摘要:在产品验证后,供应链管理水平将直接影响餐饮企业规模化速度。

进入新一轮经济周期,中国的产业格局正在发生深刻变化。底层技术突破、制造业和现代服务业升级、中国品牌全球化、从数字化到数智化等“生产性创新(productive innovation)”力量不断生长。

在新的宏观背景下,PE机构应该如何正确看待当下的每个“风口”?什么样的投资逻辑能真正穿越周期?

我们将在【九鼎投资观察】不定期分享九鼎投资在各产业细分领域的研究和投资思考,始终坚持通过确定性为基础的成长性行业研究,把握企业的成长性投资机会。

由于中国餐饮行业历史发展的原因,资本市场曾经更倾向关注行业的财务规范等问题。

现如今,伴随行业的财税治理水平提升,以及餐饮连锁行业投资热度的上升,制约新兴餐饮连锁品牌发展的核心已经是:如何实现规模化增长?

过去十年,九鼎投资沿消费餐饮领域投资了大量细分领域的优秀企业,包括休闲卤制食品连锁企业绝味食品,大型连锁餐饮企业海底捞,新式茶饮品牌奈雪的茶,水果连锁企业鲜丰水果等。

在投资和投后管理的过程中可以看到,在企业完成产品和商业模式验证之后,如果不能在供应链上提升管理水平,将直接影响其规模化的速度,甚至直接导致食品安全问题。

本期【九鼎投资观察】关注餐饮供应链领域的投资机会,并尝试讨论:

中国餐饮供应链的发展现状存在哪些短板?什么因素将制约或加速供应链的发展?从下游目标市场逻辑看,哪些供应链企业拥有值得关注的高成长机会?2013年,中国餐饮市场规模为2.6万亿元。到2021年,行业规模触及峰值到达4.7万亿元,期间年复合增长率达到8.8%。

参考企业原材料成本30%-40%的行业平均值,餐饮供应链行业潜在规模可达到近2万亿元,存在广阔的发展空间。

值得注意的是,目前国内传统餐饮供应链有以下特点,存在极大的效率提升和管理优化空间:

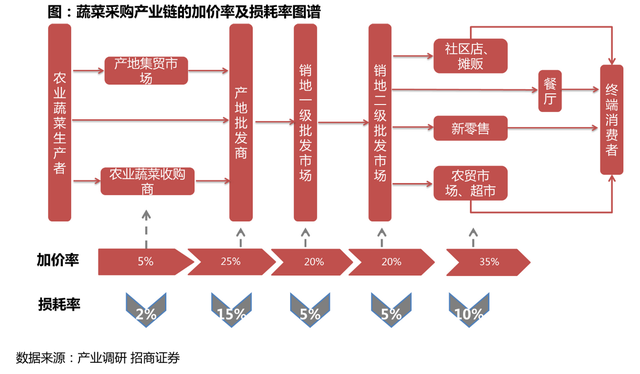

供给分散。因为国内耕地面积分散、主要以中小农户为主。需求分散。国内餐饮企业连锁化率低,主要以中小商户为主。中小商户受限于客流量、厨房面积等因素,食材采购呈现少量、多频次的特点。中间环节损耗大。因为冷链覆盖不完善,食材腐烂损耗;以及产业链中间商多,周转天数高等原因,造成极大的原材料损耗。以蔬菜采购产业链的损耗率为例,从农田到餐桌,耗损率高达近40%。

从流通方式来看,中国农产品还处于比较初级的阶段,农贸市场是主要交易场所。根据数据显示,2019年农产品流通渠道中,农贸市场占比51.8%,超市占比36.4%,电商占比只占2.5%。

尽管疫情带来一些明显变化,但是现阶段餐饮供应链企业的主要竞争对手,仍然是农贸市场和超市。其中,农贸市场的特点是产品种类多,一站式采购,菜品新鲜、价格低;超市的特点是产品种类满足日常少量采购需求,采购方便等。

实践中,相比于传统的农贸市场和超市,具备竞争壁垒的餐饮供应链企业普遍拥有以下特点:

规模采购+减少中间商环节:价格降低,损耗率降低,提升效率货品+服务:除了购买,餐饮供应链还能提供预处理等增值服务,便利餐饮企业商品和服务品质:质量保证、按时送到、食品安全保障等1

制约中国餐饮供应链发展的因子

要理解中国市场餐饮供应链的发展,可以先回顾该行业是如何在美国兴起的。

上世纪五六十年代,美国经济空前发展,消费者外出就餐率逐年攀升,为美国日渐庞大的餐馆供应食品的都是小型地方企业。经过多年发展和行业合并,竞争格局逐渐稳定,成就了Sysco、USFOODS等优秀餐饮供应链企业。

2019年,美国餐饮供应链行业市场规模达到3100亿美元,其中Sysco作为行业龙头,在北美市占率达17.06%,客户超过60万家机构,覆盖、饭店、医院和学校等各类机构食堂等。

归因来看,美国市场拥有三个显著特点,为餐饮供应链的发展提供了基础:

1,机械化程度高,品类生产集中。根据美国农业部数据,1900-1960年间,农场中用于耕地的动物数量下降86.1%,拖拉机数量从0上升至470万辆。自1900年以来,美国农场数量下降63%,但农场平均面积上升 67%。此外,呈地区化专业发展,有利于形成规模生产,形成规模经济的优势。

2,冷链配送布局范围广,建设完善。冷链在食品运输过程中扮演重要角色。美国冷链行业相对中国发展早,为餐饮供应链发展提供了契机。2000年,美国人均冷库库容达到0.35立方米。

3,下游餐饮连锁化程度高,市场相对集中。美国的餐饮连锁化水平为37%,餐饮企业头部公司主要为快餐、便利店,标准化程度高,易于规模化扩张。美国餐饮市占率前10的公司中有9家位于快餐赛道。因此,美国的餐饮供应商下游供货相对集中,有利于供应链公司的集约发展。

相比之下,中国农业机械化水平虽然已经提升,但相较于发达国家仍有差距。根据前瞻产业研究院的数据,2015-2019 年,中国的农业机械化水平从63%上升至69%,但相较于美国、日本、韩国等发达国家99%以上的机械率仍有较大差距。

其次,中国冷链行业虽然在快速发展,但2019年人均库容仅0.11立方米,不及美国20年前人均库容量。而且,而中国菜系丰富,快餐市占率相对较低,市场格局更为分散。

2

时代机遇和动能

推动中国餐饮供应链高速发展

尽管中国农业机械化水平仍需不断提升、冷链物流等基础设施还要继续发展,但是从行业下游的角度看,中国市场作为全球最大消费市场之一,消费者习惯和餐饮行业发展上的变化,将为餐饮供应链的发展提供前所未有的动能。

首先,消费升级趋势下,外出就餐人数持续增加。随着人均可支配收入提升和城镇化发展,外出就餐人数和外卖点单人数会继续增加,中国消费者在外的餐饮消费也会相应增加,从而带动整个餐饮上下游发展,提升餐饮供应链行业规模。

2018年中国人均在外餐饮消费额达到3062元,近八年年均复合增长11.1%。美国为18712元,日本为15639元,仍有上升空间。

其次,餐饮行业连锁化率的进一步提升。目前,世界餐饮行业连锁率的平均水平为19.1%,美国为37%,饮食文化相似的亚洲国家中,菲律宾为33.5%,韩国25.2%,日本22.5%。与此同时,中国餐饮行业连锁率仅为2%。

连锁餐饮企业对食材和产品的把控更严格,符合人们对健康以及品质的追求,所以中国餐饮连锁化是未来趋势。连锁餐饮对于食材有品质、效率、合规等要求,对标准化、集约化的供应链依赖度高,所以连锁化餐饮企业更倾向于使用餐饮供应链公司。

最后,餐饮企业成本控制,倒逼餐饮供应链行业发展。餐饮行业面临三座成本大山:原材料、租金和人工。随着经济发展,城镇化水平提高,虽然餐饮行业收入规模不断提升,但也面临各项成本的提升。

餐饮供应链企业提升采购规模和配送规模后,能够带来规模优势,进而产生价格优势。同时,供应链企业提供的配送、预处理等增值服务能够减轻餐饮企业在人工方面的需求,也可以降低部分成本。

3

从下游目标市场

看各细分领域供应链的高成长机会

整体而言,餐饮行业以服务为核心,由原材料、渠道、供应链和运营系统等共同构成。下游的品牌化、连锁化正在驱动上游的集中化、标准化发展,但不同下游领域的供应链体系也各具特点。因此,我们尝试从不同的下游目标市场逻辑来探讨,哪些细分领域的供应链企业更有机会?

餐食板块根据在产业链环节创造价值的不同,可将餐饮供应链企业分为三类:一是规模化代采或初加工生产类,二是深加工生产类,三是2B企业服务类。

代采类企业规模经济明显,产业非常集中,几个头部占据绝大多数市场份额,但从产地和批发商到终端商户,规模优势带来的议价权和毛利水平都不高。

服务类企业中,提供标准化服务的,如信息化、物流、央厨等,规模效应大,巨头有天然优势;提供定制化服务的,如定制复合调味料、定制预制菜等,生产和采购存在一定规模不经济,产业最终会呈现相对分散的格局。

与以上两类不同,深加工生产类值得特别关注。这类型企业凭借原材料成本优势,以及生产工艺+研发迭代+定制化能力,提供差异产品,创造更高价值,毛利更高,在产业链中处于相对优势地位。

我们关注规模大且标准化高的餐饮品类,比如火锅、中/西式快餐,其上游供应链将具备较高成长性;关注供应链+社区店结合的模式,上下游互相渗透趋势愈发明显,能直接触达C端消费者的供应链企业会占据渠道优势。

饮料饮品板块传统行业里规模大的头部企业值得关注,如糖、植脂末、浓缩浆,虽不符合健康化的趋势,但在下沉餐饮市场仍是主流产品,规模可观且增速稳定。

此外,健康原材料代替原有工业材料、注重品质的人群的升级选择,都存在投资机会:符合健康化的新兴行业,如代糖、专业乳(生椰、厚乳、奶酪棒等)、益生菌、枸杞汁等,重点关注通过研发新技术形成壁垒,进入下游市场直接做品牌的原生产型企业。

烘焙板块2020年烘焙行业规模2200亿,过去几年增速10%,原材料成本约占收入45%,约1066亿。其中:估算面粉占比40%,约420亿;烘焙油脂(奶油、黄油、起酥油)占比25%,约300亿;酵母占比2-3%,约20-30亿。

具体而言,酵母行业准入门槛高、经营成本高,市场高度集中,小企业较难生存。烘焙油脂行业,国内头部企业多为全球品牌代工厂,或者本土粮油、饮料巨头代工厂,市场集中度较高,缺乏新机会。

但是,冷冻烘焙行业值得重点关注,2020年规模约100亿,下游门店渗透率及单店使用比例正在快速提升。

目前,国内餐饮供应链行业处在发展初期,行业处于蓝海阶段。行业发展的底层驱动力是消费者对生活品质和食品安全的需求,这种需求促进餐饮连锁化和标准化程度的提升,从而加速餐饮供应链行业的发展。

过去几年,餐饮行业巨头和资本都在关注这个领域,预计未来几年将出现有明显优势的企业。