你的亏损不是一天两天造成的

一、都没有一个比较严谨并且可供分析和操作的规则。

很多人都在学习技术,今天均线,明天支撑压力线,后天程序化,这些东西有时准有时不准,最后都弃之一边,又重新向另一个标准学习,越学越多,但就是不去总结一套适合自己的分析系统。或许有人总结了一套系统,但都因为局限性而放弃了。

二、没有计划。

很多人都以“计划没有变化快”这句话为幌子而否定计划的重要性,否定计划者可能归根结底是没有耐性去等待行情走出计划中的买卖点。我就是经常根据分析系统做出计划后,再耐心等行情走出符合操作规则的买卖点我才下单的。我以前亏钱,要么不是没有按计划做,要么就是不按买卖点规则做。这也响应了第一条中的规则。我的规则中有一个重要原则,就是分析归分析,操作归操作。分析的规则对计划制定起着指导作用,操作的规则才是进场的标准。

三、没有在盘中对持仓产品根据盘面变化运用规则做出保护和止盈的策略。

姑且不论计划的正确性,毕竟千人千法,法无定法,一个单子进去不是涨就是跌,做对的概率是盈亏各半的。但很多人进场后没有盈利是不平仓的,后果怎么样,市场会给他结果的。所以有了前面二条还不够,要盈利的话还要加上一个应变策略。我认识一个人,虽然赚钱不多,一年也就30%左右,但他有一个很好的策略,下单后,如果和行情相反的时候他有一个策略就是严格执行止损的策略,如果是行情做对的时候,行情回撤到什么地方就移动止损的策略,如果行情非常顺手,达到什么目标先止盈一半的策略,还有什么形态出现了就坚决止盈的策略。他的一套策略给了我深刻的启发。我也在盘中坚定不移地应用我自己的策略,当然我不会照搬他的策略,但他的策略观对我的观念形成起了很大的促进作用。

有人问我,你认为做交易最重要的什么?

我说是交易习惯,交易习惯融合了所有要素,包含了交易哲学、交易理念、交易纪律、资金管理等要素。无论你有什么思想或计划,最终都体现在买和卖这一交易行为上,所以有人说虽然买卖很容易,谁都会操作,但买卖就决定了你盈亏与否,就体现了你的功底,没有5年的磨练,要想实现有盈利的买卖很难。原因就是长期形成的不良交易习惯很难改变,这也就是为何一些交易者交易计划做得很好,一旦开盘交易就乱套了,就无法很好地执行交易计划了,还是会按原来的交易习惯进行交易。所以要做好交易,首先必须从自己的每一笔交易记录中找出不良的交易行为,严格反复训练,纠正不良的交易习惯,养成良好的交易习惯,这样实现稳健盈利就不远了。

分享一个“笨方法”

除了胜率高,还可以顺便帮你管理仓位

有效做到止盈止损

主要是很简单

我称之为

因为他只有3条线组成

主要由止损和买入两个系统组成

Part1 止损系统

我们先来说一说这个系统的止损系统

基本原理很简单

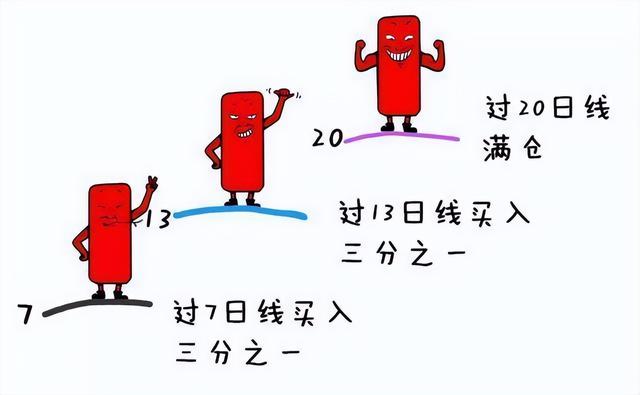

7、13、20这三条线

每跌破一条线卖出三分之一仓位

直到三条线全部跌破清仓

我们来..

300607开始破7日均线

之后18日跌破13日均线

最后24日跌破20日均线

我们按照止损系统操作

24日清仓后就迎来了长达半年的下跌

跌幅达到70%

再看一个000502

开始破7日均线出1/3

之后23日跌破13日均线出1/3

最后25日跌破20日均线清仓

按照止损系统操作

不仅及时避免了浩浩荡荡的大跌

而且还有可能去买了别的更好的股票

节约时间又提高资金利用率

但暴涨的股票需要注意

必须在破7日均线后就清仓

否则会少赚不少...

这个止损系统既可以让你吃足利润

又可以控制风险

是不是很不错~

Part2 买入系统

接下来我们来说买入系统

依然是7日、13日、20日平均线

日k线每站上一条均线买入三分之一仓位

直到满仓

通过控制总仓位来决定每次买入的量

比如:总仓位控制在6成

那么每次站上一条线买入2成仓位

然后再用三线止损法卖出

还是举个例子

吉大通信10月31日站上7日线我们买入1/3

11月1日站上13日线我们买入1/3

11月2日站上20日线我们满仓

只要不破线,你就安心等着

该干嘛干嘛

直到11月4日跌破7日线,我们出1/3

11月20日再出1/3

11月23日清仓

我么看一下这波行情的收益

然后紧接着呢~

11月27日直接突破3线

我们分别买入至满仓

然后12月6日下穿三线

因为之前暴涨,所以直接清仓

我们再算一下这两波的收益~

当然,你要是跟最低点买入最高点卖出的62.3%比,那是差远啦

这个方法用途广泛

基本可以达到85%准确率

高抛低吸捉反弹都是把能手

你看这只股一年里按照这个方法买入卖出

一共可以做7次交易

只有在第6次没有盈利

但也没有亏多少

所以你就应该明白

这个系统最大的克星就是

横盘震荡

如果三线缠绵在一起

属于震荡期,不要打扰他们

观望即可

这里我就要非常郑重地跟大家说了!

高成功率的系统为何高?

那都是拿利润换来的

MACD+分时图打板技术,擒拿涨停股

相信很多股民一辈子也没买到过涨停板,如果有大师能一抓一个涨停板,那对股民来说,也就是神一样的存在。买涨停板,其实不难,难就难在如何选股

今天大致讲一下打板的方法。

①开盘半小时后,按涨幅顺序,用分时图选股

开盘半小时以后,我们首先要寻找股价上攻且在分时均线上方运行,每次回调不破均线,同时下方一旦有一定的放量。加到自选进行留意。

②通过流通股进一步筛选,对通过第①步筛选出来的个股,通过流通股大小进行进一步的筛选。流通股5亿以下,越小越好。

③ 通过MACD、成交决定进场机会

个股在符合上面的条件以后,并不是就可以买入了。唯一的买点是在涨停板,是狙击手的打法。那就是静静等待可以扣动扳机的最后时刻。

可以打板的个股,在最终的拉升前,都会有一段较长的“休整”,具体的表现就在量能萎缩,股价长时间横盘在均价线之上。这个时段再次强调,是不适合就先买进去的,打板就要有打板的样子。

待量能萎缩到一定程度,MACD在0轴附近形成金叉向上,同时股价开始上升,量能开始出现,盘口涌现买盘,这时候,就是下手的时刻。

符合买入的形态

分时走势线买入法

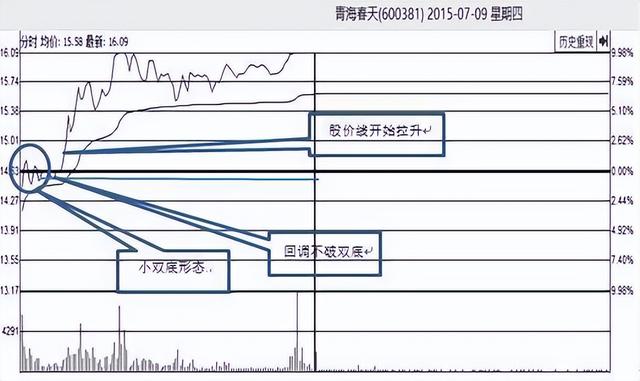

一、小双底形态

早盘开盘后,股价上冲后出现回落(不跌破前一交易日的收盘价最好),再度上攻,而后,股价线再次回落,且回落的低点高于前一次回调的低点,此后,股价线又一次上攻。这时,分时线在盘面上便会留下一个小双底形态,这预示着股价将出现一波上涨走势。

投资者执行买入操作时,还应注意这样几点:

第一,小双底形成后,大单频出,预示股价开始拉升;

第二,股价线拉升时,成交量同步放大;

第三,股价线突破均价线或前一交易日收盘价时放量明显。

投资者在股价线突破小双底最高价时可考虑买入股票。其后,若股价线回调且不破小双底的最低价,投资者也可择机买入。

投资者按照小双底形态买入股票时,还应考虑这样几点:

第一,股价和大盘所处的阶段,即股价和大盘处于上涨或底部阶段才是买入的最佳时机。若当时处于下跌阶段,则应避免操作;

第二,如果前一交易日该股股价以涨停报收,则小双底的出现更能强化买入信号;

第三,投资者执行买入操作前,还可综合应用K线和其他技术指标佐证判断。

二、大双底形态

大双底,是指股价线的两个底部距离较远,至少要距离一个小时以上。此时,股价线形成的双底形态,往往具有更强的买入指示效果。相比于小双底,大双底更像W底形态。

下面几种形态的大双底往往属于强烈的买入信号:

第一,股价低开后,在前一交易日收盘价下方形成大双底形态,且后一个底要高于前一个底;

第二,股价随大盘的上攻而快速突破大双底的最高价;

第三,大双底形成时,成交量呈萎缩状态,而股价上攻时,成交量同步放大。

三、横盘震荡形态

横盘震荡形态,是指股价线在某一时段呈现出的横向小范围波动状态。横盘震荡形态的出现,说明主力或庄家对股价具有较强的掌控能力,未来走势完全在主力的控制当中。通常情况下,股价线横盘时间越久(横盘时间不能少于30分钟),未来股价上涨或下跌的空间越大。如果一只股票的股价线出现横盘震荡形态,投资者可保持关注,一旦股价放量突破横盘震荡的最高价,则可追涨买入。

四、头肩底形态

早盘开盘后,股价上冲后出现回落(通常情况下,回落的低点会位于前日收盘价下方),而后,股价线再次上升,形成第一个阶段低点;随后,股价线再度下跌,且回落的低点低于前一次回调的低点,此后,股价线又一次上攻;不过,很快因抛盘过大,股价线三次回落,且这次回落的低点要高于前一次的低点。这时,分时线在盘面上便会留下一个头肩底形态,这预示着股价将出现一波上涨走势。

投资者执行买入操作时,还应注意这样几点:

第一,头肩底形成后,大单频出,预示股价开始拉升;

投资者在股价线突破头肩底最高价时可考虑买入股票。其后,若股价线回调且不破头肩底的最低价,投资者也可择机买入。

交易的味道是苦的,苦在所有有道理的规则一定是反人性的,当人都习惯固守在自己心理舒适区的时候,就看谁能甘愿顶风冒雨走出自己的舒适区,谁走出来了,谁就有资格去竞逐名额不多的交易盈利者,自然也会获得市场的奖赏,变成为数不多的强者。

既然人性是与生俱来的,那么站在这个角度上来看,投机交易盈利的逻辑,一定是假设绝大多数的交易者一定会犯跟以前一样的错误,这样自己才有可能赚取这大部分交易者的钱,才有可能获得几倍于本金的投资收益,这里需要找明白的一个前提就是,哪些错误是绝大多数的交易者一定会犯的?

真要列举的话,我们可以轻松的列举出很多,但是,实际上任何交易过程基本上都是仰仗交易者自己主观上的判断,作为一个普通人,实际上我们的想法基本是往往代表了市场 大部分人的想法,即我们其实就在绝大多数交易者这个群体里面,只要我们有想法,这个想法基本上就是绝大数交易者的想法,同时这个想法基本上也是错的,那么怎么样才能跳出绝大部分交易者这个群体?最管用的方法就是不要有什么想法,即无我。

想的越多,做的越多,错的越多,所以我们从来没有听说哪个交易者仅仅是因为做的足够多,在股市里面是靠自己的勤劳致富的。

在投机市场,你也许不会因为自谦而赚钱,但是一定会因为自大而亏钱,之所以股市是很多社会精英的坟墓,原因就在这里,自大的人,一定有自大的心态,也许在美术领域,你是一个德高望重的教授,但是在投机领域你还是得从小韭菜开始做起,你还是得站在绝大多数的交易者群体里面。

谁都想做趋势,但是市场几乎杀死了所有的趋势交易者,所有爆仓的悲剧都发生在了把顺势做成了逆势?

原因在哪?大概原因还是不了解什么是趋势吧,即使了解了什么是趋势,死在执行上的交易者就更加惨烈。

关于什么是趋势,道氏理论已经说得足够经典,足够清晰了,画两条直线就可以告诉你什么是方向,这难不住人,难得是趋势在上和下之间还有个震荡,震荡区间往往也是趋势交易者亏钱最密集的地方。

或者是方向,或者是震荡,都有其形成的必然原因,一个最根本的原因是,当绝大多数的交易者都想到一块去的时候,哪里再去找抬轿子的人?

既然当我们主动去寻找市场方向的时候,基本上都是错的,那么索性不如等待忍不住寂寞的绝大多数交易者做出交易选择,等待市场自己给出方向之后,自己做一个简单的跟随者。

从这来说,弱者,往往都有一个自以为是的强大的内心,而强者的内心,往往都是战战兢兢如履薄冰,这还是一对很有意思的矛盾结合体。

善战者,必善等待,反映在交易上来说,无我和忍耐才是交易者最高的能力,而这又是一个值得深思的主观层面的问题。