文|陆水月

十年寒窗磨一剑,今朝出鞘显锋芒。此话用于美团再恰当不过了。

近日,美团公布了2019年全年和第四季度财报,在实现三个季度连续盈利之后,美团交出了十年来首份年度盈利的成绩单。

财报数据显示,2019年美团经调整的净利润为47亿元,经营溢利由2018年的负值111亿元转为正值27亿元,全年扭亏为盈。与此同时,去年全年美团GMV同比增长32.3%至6821亿元。在6000亿的经济体带动下,其全年营收取得了同比49.5%的劲增至975亿元。美团2019年营收逼近千亿,首次全年盈利。

纵观去年一年,摘下近千亿营收且增速近50%硕果的公司,全球也就只有美团一家,而上一家还是阿里巴巴。美团锋芒初显,正如财报中所描述的“取得重要里程碑”。

这是一份信号颇多的财报,也标志着“长期有耐心”的美团开始亮剑。

实际上,从2019年第二季度开始,美团进入了质变时刻(此处的质变为规模效应出现的结果,并非是改变路径的质变)。去年第二季度美团在“吃的维度”开始全速运转到店和到家的双盈利引擎以来,其规模效应初露,这也标志着美团扳动了第一块盈利的多米诺骨牌,其后便是一些列的连锁效应。如实现全年盈利,进一步夯实生活服务领域的龙头老大的实力,更重要的是,美团在国内互联网领域的“平台”之林,已经崛起为第三大平台。

首个年度盈利的财报,意味着美团的“多米诺骨牌”效应已经启动了。

盈利那些事儿美团点评2019年度财报显示,全年收入975亿元,同比增长49.5%;毛利323.2亿元,同比翻倍,增幅达114%;经调整净利润46.57亿元,较2018年的亏损83.46亿元扭亏为盈,为其成立以来首次实现年度盈利。不仅如此,其经营性现金流也首次“转正”,由2018年的-92亿元转为2019年的56亿元。而全面盈利上,搜狗用了11年,京东用了12年,搜狐用了14年。

自2018Q4,美团的综合变现率维持在14%-14.5%期间,2019Q4,美团综合变现率提升至14.83%,其变现能力无论是环比还是同比均出现大幅提升。

是什么持续驱动着近千亿营收的美团实现盈利?不妨从反应在餐饮外卖、到店酒旅、新业务及其他三大业务板块上找答案。

2019年,美团餐饮外卖业务的交易金额实现38.9%的同比劲增,至3927亿元,而在第四季度则实现了42.8%至157亿元。而到店酒旅业务全年实现交易金额同比增长25.6%至2221亿元,收入同比增长40.6%至223亿元。第四季度,此业务的交易金额同比增长35.3%至604亿元,业务收入同比增长38.4%至64亿元。

2019年,新业务及其他业务的收入同比增长81.5%至204亿元。第四季度,该部分的收入同比增长44.8%至61亿元。

无论是从业务构成比重还是业务增速的指标来观察,餐饮外卖和到店酒旅两个板块业务的双丰收,才推动美团点评整体实现盈利。

在盈利指标上,2019年第四季度餐饮外卖业务毛利率上升4.3%至17.7%,而到店和酒旅业务毛利率上升2%至88.6%。新业务及其他的毛利率由亏损提升到21.2%。而美团的综合毛利率为34.5%,环比下降0.4个百分点,这与收入结构变化有关,即酒旅这一高毛利业务收入占比降低,低毛利业务收入占比提升,因而拉低整体毛利率水平。

显然,美团到店业务维持着一贯的高增,而外卖作为一个低毛利的业务单元,能够实现超4个点的增长,莫过于其规模效应在起作用了。

如前所述,从2019年第二季度开始,美团外卖保持高增,以及实现了规模化初始盈利,这就保证了美团除了在到店酒旅业务的“利润奶牛”之外,形成了两个强大的“造血”点。

而此前,美团处于亏损状态:一是外卖的运营成本,尤其是即配体系中的骑手成本;二是收购摩拜加大了其亏损的幅度。而前者的运营成本属于可变成本,会随着单量的增加而缩减,因而当规模效应出现之时,外卖业务扭亏为盈自然有了保障。与此同时,后者的亏损会随着报告期内,共享单车折旧费用减少,录得的利润便有了大幅提升,当然,美团创新业务版块,也会随着美团闪送、B2B餐饮供应链等多个新业务的运营效率的提升而发生质变。

力出一孔,其国无敌。

美团点评整体盈利背后,便是三大业务并进的结果。

不过,需要注意的是,在餐饮外卖和到店两大造血业务长板中,虽然美团到店酒旅一度维持高毛利,但其属于低频高销业务,因而此业务在规模上不可和外卖同日而语。简言之,到店业务做不大(占总营收比例为22.6%,不及外卖业务(55.8%)相应数据的一半)。因此,美团6000亿的生态体的动能更多地拴在外卖这一高频业务上,因而下面会重点分析外卖这一重要盈利引擎。

从当前三大业务的毛利率贡献来看,也隐藏着美团模式的抗风险能力,到店酒旅业务是美团的毛利率核心,外卖业务盈利能力增强,两大长板之外,此次财报显示,其新业务收入占比有所提升,占总营收21.6%,逼近酒旅业务的22.6%,而其在毛利润贡献上,环比、同比拉升幅度较大,有利于未来在业务板块之间形成协同,以提升整体能力。

美团点评全面盈利背后的挑战很多,首先面临拷问的便是其盈利的持续性,因而,有必要分析美团外卖建构起来的竞争堡垒,它是美团点评在上市之前确定的“吃+超级平台”这一战略核心。

美团点评到店、酒旅,餐饮外卖,新业务毛利

美团点评2018Q1—2019Q4盈利情况

美团点评2018Q1—2019Q4营收

“吃”没那么简单实际上,外卖竞争进入美团和阿里的双雄竞争格局,也是一个存量竞争的格局,因而时至今日,“吃”并不是一个能够轻易撬动的业务单元。

从活跃商家和用户数据中可见端倪。

数据显示,2019年美团活跃商家实现620万,环比增加了30万,虽然数据有所回暖,但是,从2018Q4以来,美团年度活跃商家数趋于稳定,2019Q1和2019Q3均出现环比增长停滞。

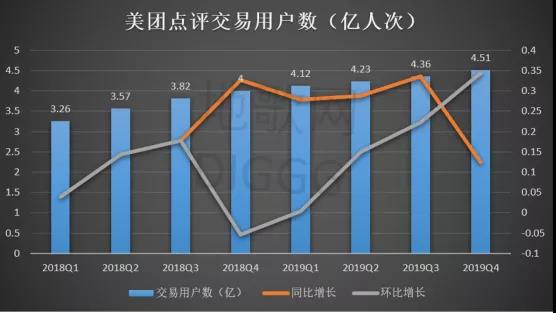

而在用户数据上亦如此,数据显示,截止2019年12月31日,美团近十二个月的交易用户为4.5亿,用户同比增速为12.5%,而2018年Q3这一数字为30.3%。用户增速下滑并不只是美团的问题,而是整个移联网红利结束之后共同痛点。

因而,在外卖这一竞争中早期资本、执行力等竞争变量已经失灵,转而比拼的是用户习惯、商家渗透率(商品/服务能力)、供应链尤其是即配服务等方面的能力。

从美团2019年的财报来看,美团外卖的规模效应已经启动了。

财报数据显示,2019年美团餐饮外卖实现毛利102亿元,同比增长94.2%,近乎100%的增长水平不是盖的,与此同时,其全年毛利率也增长了近5%,从13.8%上升到18.7%。而2019Q4餐饮外卖的毛利率数据为17.7%,同比增加了4.3个百分点,但环比下降1.8个百分点,这与外卖业务的周期性相关,通常四季度的毛利率要低于二、三季度的毛利率。

毋庸置疑,低毛利的外卖业务在盈利性上得到整体提升,这些表现有赖于,外卖用户购买频次的增加,平均订单金额的增长,同时还有活跃商家数量和平均收入提高等多个关键节点的推进。

从单笔数据上看得更清晰。根据财报数据计算可知,2019年Q2是美团外卖单笔毛利增加的一个分水岭,实现了每单1.4元的毛利润,此前三个季度在0.8-1元之间徘徊,此后两个季度分别为1.2、1.1元。

显然,一方面,外卖简直是螺丝里做道场,是一门不好赚钱的苦生意;另一方面美团外卖实现了规模性的增长,占领了盈利这一高地,也就坐稳了生活服务领域老大的交椅。饿了么的追赶恐怕蜀道难了。

一组饿了么(包括口碑)和美团外卖的营收对比数据也可看得出来,从2019年Q1开始,饿了么的营收分别为52.66亿元、61.8亿元、68.4亿元、75.84亿元,每季度的营收数据均不及美团外卖的一半。可见,饿了么自从拥抱阿里之后发起的资本攻势,难以起作用了。可以预见,阿里本地生活将是美团在长时间内甩不掉的竞争对手。

不过,从美团和阿里的竞争局势来看,无疑也证明王兴在确定的以“吃”为核心的战略收缩动作是十分见效的。打出了到家和到店两个市场第一的长板,进入存量竞争格局,剩下的就是不断地夯实自身势力壁垒。

此外,还想说一下电商平台的灵魂数据——活跃用户。目前来看,电商三巨头中的年度活跃买家数:拼多多年5.582亿,同比增长40%,而阿里同期年度活跃买家高达7.1亿,同比增速仍为11.8%,而京东年度活跃买家为3.6亿。由此可见,美团作为服务电商的超级平台的势能。

当然,这其中美团背后还有一个腾讯生态的支撑。不难洞见,天下生活服务谁敌手?美团没有之一了。

美团点评2018Q1—2019Q4交易用户人数

美团点评2018Q1—2019Q4餐饮外卖单笔数据

阿里生活服务与美团外卖对比

边界理论的野望虽然美团已经坐稳了生活服务领域的头把交椅,但是,从互联网第三平台来看,要夯实能力还需要王兴的抛物线战略来支撑。而放在业务落点上,美团到店和到家的两大“吃”的业务之后,创新业务则成为了突围点。

过去一年,创新业务的关键词是收缩、止损。

因而,根据财报数据共享单车、网约车、买菜在内的新业务的毛利率,从2018年Q2的-76.4%一直增长到2019年Q4的21.2%。

这主要得益于共享单车亏损的大幅收窄,与此同时,2019年,美团对摩拜单车重新制定了计费规则,起步价从1元涨至1.5元,显然价格竞争结束之后,共享单车就变成盈利的业务单元。加上Q2-Q3旧的摩拜单车使用期限逐渐到期,折旧费用不再拖累总利润,更换的全新美团单车使用期限会更长。

网约车方面,自营转“聚合”模式在收窄经营亏损同时提高了平台约车效率。

截至2019年底,美团在54个城市运营网约车服务,网约车司机相关成本为31.19亿元,对比2018年同期为44.63亿元。但网约车业务具有明显的公共属性,在安全和合规方面受政策的约束明显,滴滴的状态就是前车之鉴。

此外,美团的食杂零售业务在持续探索自营及平台模式,截至 2019 年底,自营模式的美团买菜共在北京、上海及深圳设立96个仓库,武汉市设立30多个自取点以提高仓库密度;平台模式的美团闪购有数万SKU,其中药品及鲜花交易金额增长显著。

然而,实物电商是美团卡位布局的单元。不能忽略的是,对于重模式的新零售业务推进,阿里更有优势。

由此可见,站在中国互联网企业的第三位置,美团仍需要不断地破边界。

回到此次财报,“多米诺骨牌”扳动之刻,美团的高光时刻到来。而值此之际,留给美团的仍是需要更多边界的突围。

记得王兴曾经在一次内部演讲中说,如果有能力和有意识地做7年以上的计划,或者思考这个事情,是有可能获得长期优势的。

长期有耐心,为什么不苦练基本功......据说这一语言体系被称为“美团老话”,这是99%的美团人的标配。据说,在中国互联网公司中,美团人最讲究逻辑,也最具备复盘沉淀的习惯。其整体盈利之后,如何坚持长期主义也更值得深思。

美团点评新业务以及其他营收情况

美团点评2018Q1—2019Q4营收结构