拉动中国经济的三驾马车

运行趋势继续改善

静候美联储操作窗口刺激

2024年08月15日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

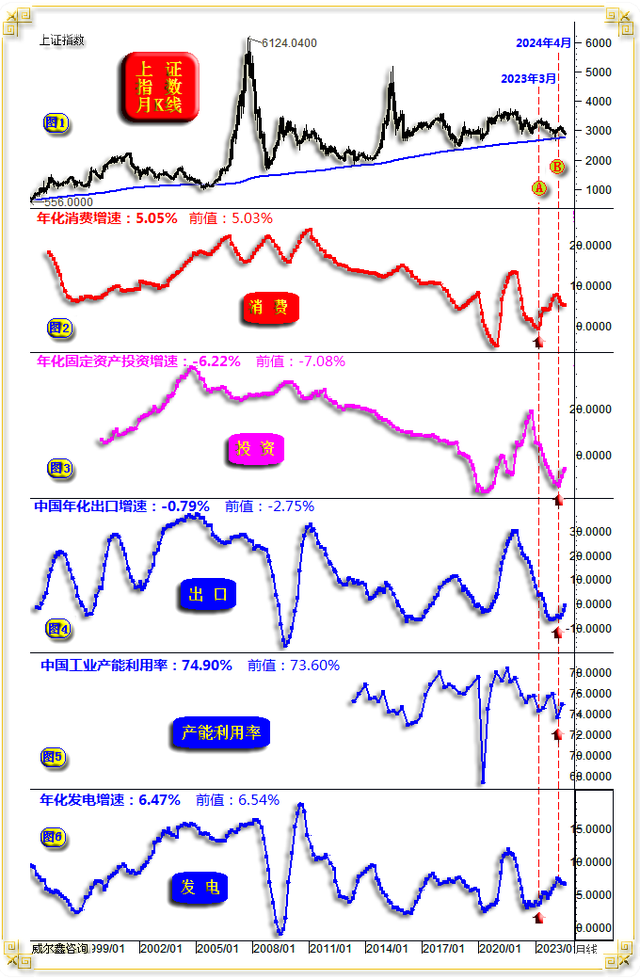

来自国家统计局的数据显示,七月拉动中国经济的三驾马车运行趋势继续改善,发电增速延续良好扩张状态:

就年化数据增速运行趋势观察:当前中国经济之消费、固定资产投资、出口三驾马车要么延续回升趋势,要么继续维持良好扩张状态。

就各分项数据运行趋势观察:

2023年3月附近,即A图示位置,零售销售、发电量年化增速周期下行后出现拐点:

目前消费、发电增速都已返回零位上方,且都位于5.0%以上,体现出较好扩张状态。

而固定资产投资、出口增速,工业产能利用率,也在今年3至5月周期下行见底后改善。

具体数据观察:

小图2信息显示:

7月中国社会消费品零售总额3.7757万亿元,1至7月累积零售总额27.3726万亿元,年化48.0873万亿元,年化增速为5.05%,大致持平于6月的5.03%。整体呈现出稳定扩张状态。

小图6信息显示,7月中国发电量为8831亿千瓦时,年化发电量91493亿千瓦时,年化增速为6.47%,大致持平于6月的6.54%。电力、石油、煤炭等能源消耗总量、趋势,通常是判断宏观经济运行景气度的重要参考指标。发电量年化增速自2023年3月确认见底后,周期上行趋势明显。

目前电力需求增速大致位于2010年以来的十几年中位水平,但消费增速仍处于低位区。预计若9月美联储正式宣布降息之后,我们会相应加大宽松,刺激消费。

我们必须等到美联储确认行动了,对应宽松才会有更好的刺激成效保障。这不仅是一个调控技术博弈过程,也是一个市场心理博弈过程。市场心理或市场信心非常重要!如果我们只是在美联储“预期可能降息时”,即真刀真枪搞宽松。那么随着美联储高利率持续,甚至继续意外升息,不仅会吸去我们宽松的成效,更会冲击国内投资者市场信心而不敢“跟投”,甚至会强化质疑宽松的成效。

我们必须“不见兔子不撒鹰”,在美联储具体行动前,我们不应大动。比拼“熬”的智慧与资本!

如果9月美联储确认推开降息之窗,对中国经济与资本市场而言,应该构成实实在在的利好。但美联储降息却应该是美国经济衰退的集结号。美联储不可能推开降息之窗后,又快速关闭,甚至转而升息。那不仅让美联储信誉受损,调控节奏乱套会令饱受高利率持续冲击的美国经济雪上加霜。

再如小图3信息:

7月中国固定资产投资完成额为4.222万亿元,1-7月累积完成额为28.7611万亿元,年化固定资产投资总额为50.4749万亿元,前值为50.2227万亿元;7月固定资产投资年化增速为-6.22%,6月前值为-7.08%。

固定资产投资年化增速虽未转正,但见底于20多年绝对低位后的改善信号清晰。

笔者之见,固定资产投资有很强可控弹性,在欧美(尤其美国)流动性紧缩周期没有明确见底前,盲目加大资金投放一定程度会因欧美流动性趋势紧缩或延续趋紧,而使投资成效被对冲。同样,若9月美联储确认降息,我们的固定资产投资力度或对应加大。

小图4信息所示,7月中国年化出口增速在十几年绝对底部周期见底后回暖信号十分清晰。7月出口年化增速为-0.79%,6月数据为-2.75%。近两个月加速改善,若无意外,8月数据将回升至零位上方,转入加速扩张区间。

小图5信息所示,2024年二季度全国规模以上工业产能利用率为74.9%,该数据我们在7月解读过,比一季度上升1.3个百分点。自有数据以来的十几年周期底部回暖信号清晰。

笔者继续坚持认为下半年总体经济运行状况,经济增速会好于上半年。上半年GDP增速即已达5.0%,那么全年实现5.0%的GDP增速不难。