来源:密探财经(ID:Spy Finance)

当前,金融反腐可谓“‘老虎’、‘苍蝇’一起打”,而金融监管“利剑”也所向披靡,赢得舆论不断点赞。

本月初的8月2日,银行业就收到了55张监管罚单,总罚款超1700万元,涉及交行、浦发、民生、华夏等17家知名银行,信贷领域是此次受罚的重灾区。

其中,时任华夏银行襄阳分行行长、武汉分行行长的杨伟因“对虚列开支套取费用事项”负有责任而被禁止从事银行业10年。

与此相比,时任福州农商行金融市场部负责人方某、时任交通银行湖北省分行业务处理中心员工尉某等两人被终身禁业了。

注意!福州农商行金融市场部负责人方某的主要问题,是对“同业投资业务投前调查不到位、审查审批不审慎;少计表内风险资产;重要岗位人员轮岗执行不到位”负有责任。

近期以来,被金融监管终身禁止从事银行业的还不少。近日,时任湖北银行黄石京华路支行行长许翔也被终身禁业了,主要系对湖北银行黄石分行“贷款‘三查’不到位,导致信贷资金形成风险”。

所谓贷款“三查”,指的就是“贷前调查,贷时审查,贷后检查”。这有助于贷款人及时发现风险隐患并及时防范,保障银行信贷资金安全。贷款“三查”执行情况,也是贷款出险后对相关责任人追责或免责的重要依据。

因贷款“三查”不到位酿成风险,前述这位支行行长就被终身禁业,背后必有较为严重的深层原因。这牵涉到湖北银行黄石京华路支行诉黄石市众达电器有限公司、黄石市一星工贸有限公司及陈某等金融借款合同纠纷案。

据中国裁判文书网相关卷宗披露,2015年9月底,被告黄石众达电器公司以经营周转为由向湖北银行京华路支行借款1000万元并签订《流动资金借款合同》,合同期限1年,固定利率8.28%,按月结息,逾期按借款利率加收50%计收利息,直至偿清本息为止。

该案初审于2017年5月,后被告反诉,期间也较为曲折,原告也多次变动。比如,湖北银行黄石京华路支行曾将涉案债权卖给了信达资产湖北分公司,然后又转售给了宁波市众欢粮油公司。

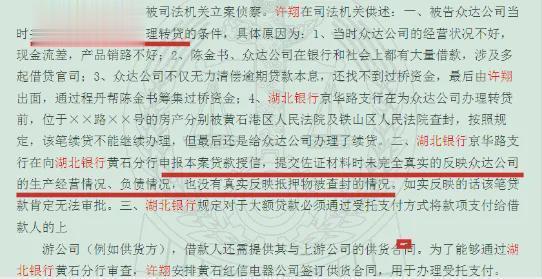

据审理法院评述,湖北银行京华路支行原行长许翔与被告众达公司恶意串通,采取伪造合同、虚构用途等方式办理贷款,未经被告一星公司同意,以伪造资料将该公司四套房产抵押担保,损害了一星公司的合法权益。许翔发放贷款的行为属职务行为,后果由湖北银行京华路支行承担。

此外,相关审理法院认定湖北银行京华路支行与被告黄石众达电器公司签订的《流动资金借款合同》无效,该被告取得的借款本金1000万元元应予返还。

来源:密财经图库

截至今年3月底,湖北银行总资产5032.7亿元,较去年底4608.5亿元增加了424.5亿元,增幅达到了9.21%,在“5000亿级”这个规模保持该增速还是很不错的。

该期末,湖北银行总贷款2820.86亿元,不良贷款余额约55亿元,较去年底增加了3.8亿元,拨备余额约118.9亿元,达到不良规模的两倍以上;不良贷款率1.95%,较去年底1.96%、2022年底1.97%及2021年底2.25%持续下降,但仍处于行业较高水平。

截至今年3月底,湖北银行资本充足率11.35%,一级资本充足率9.01%,核心一级资本充足率7.99%,较去年底分别下滑了1个百分点、0.86个百分点、0.72个百分点。

今年一季度,湖北银行实现净利润7.3亿元,较去年同期6.91亿元增幅了5.64%。去年,该行营收97.2亿元,净利润24.68亿元,净利率约25.4%,实现了2021年以来三年持续增长。

按湖北银行2024年业务发展规划,重点提到了4条重大措施:

1、做优做精做稳公司业务。比如启动营销白名单管理,建立白名单筛查机制;充分发挥地方法人银行总部优势,围绕政府重点战略、重点项目、重点企业,打造湖北银行政务金融特色。

截至去年底,湖北银行对公客户7.3万户,对公存款余额1426亿元,对公贷款余额2082.2亿元,较上年底增加367.5亿元。

2、又好又快发展零售业务。加快建设“强总行”和“强条线”全方位的零售管理体系;聚焦渠道、场景、产品三大重点;大力发展财富管理业务,全面开展代理业务,不断丰富结算类中收产品,做大 AUM,增加中间业务收入来源。

3、融合发展做大普惠业务。比如打造信贷工厂,建立标准化集约化作业模式;完善全行普惠业务市场化运行机制;完善资源配置和绩效考核体系,完善人员准入和淘汰机制等。

4、强能力补短板做专事业部。积极探索发展科创金融,打造专业团队,探索支持初创期科创发展新模式,打造新品牌等。