秋日的天气总是变化莫测,前一刻或许还秋雨绵绵,转瞬之间便可能阳光普照、暖意融融。

秋日的A股市场更是气象万千,月中时仿佛还沉浸在一片“凄风苦雨”的阴霾之中,而如今用“艳阳高照”来形容其盛况已然不够,更应该说是“骄阳似火”。

图:大A宽基指数集体大涨献礼国庆

(来源:Wind,2024.9.30)

在这个收获的金秋时节,我们见证了政策利好的接踵而至:

从“一行一局一会”的一揽子政策大礼包集体落地,再到政治局会议“正视困难、坚定信心”,要求“干字当头”、定调积极,为市场注入一又一剂“强心针”。

在这个收获的金秋时节,我们见证了A股市场的“绝地反击”:

短短五个交易日内,沪指从2700点以“光速”重返3300点,创业板指更是连续两日“历史性”地涨超10%,用事实印证了移动互联网时代信息传播的惊人效率;

今日开盘仅35分钟,市场成交额便突破了万亿,创下历史最快纪录;

截至收盘,超2700只个股涨幅超10%,再现了“千股涨停”的壮观场景。

(来源:Wind)

写下这段话的时候,挖掘基有种“Yesterday Once More”的错觉,那些遗落许久的关于牛市的记忆悄然苏醒。

——“我感觉到,一切好像都回来了”。

01► 如何看待当下A股的连续大涨?

——人心思涨与政策东风

本轮市场的飙升,犹如火箭升空般迅猛,这背后离不开底层的三级燃料助推。

如果说第一级燃料是之前长期低迷的下行周期和历史低位的估值水平,那么第二级燃料便是对政策超预期利好的热烈回应。而第三级燃料,则是市场情绪的高涨,是人心所向的表达,是对悲观“线性外推”的一次有力纠偏。

事实上,历史上的A股面临过很多次“困境”,老基民挖掘基在历次熊牛转折中,见证了山顶的花团锦簇,也挺过了谷底的万籁俱寂。但就个人而言,似乎没有哪一次的“痛感”,可以跟这次比拟。

或许是人类情绪的自我修复机制,让我们在不经意间自动美化了在过去熊市中的体感;又或是在外围牛市的包围中,那连续三年“地板之下还有地下室”的无奈被无限放大,让等待显得尤为难熬漫长。

当下跌一度成为继续下跌的理由,“这次不一样”的声音总在反复回响。

悲观的声音质疑资本市场:A股是否仍有投资价值?

但这样的质疑完全忽视了A股中长期向好的两大基础:其一,中国产业转型升级进程不断深化,仍将不断推升A股企业盈利中枢,其二,在地产新周期与资管新规的时代浪潮下,居民和机构资产配置的迁移将不断为股市的估值中枢注入新的活力。

悲观的声音质疑长期主义:价值投资的规律在A股能否仍然有效?

价值投资讲究的是长期复利回报,其中一个很关键的因素就是时间,在海外成熟市场,无一例外,长牛并非一日走出,价值投资的确认同样需要时间来证明。越是迷茫的时候,我们越是应该坚信价值规律和投资常识,相信优秀标的在长期就应该获得与之匹配的优秀价格。

正如大师查理·芒格所说:长期投资者需要忍受一些周期性的波动,有些周期会令人痛苦,但它就像白天和黑夜一样固定交替发生。

这便是周期的力量,其存在与延续如同自然法则般不可撼动,绝不会因任何主观意志的转移而有所改变。

无论你相不相信,无论你觉得这次有多么“不一样”, 每一轮的下跌的终结都一样。

一样的是,行情都是在绝望中诞生,市场都是在一片哀嚎中绝处逢生。一样的是,底部来时永远悄无声息,但反弹真正来临时又波澜壮阔。一样的是,超跌一定是反弹的最大动力,只要投资逻辑没有被颠覆,“价值回归”只会迟到不会缺席。一样的是,总有一部分人倒在黎明前,交出 “带血的筹码”,也总有另一批人,会将这些“带血的筹码”以一个相当便宜的价格接过来,完成财富的再分配。图:上证指数自历史重要低点反弹走势

即便是在上周之前,投资者们也万万无法料到,仿佛转瞬之间,市场最热门的叙事已是另一番天地。

由于当前监管层对于股市足够重视,新的期待已然萌生——我们是否能够通过托举资本市场,来打造继地产之后的新财富效应,从而进一步刺激消费、推动经济复苏。

这就是人心和市场,随着由上而下的执行力优势发挥,我们有理由期待市场由极端情绪回归,进入经济与资本市场共振向上的良性循环。

02► 3300点之后,后市怎么看?

——着眼长期与未完待续

从年中开始,已有敏锐的投资人发声,未来系统性的机会来自一个时刻,那就是全球央行资产负债表的宽松共振,而现在,这个时刻或许已经无限的接近。

往后看,权益资产能否实现趋势反转,海外货币政策是背景,中国经济增长预期是核心。

目前货币政策空间边际打开,或许未完待续,四季度接连重大会议对明年布局,目前市场期待,特别是财政政策在扩大和加速支出方面的动作能否有超预期可能性。

毕竟从无论中国还是海外,无论是2008年我国的“四万亿刺激计划”提振信心同时确认熊市的底部,还是2020年3月美国国会宣布的2万亿美元财政刺激计划,历史上经济基本面的扭转与资本市场趋势的确立,时常离不开中央财政的发力。(来源:中泰证券)

但万变不离其宗的是,市场总会朝着最没有阻力的方向前进,涨多了会调整,跌多了会回升。

价格低于价值的资产不会永远存在,市场的定价错误在新一轮的市场上升周期中一定会得到修正。

回到当下,一方面,投资者无需操之过急。

整体看目前市场人气处于高位,情绪高涨下,市场阶段性依然处于做多区间,然而,过快的涨速可能会在一定程度上透支后续的上涨空间。

同时,我们也应该认识到,周期的演绎往往并非一帆风顺、直线前进,而是在曲折中不断前行。市场永远不缺机会,因此投资者在短期内也无需过于焦虑。历史多次证明,在市场关注度相对更低的时候,往往隐藏着潜在收益更高的机会。

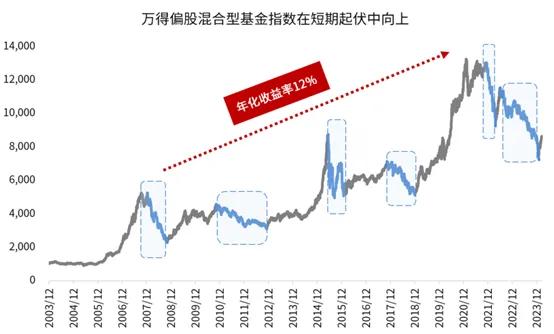

数据来源:Wind,测算指数为万得偏股混合型基金指数(885001.WI),指数过往收益不代表未来表现。

另一方面,当投资者不再畏惧买入时,或许应当深入思考,买什么才能在新一轮周期中获得更为丰厚的回报。

毕竟,随着市场迅速见底、场外资金热情涌入,往后几年大的估值钟摆很可能会朝与过去几年相反的方向摆动,市场的底部大概率已经抬高。我们需要做的就是确保自己有效在场,然后耐心等待。此时,不妨采取分批买入或者定投指数基金的方式来布局,既可以降低“追涨”错误的风险,也是为未来的行情积累筹码。

根据方正证券的研究结果,底部反转初期市场反转效应非常显著,前期跌幅最大的股票组合在底部反转初期涨幅最大,超跌往往是上涨的最大动力。因此,除了沪深300等可以衡量市场水位线的核心指数,其余“超跌”的宽基指数也值得重点关注。

从下跌幅度来看,近三年震感比较强烈宽基指数的主要位于创业板和科创板,创业板指、科创50、科创100等相关指数最大回撤都在50-60%左右。

作为高弹性、强贝塔的资产,在出现经济预期扰动和海外流动性收紧的时候,受到的影响自然更大。但经过多轮回调之后,多重悲观因素已被过度定价,可能正是因为这个原因,创业板和科创板在近来的反弹中表现得“一马当先”。

当下建议两手准备,关注利率下行支撑的红利资产,与跌幅较大的成长资产,如大消费、电子、军工、创新药等。此外,由于港股对外部流动性更为敏感,或许具备更大弹性。

年初时,挖掘基写下过一句话,写给读者也说给自己:

但量变总会引发质变,当聚集的火苗成为一束微光,这束微光又燃起燎原的火焰,那么再冷的冰雪也会被消融。

相信某时某刻,资金和信心的双重冲击或会为最终的反转带来契机。

那些年市场的反转总是突如其来,还来不及感知变化,真正的变化就已经在悄然中发生了。

或许此后的气温仍有反复,当最难捉摸又最简单的人心逐步向乐观转向,我们有理由对新周期的开启多一分信心,做长期大概率正确的事情。

今天先说到这里,祝大家国庆假期愉快,投资理财顺利~

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。