10月8日以来,A股市场整体呈现震荡态势,主要股指一度失守20日均线的重要“关口”。

市场走向,一下子扑朔迷离起来。

12月9日政治局会议起到了关键作用,会议传递出的“实施更加积极有为的宏观政策”、“稳住楼市股市”、“加强超常规逆周期调节”、“适度宽松的货币政策”、“更加积极的财政政策”、“全方位扩大国内需求”6大积极信号,再度坚定了大家的做多的信心,主要股指一举重新站上了20日均线,这为市场持续上行奠定了很好的基础。

中证A500成加仓主方向从最近市场的资金动向来看,对A股市场的信心也是比较足的,市场资金通过ETF加仓A股市场的迹象也非常明显。

截至12月10日,全市场股票型ETF规模本月增加了381.85亿元,中证A500则独揽144.07亿元,也成了大家加仓的主方向:中证A500、沪深300、红利低波、红利指数和创业板指为流入主方向,而上证50、中证500、科创50、中证A50、科创100等则流出较多。

本月ETF规模增长前5的指数:

数据来源:wind,截至2024-12-10。

中证A500之所以受大家的追捧,在于其“行业均衡,龙头荟萃”的特点,在目前市场潜力大、主方向不明的情况下,选择这样的宽基指数无疑是一个“不会错”的选择。

这也是我最近在给一些朋友配置基金时,会优先配置一部分中证A500基金的重要原因。

从过往的数据我们能够明显看出,在牛市行情中,中证A500较沪深300往往更具收益优势。在2019至2021年这三年间,中证A500(全收益)跑赢沪深300(全收益)15.01个百分点。

中证A500VS沪深300:

数据来源:wind,2019-1-1至2021-12-31。

从行业构成来看,中证A500更能够反映中国行业发展的新变化。不同于沪深300中银行、非银金融和食品饮料等传统行业占比较高,中证A500的第一大行业是电子,占10.27%;其次是电力设备,占9.89%。

可以看出,相较于沪深300指数,中证A500指数的“新质生产力”含量更高,也更能反映了当前中国经济结构的新变化。

中证A500与沪深300行业结构对比:

数据来源:wind,截至2024-12-10。

马太效应明显,这些产品更受青睐极低的管理费率,也是中证A500指数吸金的重要原因。

目前已上市的22只挂钩中证A500的ETF产品,管理费率均为0.15%。这一费率也是目前股票型基金产品的最低费率。

费率降低了,自然也就更受投资者青睐了。

平均管理费率(%):

数据来源:wind,截至2024-12-10。

在这22只ETF产品中,马太效应也非常明显。

目前规模排名前5的产品,合计规模要占到全部规模接近一半的比例。其中国泰基金的中证A500ETF(159338)便独占279亿,较上市首日收盘规模相比,扩张了5倍。

从这个月以来的交易量来看,场内交易也主要集中在国泰、华夏、易方达、广发、南方等头部公司产品。

一般来说,场内交易越活跃,跟踪的偏差会越小,也就越会受到投资者的青睐。

所以,指数基金,尤其是ETF的“马太效应”非常明显。挂钩中证A500的各个ETF的规模,也可能会进一步拉开差距。

中证A500规模排名前5的ETF:

数据来源:wind,截至2024-12-10。

在拼规模、拼流动性的同时,各个产品的分红机制也有一些差异。

中证A500指数提高分红频率更有助于提升投资者体验,培养长期投资习惯。

ETF产品通常会定期进行分红评估。在评估分红日,满足基金合同约定的分红条件可获得收益分配。

例如,国泰基金的中证A500ETF(159338)等产品在基金合同中约定:基金管理人可每月进行收益评价,收益评价日核定的基金净值增长率超过业绩比较基准同期增长率或者基金可供分配利润金额大于零时,基金管理人可进行收益分配。

这类分红频次可能会更高的产品,也往往会更受投资者的欢迎。

每月评估分红的产品:

数据来源:wind,截至2024-12-10。

春季躁动可期待,当下布局正适宜12月9日政治局会议“进一步加强政策支持力度”的定调虽然没能让A股市场“一飞冲天”,但对稳定市场信心显然起到了非常关键的作用,在岁末年初流动性较为宽松、假期消费提升等因素的影响下,春季躁动行情值得期待!

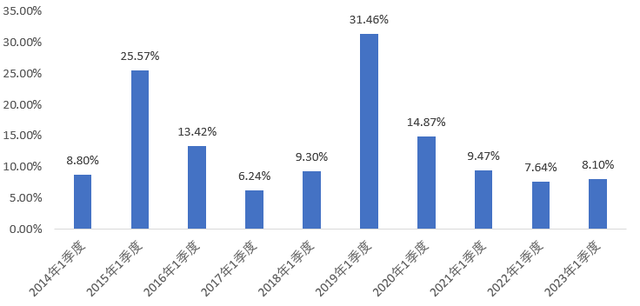

从过去10年的情况来看,中证A500指数在1季度期间,均有不错的表现:2015年1季度的最大上涨幅度高达25.57%、2019年1季度的最大涨幅高达31.46%!

中证A500在历年春季最大涨幅:

数据来源:wind。

从经济的“基本面”来看,也对A股市场行情的向上发展提供较为有利的条件。

根据国家统计局公布的数据,11月份的制造业PMI达到了50.30,持续保持上升态势且处于经济的“荣枯线”上,显示出目前经济呈现出明显的“稳步复苏”态势。

这也为A股市场行情的持续,奠定了非常好的基础。

制造业PMI:

数据来源:国家统计局。

我们知道,按照美林时钟的投资规律,在经济复苏之时,往往是股票类资产最佳的投资时机,可谓时机难得。

从目前的市场机会来看,科技板块有望继续受益于人工智能等新兴科技的应用推广、消费板块则有望受益于“扩内需”的政策推动,是较好的布局方向。

但行业主题方向往往会波动较大,也往往会存在与整体市场行情不同步的问题,对于普通投资者来说,较难以把握,因此一般不宜配置比例过高。

“核心仓位”一般应该重点配置中证A500等行业均衡型的产品,在波动相对较小的情况下,分享A股市场较好的投资机遇。

具体标的选择上,可以优先选择国泰基金的中证A500ETF(159338)等规模较大、流动性较好的产品来配置。

观点仅供参考,不构成投资建议或承诺。基金有风险,投资需谨慎。提及基金属于股票型基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证如需购买相关基金产品,请您详阅基金法律文件,关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

基金收益分配原则:1、本基金的收益分配方式为现金分红;2、基金管理人可每月对基金相对业绩比较基准的超额收益率以及基金的可供分配利润进行评价,收益评价日核定的基金净值增长率超过业绩比较基准同期增长率或者基金可供分配利润金额大于零时,基金管理人可进行收益分配;3、当基金收益分配根据基金相对业绩比较基准的超额收益率决定时,基于本基金的特点,本基金收益分配无需以弥补亏损为前提,收益分配后基金份额净值有可能低于面值;当基金收益分配根据基金可供分配利润金额决定时,本基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;4、在符合上述基金分红条件的前提下,本基金可每月进行收益分配。评价时间、分配时间、分配方案及每次基金收益分配数额等内容,基金管理人可以根据实际情况确定并按照有关规定公告;5、每一基金份额享有同等分配权;6、法律法规或监管机构另有规定的,从其规定。在不违反法律法规、基金合同的约定以及对基金份额持有人利益无实质性不利影响的情况下,基金管理人在履行适当程序后,可调整基金收益的分配原则和支付方式,但应于变更实施日前在规定媒介上公告。鉴于本基金的特点,本基金分红不一定来自基金盈利,基金分红并不代表总投资的正回报。