文 | 荆玉

编辑 | 杨旭然

出品 | tide-biz

“女明星没有玻尿酸根本活不下去”,艺人大S徐熙媛在2007年的《美容大王2》中如是说道。

医美曾经一直是属于极少数人的消费,但如今中国已成为全球医疗美容发展速度最快的市场。

肉毒素、水光针,热玛吉、超声刀……形形色色的医美项目逐渐通过广告、社交媒体等进入大众消费者的视野,日趋流行和普遍。

不过注射玻尿酸的一针费用动辄就要几千元,热门的热玛吉更是价格过万,医美仍然是高消费的代名词。但高价的背后,让很多人意想不到的是,医美机构居然普遍盈利状况不佳。

近期递交招股书、拟在港交所上市的北京伊美尔医疗科技集团股份公司 (以下简称“伊美尔”)就是一个典型代表。

作为国内规模排名第四的私立医疗美容机构集团,伊美尔1997年就已成立,曾因在2003年打造了“中国第一人造美女”郝璐璐而名声大噪。不过在多年经营之后,却始终没能解决盈利问题,其2018-2020年的净利润分别为-1亿元、-1.18亿元、0.083亿元。

一个被普遍认为是暴利和高端消费的生意,为何不赚钱?透过伊美尔这份详细的招股说明书,我们或许能够窥见在医美行业高度繁荣之下的分化,以及发展的症结所在。

01 医美机构竟然不赚钱整条医美产业链的确有着很大的利润空间,但留给医美机构的并不多。

颜值焦虑之下,医美正逐渐“种草”更多的中国消费者。

机构弗若斯特沙利文的资料显示,中国医疗美容服务市场的总收益由2016年的人民币776亿元增长至2020年的人民币1176亿元,复合年增长率为11%,并预计由2021年的人民币1353亿元增长至2025年的人民币2781亿元,复合年增长率为19.7%。

医美行业高达千亿的市场、持续的高增速,带来了惊人的财富效应,让资本市场躁动不已。

二级市场上,玻尿酸龙头爱美客和华熙生物被称为“医美茅台”,备受资金追捧,市盈率估值长期保持在150倍PE以上。这不单是由于企业的高利润率高,还因为其高端消费、高用户粘性,且几乎不受经济波动影响。

医美行业素来给大众的印象都是暴利——一针玻尿酸的原材料只有几十块钱,但注射到消费者脸上的费用就要几千甚至上万。很多人不理解,这难道不是一个一本万利的生意吗?

整条医美产业链的确有着很大的利润空间,但上下游各个环节之间严重分化,留给医美机构的并不多。

如果把医美产业链分为上中下游:上游是医美产品供应商,中游是医美机构,下游则是渠道商。处于中间环节的医美机构实际上是利润率最为薄弱的。

艾瑞咨询数据显示,国内医美机构的净利润率维持在1%-10%之间,医美行业的暴利显然并不属于医美机构。从已上市和申请上市的几家医美机构企业业绩表现来看,也基本位于这一范围之间,有的甚至表现更差、出现亏损。

02 获客是最大“命门”获客营销的成本,甚至能占据医美机构总成本的一半。

几家医美机构龙头的毛利率并不算低,普遍在50%左右。但这中间有大量的利润空间被吃掉了,占大头的就是销售成本。

招股说明书显示,2018-2020年,伊美尔的销售成本分别为3.06亿元、3.58亿元、3.76亿元,占当年营收的比例分别为46.3%、48.4%、46.4%。

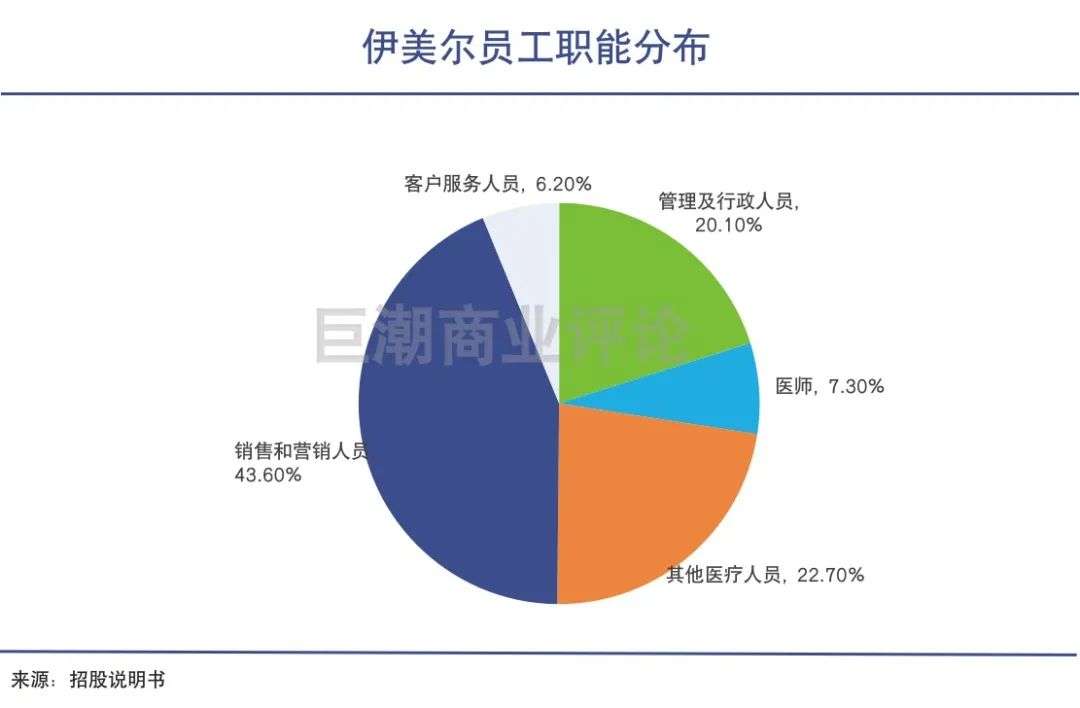

在伊美尔的员工构成,销售和营销人员占比高达43.6%,是所有职能当中最高的,也远高于医师和其他医疗人员占比(30%)。

营销费用占据很大成本,也是行业的普遍难题。

营销与获客,为何成为影响医美机构盈利的最大“命门”?

这主要是源于医美机构的市场格局分散和服务的同质化。

公开资料显示,2019年我国拥有医疗美容资质的机构有13000家,医美行业大而分散,Top5的医美品牌市场占有率不足10%。头部企业如伊美尔,也只有9家医疗美容机构(包括7家医疗美容专科医院、2家为规模较小的医疗美容专科门诊)。

在众多的医美机构中,以轻医美业务为主的医美机构数量众多、同质化严重。在业内人士看来,如果将市面上的医美机构划分为“金字塔模型”,等级较低、技术难度较低的轻医美机构位居最底层,顶层是能够开展高等级手术类项目的高端医美机构。

伊美尔重点开展的,就是非手术类的医美项目。2021年第一季度,伊美尔医疗美容非手术诊疗的收入占比约为76.7%。近三年的非手术项目的收入都在70%左右。

换句话说,比起削骨、隆胸等手术型医美项目,注射玻尿酸等非手术型轻医美项目的进入门槛更低,参与主体也更多,面临的竞争也更加激烈。医美机构们也就不得不拼命砸钱获客。

目前医美机构获得一个新客很难,获客成本有可能达到6、7千元甚至更高。

大量的利润因此流向了下游的渠道商,例如线下广告、搜索引擎、以新氧为代表的互联网医美平台、本地生活平台、B站和小红书的KOL等等,最终导致中游医美机构的利润率普遍微薄,稍有经营异动,就会导致亏损。

03 暴利与微利一线间“上游躺着赚钱,下游坐着赚钱,中游不赚钱”。

相比产业链中游的残酷竞争,上游的医美供应商则仍然是“躺赚”的状态,有“医美茅台”之称的爱美客、华熙生物都来自于这一环节。

由于我国政策对于医疗器械的生产采取生产许可和备案制度,尤其对于III类医疗器械生产,有着严格的审核标准,和长达4年及以上的审核周期,企业的经营门槛很高。

以爱美客为例,从2004年成立,到2009年第一个产品才批准上市,这之间就花了整整五年的时间。这种进入门槛和先发优势,使得其面向下游医美机构有较强的议价权,很好的保障了上游供应商环节的利润。

有业内人士因此将整个产业链的利润格局总结为,“上游躺着赚钱,下游坐着赚钱,中游不赚钱。”

这种产业链的利润分化和“内卷”会一直持续吗?巨潮认为,利润分化与产业链各环节当下的市场集中度密不可分,环节门槛越高、参与主体越少,也就更有议价权,反之亦然。

但市场规律也会进行相应的自动调节,即越是赚钱的环节就有越多主体参与,从而提高供给;而越是利润微薄的环节则玩家们也会纷纷倒闭退出,

这一进程实际上已经在展开了:

在上游环节,新玩家不断入局,行业的竞争正在加深。

华熙生物有多款医美玻尿酸在研产品处于临床阶段,昊海生科在研的“新型线性无颗粒特征”第三代玻尿酸产品已完成临床试验,华东医药的注射用聚己内酯微球面部填充剂即将于8月正式登陆大陆市场……

在下游环节,市场也在洗牌。企查查数据显示,2019年共有2600家医美机构倒闭,2020年的疫情影响则更是雪上加霜。

另一方面,头部医美机构也正通过收购来整合行业:2020年鹏爱进行了3笔并购交易,收购了两个门诊部和一家公司的股权;朗姿股份则1.79亿元拿下6家医疗美容机构全部股权,之后又设立了医美股权并购基金。

除此之外,监管对于行业的规范也必不可少。

医美行业素来乱象频发,黑医美问题层出不穷。艾瑞咨询报告显示,2019年中国合法医美机构数量约为1.3万家,而不具备医疗美容资质的机构超过8万家,占全部医美机构数量的86%,另外,正规医美机构中还有约14%的存在违规经营现象。

这些无证经营的黑医美,靠着小作坊的不合规产品、简陋的设备,往往能给出更低的服务价格,从而挤占正规机构的生存空间。

同样是轻医美项目,开办一家正规医美机构要投入上千万,加盟一个皮肤管理的门店也要过百万,承担着高昂的成本;但是不合规的“小作坊”却可以靠着打擦边球赚得盆满钵满——暴利和微利其实只在一线之间。

04 写在最后中国的医美市场从1997年开始出现首个民营医疗机构,伊美尔也正式诞生于这一年。

发展了20年之久的伊美尔,不仅在规模上未取得领先地位,在盈利方面也并未有超出行业平均水平的表现,“起个大早,赶个晚集”。

虽然当下的医美机构赛道内整合不断,有市场集中度不断提升的趋势,但产业格局的巨变、产业链上下游关系的转换将是一个漫长的过程。中短期之内,伊美尔不得不承受整个医美机构赛道的“弱势地位”和微薄利润。

但好在行业的名声在外,投资者的热情高涨。顺利在港股上市,获得资本市场支持,对于伊美尔来说是个新的开始。该如何巩固规模优势并且保障利润,避免陷入“规模越大越亏”的负循环?高效地花掉募资并换来行业先机,对于伊美尔来说是最新的挑战。