净资产收益ROE对我们投资有指导意义的大前提是,我们买入股票实际上是在买入股权,买入企业的一部分;由此,企业的经营状况与我们的投资收益挂钩。因为:

ROE是反映企业经营状况最综合的指标;

ROE反映的是企业的商业模式。

本文接下来的内容,将围绕如上两句话展开。

一、企业经营的本质是什么?

企业经营是一场资金的流动,其中涉及:

①企业运用有成本的资金;

②持续投资并组合有价值的资产;

③企业用这些资产创造并持续生产,可为消费者带来价值的产品或服务;

④这些产品或服务能给企业带来现金流。

为什么我们在估值的时候要考虑未来现金流的折现值?

因为现金流是企业经营成果的出口,是企业商业模式优良的检验。

资产流动的过程形成商业模式。

商业模式体现在数据和财务报表上。

ROE是怎么得出来呢?

为什么ROE是可靠的?

这是因为ROE使用的数据都是从企业经营中得来的。

财务数据是企业经营的记录。

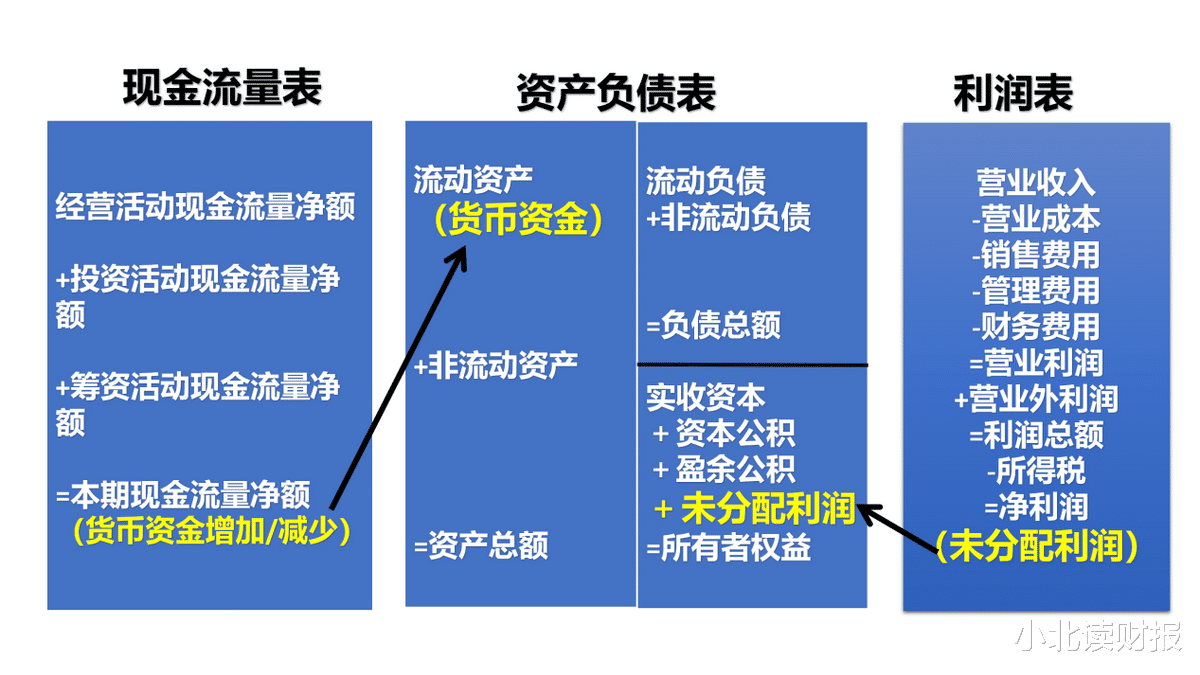

如下图所示,企业经营的过程,也是资金流动的过程。

资金进入企业之后开启奇妙之旅,参与到企业的各种运营活动中,并在流动的过程中形成了会计科目,会计科目则形成了财务报表;

同时,会计科目和财务报表都是资金在企业奇妙之旅的见证人,它们会以数字的形式记录并反映资金在企业内部的流动过程,同时对企业的经营情况做出反映。

不同报表上的会计科目之间之所以是相互联系的,根本原因就在于它们都是由企业的资金流动产生的。

二、ROE反映了企业资金的流动

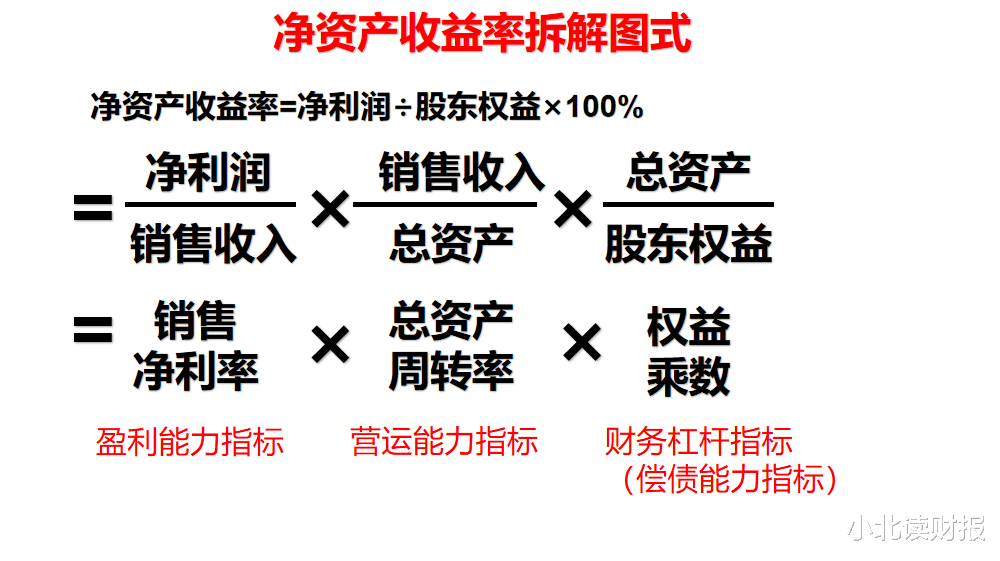

我们可以将净资产收益率分解为其他三个财务比率相乘的结果,即:

净资产收益率=销售净利率×总资产周转率×权益乘数。

其中:

①销售净利率

=净利润÷销售收入×100%,

它反映了企业投入的资金能不能赚钱。

②总资产周转率

=营业收入÷总资产×100%,

它反映了企业1年能赚几次钱,即企业投入资金的周转效率。

③权益乘数

=总资产÷股东权益×100%,

它反映了企业用别人的钱来赚钱的能力,也可以理解成企业用股东投入的资金撬动了多少资产。

比如:

如果股东权益为1亿元,企业又向银行借款1亿元,那么企业的总资产就是2亿元,相当于股东用1亿元的资金撬动了2亿元的总资产,所以该公司的权益乘数就等于2。

所以说,净资产收益率是一个综合性很强的指标,因为它综合考虑了企业的盈利能力(销售净利率)、营运能力(总资产周转率)和撬动杠杆的能力(权益乘数)。

三、ROE选股,DCF择时

从计算方法看,ROE的缺陷在于它没有考虑到企业及时的现金流入和流出。

ROE的计算使用了“净利润”和“权益乘数”,所涉及的计算因子都是以权责发生制为基础计量的,没有考虑收付实现制。

但是企业的经营成果和估值最终都要落实到现金流上。

因此,从ROE到DCF,ROE帮我们筛选出好企业,DCF帮我们判断高估还是低估,整个财务分析体系都是围绕着ROE和DCF展开。2022年底以洋河股份为例专门写过一篇《ROE选股,DCF择时》的文章。感兴趣的朋友可以点击下面的链接查看,本文不再重复赘述。

https://xueqiu.com/1830902728/237076274

总之,ROE是财务分析、企业分析以及投资分析中必看的指标,因为,它是我们了解企业、了解行业和商业模式,以及透过财报看企业最有力的抓手;

但是只看ROE远远不够,我们还要结合DCF折现这种思维方式来思考企业、思考商业模式,并最终做出买卖决策。

此外,人生也是一个ROE方程式。

净资产收益率=销售净利率×总资产周转率×权益乘数。

它反映的是我们每个人赚钱的能力。

①销售净利率指的是我们正在做的事情能不能赚钱。

时间是最公平的,每个人每天都有24小时,但是在相同的时间里,有的人能日进斗金,有的人却入不敷出。

②总资产周转率指的是我们一年能赚几次钱。

有的人赚钱的效率很高,隔段时间就会有款项入账;有的人赚钱的速度很慢,没个一年半载做不完一件事情。

③权益乘数指的是我们能不能借钱生钱、用别人的钱来赚钱。

银行喜欢“锦上添花”,很少“雪中送炭”,越是富有的人越容易从银行借到钱,去做生意买房都可以;越是没钱的人越是难从银行借到钱,有些嫌贫爱富的亲戚朋友也不会借钱给他,他借钱做生意的想法只能被扼杀在萌芽状态了。

提高自己的赚钱的净利率,提高自己赚钱的效率,再学会借钱生钱,人生ROE也会变得更高。