近一周,全球大类资产价格表现来看,债>商品>股。债:由于市场预期美联储未来降息节奏放缓,美债市场承压,10年期美债收益率上升至4.52%,2年期美债收益率上升至4.3%。商品:美联储鹰派表态导致金价承压,COMEX黄金下跌1.32%。需求前景趋弱叠加供应过剩担忧导致油价承压,ICE布油下跌2.54%。股:美联储未来降息节奏放缓的预期导致全球股票市场承压,欧洲股市跌幅较大,由于受到未来美国对其关税政策的担忧。

核心要点美联储本年度最后一次FOMC会议显著影响了过去一周全球大类资产的表现,同时也在一定程度上重塑市场对明年的预期走向。美联储本次会议中表态偏鹰,在通胀前景更加不确定的情况下,其降息周期或将进入一个更为谨慎的阶段。

首先,美联储宣布将联邦基金利率目标区间下调25bp至4.25-4.5%。这一降息幅度符合市场预期。自今年9月降息周期以来,美国政策利率已累计下调100bp。但值得注意的是,本次利率决议并非全票通过,十二位票委中有一位反对降息。

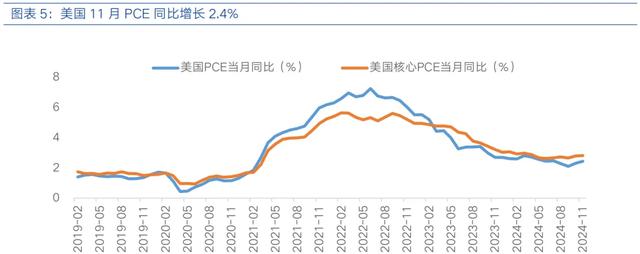

其次,美联储超预期调升未来经济和通胀预期。经济增长预期方面,今明两年美国经济增速预测分别为2.5%和2.1%,与9月预测相比分别上调0.5个百分点和0.1个百分点。我们认为,稳健的劳动力市场和较为健康的家庭资产负债表或仍将在明年继续支撑消费支出和经济增长的韧性。通胀预期方面,今明两年PCE增速预测中值分别为2.4%和2.5%,与9月预测相比分别上调0.1个百分点和0.4个百分点。核心PCE增速预测中值分别为2.8%和2.5%,与9月预测相比分别上调0.2个百分点和0.3个百分点。我们认为,未来美国通胀可能会有所上升,但整体仍在可控范围内。

第三,远期中性利率调整至3%,表明降息终点或有所提升,美联储未来货币政策路径将更趋谨慎,降息节奏可能放缓。美联储发布的点阵图显示,目前大多数美联储官员预计明年降息两次,低于9月的四次,2025年底中位数3.75-4%,2026年底中位数3.25-3.5%,2027年底中位数3-3.25%,长期中性利率3.0%。从芝加哥商品交易所的美联储观察工具来看,期货市场计入更多谨慎降息预期,对2025年降息次数的预期由此前的三次降至一次。

资产价格方面,由于市场预期美联储未来降息节奏放缓,美债或将会面临一定压力,美债收益率中枢下行空间压缩。股票市场方面,近一周美股的表现也显示了降息放缓可能为估值较高的科技等成长板块带来更高波动。外汇市场来看,降息的放缓或将为美元强势提供支撑。大宗商品市场方面,黄金和原油价格可能会继续受到美元强势的影响。

经济数据方面,美国消费韧性较强,就业市场呈现积极态势,核心PCE通胀低于预期,但通胀未来仍存在较大不确定性,该数据对降息路径影响有限。美国三季度GDP增长年率为3.1%,高于预期的2.8%,主要受消费者支出增加拉动。11月零售销售额环比增长0.7%,高于前值的0.5%。就业数据也呈现积极态势,初次申请失业金人数为22万人,持续申请失业金人数为187万人,均低于前一周。美联储首选通胀指标核心PCE指数11月同比上涨2.8%,与前值持平,略低于预期的2.9%。该指标已从峰值下降近一半,但近期一直停滞在美联储2%的目标水平之上。在美国经济增长韧性和未来关税的不确定性影响下,通胀担忧有所加剧。此外,美国11月名义与实际个人消费支出环比增速分别提升至0.4%和0.3%,反映消费韧性较强。

此外,过去一周是全球央行超级周,除美联储外其他央行决议整体较符合预期。英国央行维持利率不变符合市场预期,但投票结果超预期,维持与降息的比例为6:3,较市场预期的8:1更偏鸽。瑞典央行降息25bp符合预期,或将在明年上半年再次降息。挪威央行维持利率不变,以控制通胀维持在目标水平,符合市场预期。日央行维持利率不变,但日央行行长的温和言论和通胀数据回升增加了未来加息的可能性。

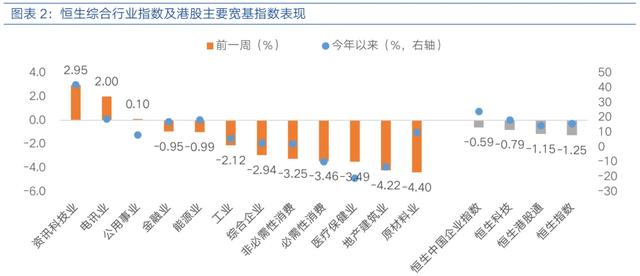

港股策略过去一周,国内部分经济数据低于预期引发市场担忧,港股此前延续三周的反弹行情暂告一段落。恒生指数下跌1.25%、恒生中国企业指数下跌0.59%、恒生科技下跌0.79%。行业来看,资讯科技业(2.95%)、电讯业(2.00%)、公用事业(0.10%)表现相对较好,原材料业(-4.40%)、地产建筑业(-4.22%)、医疗保健业(-3.49%)表现相对落后。南向资金合计净买入258.88亿港元。

随着政策效果的显现,11月国内部分经济指标回暖,但复苏基础不牢固,微观主体信心仍有待提振。11月社会消费品零售总额同比增长3.0%,低于预期,较上月下滑1.8个百分点。但以旧换新政策支持的汽车、家电、家装等领域商品市场销售仍保持较快增长。1-11月固定资产投资增长3.3%,低于预期,较上月下滑0.1个百分点。11月制造业投资同比增长9.3%,较上月下滑0.7个百分点,但仍保持在较快增速,主要受益于新质生产力发展和设备更新。房地产投资和销售均有改善迹象。11月房地产开发投资当月同比-11.6%,较上月跌幅收窄。商品房销售面积和价格当月同比由负转正,新建商品房价格和二手房价格均有改善,一线城市较为显著。工业生产是一大亮点。11月规模以上工业增加值同比实际增长5.4%,好于预期。较上月增加0.1个百分点,主要受“抢出口”效应和汽车、工业机器人和太阳能电池等产品需求的推动。整体来看,政策仍有待进一步加码以扩大国内需求,推动经济持续回升向好。从12月中央经济会议的定调来看,预期2025年政策将更加积极。

➤海外来看,美联储12月FOMC会议宣布降息25bp,符合市场预期,但美联储对未来通胀和经济增长预测的调升,以及点阵图的结果,显示未来降息或更偏谨慎。尽管市场对此已有一定程度的预期,但对于明年通胀预测的大幅上调仍超出已有预期,这一调整或部分反映了美联储对未来特朗普政策潜在影响的考量。此外,远期中性利率调整至3%,表明降息终点或有所提升,美债或将会面临一定压力,美债收益率中枢下行空间压缩。与此同时,美债收益率曲线进一步陡峭化,短端更多受美联储政策利率影响,而长端更多反应通胀下行受阻以及美国财政赤字和债务隐忧,这种趋势或将持续。

整体来看,随着美联储降息进程的渐趋平缓,美债市场及美元走势呈现偏强态势,这在短期内或将给港股市场带来一定程度扰动。然而,鉴于国内政策导向所孕育的积极预期以及经济数据的持续向好态势,港股市场正迎来一个较为理想的布局时机窗口。配置层面,哑铃配置策略仍可继续采用,关注受益于央国企估值重塑、经营稳健且具备稳定分红的高股息资产,政策重点支持领域如以旧换新政策下的家电、汽车板块,以及互联网和医疗保健、高景气科技制造等优质成长。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。