前段时间我不是写了一篇《3大“资产配置型”投顾组合测评》嘛,当时就有不少粉丝朋友对“中欧多元投顾组合”组合非常感兴趣。

于是乎,我在雪球发了一篇“悬赏贴”,向大家征集关于“中欧多元投顾组合”相关问题。

我把大家的问题统一看了一圈,总结如下:

中欧多元组合的投资理念是什么?中欧多元组合既然是“多国+多资产”配置,是不是需要7*24h跟踪市场?是否会用AI来辅助?在进行全球大类资产配置时,中欧多元组合是如何考虑不同地区不同资产的收益与风险的?中欧多元组合的调仓频次如何?以及在出现什么样的情况会触发临时调仓?中欧多元组合中,好几只基金占比不到2%,请问有何意义?中欧多元组合国内债券占比很高,这跟直接买一只偏债基金有何区别?说到多元配置,很巧的是,中欧财富本月发布了《试点5周年 基金投顾业务发展白皮书2024》,看完后,我最大的感受就是:大家越来越重视多元化配置!

我特地找中欧财富要了10本纸质版的投顾白皮书作为粉丝福利,共34页,里面有大量用户调研和多资产配置回测数据。想要纸质版的可以在文章下面留言,数量有限,先到先得~~

我给大家分享3个投顾白皮书中的数据:

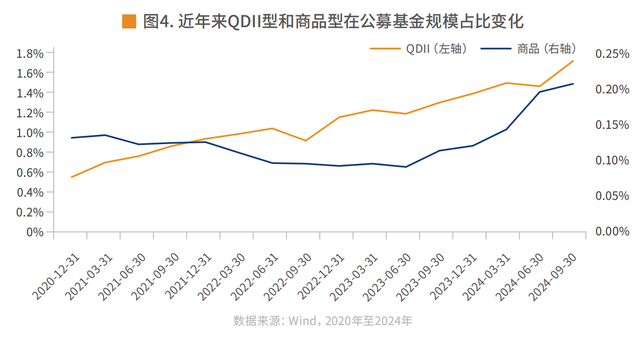

1、QDII与商品型在公募基金的占比越来越大。

2、在调研用户中,85%的投资者认为自己有多元资产配置的需求。

超60%的用户认为自己“缺乏对每类资产的走势进行跟踪判断的能力”。

超60%的用户认为自己“缺乏对每类资产的走势进行跟踪判断的能力”。

这么来看,“大类资产多元配置”不是小部分的人需求,而是几乎所有投资者都关心的话题。

言归正传!

我把大家的问题整理后拿去咨询了中欧财富的投顾团队,同时,我自己也接着对中欧多元组合做了更多功课。

今天,我就把中欧财富投顾团队给到的回复与我自己的研究结合起来,分享给大家。

“中欧多元投顾组合”原来是一个系列之前我在天天基金搜索“多元”时,只看到一个叫做“中欧多元配置”的组合。

当时为了多获得更多信息,我又去中欧财富APP找,第一眼看到的是“中欧多元全天候”。

我就想当然以为这两个组合是一个组合,只是在不同平台名字不同......

这两天我自己又深入研究了一番,

才发现,原来它们是两个不同的组合!

我在中欧财富APP扒了一圈下来,发现目前“中欧多元系列”共有3个组合,分别对应不同风险等级。(在天天基金、雪球基金上线的是中风险等级的“中欧多元配置”)

1、由于风险等级定位不同,3个组合的“期望收益率”与“可承受最大亏损”都不同;目前持仓的“债券、股票、商品”这三种大类资产的占比也不同。大家可以根据自己能接受的最大亏损来对应选择适合自己的策略。

2、大家最感兴趣的“中欧多元全天候”在“港股、美股、商品”上的占比均高于另外2个组合。

3、关于“当前股债商权重”这块,中欧财富投顾有特别说明:虽然目前国内债基是高配,但是不代表一直是这样,不管是中债部分的总权重还是久期都根据模型动态调整,只根据风险目标设定权重上下限。中欧多元系列组合的资产权重灵活性很大,会以资产对冲为目标,在风险控制的基础上灵活调整配比。

3个组合具体基金配置如下:1、中欧多元稳健(中低风险)

2、中欧多元配置(中风险)

3、中欧多元全天候(中高风险)

中欧多元系列投顾组合-产品特点

中欧多元系列投顾组合-产品特点我依次从“组合定位、投资目标、配置策略、调仓与风控”这4大方面来给大家做介绍。

1、组合定位

中欧多元系列组合是借助“多资产+多策略+尾部风险控制”三管齐下的管理策略,旨在在不同经济周期与市场环境下,都能让策略保持相对稳定的表现,实现风险收益的最优解。

因此,该系列组合没有固定的股债配比中枢,各类资产占比灵活性很大。它不是目前市面上那种传统的限制股债配比的组合(这类组合往往只在特定市场环境下表现好,而在另一些环境下表现很差,哪怕是经典的股6债4配比的组合,也会在极端情况下遭遇“股债双杀”),而是通过量化模型对几大类资产的预期收益分布进行模拟判断以及每年度的分资产风险预算,从而得出优化后的配置区间,并会根据量化配置模型持续进行季度动态调整。

2、投资目标

总体目标:抵抗全球通胀+把握全球经济增长红利!

具体目标:长期夏普比在2左右,力争在限制风险下获取最优收益。以偏低波的“中欧多元配置”为例,目标是波动率控制在3%左右,那么目标收益率就是6%。

3、配置策略

中欧多元系列组合最大特点就是完全靠量化模型!

从选择地区与资产类别,再到确认配比以及子资产内部品种和风格配置,最后到动态调仓,都是量化模型机器学习跑出的结果,投顾主理人不会去主观拍脑袋做决定。

首先,量化模型通过机器学习,会根据“资产间相关性”与“最大化分散风险”在全球范围内选择不同类型的资产(增值类、生息类、抗通胀类),一般在5-8种之间。

然后,量化模型再基于“宏观因子”去筛选细分资产类别与占比来做资产间对冲。

说到“细分资产类别”,我看不少投资者好奇:中欧多元组合涉及的细分类别非常多(A股、港股、美股、国内债、美元债、黄金、豆粕、有色、原油、化工、美国房地产),高达10类细分资产,有的占比不到2%,有何意义?

关于这个问题,中欧财富投顾给到的解释是:

首先,划分到“大类资产”,如AH股,海外股、债券、商品,每一大类占比在6%以上。

其次,在每一个大类中会划分对应的子策略指数,然后根据模型去配置子策略中的商品品种或者权益风格,

由于量化模型的底层逻辑是基于“风险分散最大化原则”且在各大类子策略层面上获取ALPHA,因此每一个子策略相当于一个多标的的增强策略。

以大家关注的“商品”为例:

不同商品会受到不同国家供需以及工业景气通胀水平的影响呈现不同的节奏和方向,但长周期摊下来几乎大部分商品的增长就是全球复合通胀水平。

所以,量化模型不仅局限于黄金有色,而是需要根据商品估值模型配置不同的商品种类(豆粕、化工、原油、天然气)并进行高低配切换来更好抗通胀对冲其他资产。

所以,中欧财富投顾选择7个细分资产类别真不是“为了多而选”,而是真的有多量化数据测算后得出的有依据的可靠选择!

4、调仓与风控

调仓是被大家问得最多的~

中欧多元系列组合的调仓也是由量化模型来给出信号,量化模型主要根据“宏观因子变动”以及子大类资产之间的相关性追踪来做调仓决策。

我简单给大家介绍一下“宏观因子”,主要有10类:

比如在8月,美联储降息几乎板上钉钉时,量化系统触发“港股看多信号”,于是中欧多元组合在8月16日调仓时,加仓港股基金,完美蹲到9月24日的普涨行情。

包括最近多人在问:川普当选后,中欧多元组合会如何应对?

模型不会对川普的政策预期等做预判,毕竟川普的政策不确定性以及实际落地的兑现度都有很大的不确定性。

量化模型是会随着“中国的内需政策逐步出台”以及”国驱逐移民加关税去监管减税对全球宏观变量的逐步影响”进行高频追踪。

有些指标是偏高频且是领先指标,所以也不用担心资产配置滞后很多,但可以很大程度上避免做误判造成巨大的尾部风险。

总之,川普的各种潜在政策对美元美债美国通胀都有互相矛盾以及不可控的影响,模型会避免人为主观下注。

说回调仓频次。

正常是季度调仓,主要做大类资产再平衡;细分资产会根据市场风格模型进行月度调仓,比如A股中的大小盘成长价值风格切换,或债券中的长债变短债,但不是每个月一定会触发;当追踪的尾部风险指标触发极端风险时,量化模型的风控系统会发出临时调仓信号对组合或者分资产进行风控介入调整。最后再简单说一下风控。

毫无疑问,风控也是交给量化模型来跟踪。

主要看2点:

所有资产间相关性是否有变化

分区域资产波动率是否有变化

比如,随着标普500ETF的溢价越来越高,量化系统会监测组合持仓的标普500ETF联接基金波动率是否会变大,也就是标普500ETF的风险贡献的潜在收益是否还有性价比。如果达到一个比较低的水平,要么降低仓位,要么替换成其他低波且潜在收益性价比更高的基金。

总之,中欧多元系列投顾组合的资产配置与调仓完全是量化系统给出结果,和大家比较熟悉的主观配置的管理形式完全不同。

这也很好理解,大家想想看,少说超10类细分资产类别,外加几十种宏观因子。

这么多因素排列组合起来,真得是多庞大的信息量?

关键是,这些因素随时都在发生变化,光靠人来跟踪,难度是相当大。

所以说,想要做好全球大类资产配置并不容易,尤其是涉及这么多种细分类别资产时,更需要专业团队和AI技术。

以上,就是我对中欧多元系列投顾组合的分析,希望对大家有帮助!

中欧多元投顾组合上线时间不到一年,我自己也买了一笔“中欧多元配置”:

2025年就来跟踪看看这种全球配置型组合的表现究竟如何!