本文基于以下微博话题的智搜结果生成

中国船舶吸收合并中国重工:全球造船巨无霸诞生倒计时

⏳关键时间节点与最新进展

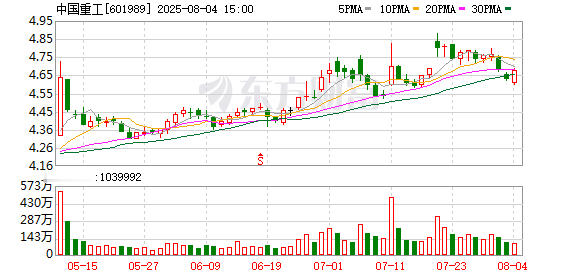

合并实施程序启动(2025年8月4日公告)

中国重工:8月12日为A股最后一个交易日,8月13日起停牌直至终止上市;拟申请主动退市,上交所将在15个交易日内决定是否批准。

中国船舶:8月13日起停牌办理异议股东收购请求权,复牌时间待公告。

异议股东权益:

中国重工股东现金选择权行权价4.03元/股;

中国船舶股东收购请求权行权价30.02元/股。

监管审批完成

证监会批复:7月18日获证监会注册同意,新增30.53亿股用于合并。

交易所审核:7月4日获上交所并购重组委审核通过。

合并方案核心内容

交易结构

换股比例:每1股中国重工股票兑换0.1339股中国船舶股票(初始比例1:0.1335,因分红调整)。

交易金额:1151.5亿元,为A股史上最大规模吸收合并案。

存续主体:中国重工注销法人资格,全部资产、负债、业务由中国船舶承继。

合并后规模

总资产超4000亿元,营业收入超1300亿元;

手持订单占全球市场18%以上,产能排期至2029年;

成为全球资产规模、订单量第一的造船上市公司。

战略意义与协同效应

解决同业竞争

合并后整合双方35家船厂资源,消除军船、民船(如LNG船、超大型油轮)业务重叠,统一调配产能,提升国际议价能力。

成本优化:钢材集中采购成本降低5%-8%,年节约运营费超20亿元。

负债率下降:从69%降至58%,融资成本降1.5个百分点。

技术升级与产业突破

整合7家国家级研究院,加速突破船舶发动机国产化(目标90%)、LNG船殷瓦钢焊接等“卡脖子”技术。

高端船型占比提升:LNG船产能翻倍,毛利率目标从35%提升至42%。

业绩增长潜力

2025年上半年预增:

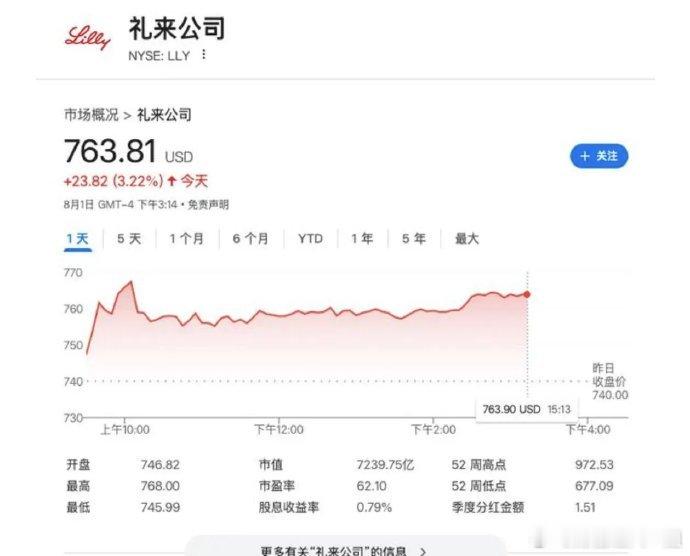

中国船舶净利润预增98%-119%(28-31亿元);

中国重工净利润预增181%-238%(15-18亿元);

合并后净利润合计预增121%-152%。

全球竞争力:2024年两家公司合计承接全球新船订单16.84%(按载重吨),合并后产能占全球33%。

⚠潜在挑战与后续计划

整合难点

成本压力:高端设备(如发动机)依赖国际供应商,欧盟碳税推高绿色船舶造价20%-30%。

交付周期:订单排产至2028年,长周期资金占用导致利息支出侵蚀利润(净利率仅个位数)。

未来资产注入

中国船舶集团承诺3年内注入沪东中华资产(全球LNG船领军企业)。

潜在整合中船防务(600685.SH)、中船科技(600072.SH)等集团资产,打造全产业链巨头。

总结

此次合并是国企改革“强强联合”的标杆案例,推动中国从“造船大国”迈向“造船强国”。随着8月13日停牌程序启动,“中国神船”的全球航程正式进入倒计时,其资源整合与技术突破将重塑全球船舶工业格局。投资者需重点关注:

-8月12日最后交易日(中国重工);

-异议股东行权窗口期(8月13-15日);

-合并后沪东中华资产注入进展及产能协同效果。