原创 谭逸鸣团队 谭谈债市

摘 要

1、哪些城投涉及融资租赁?

2023年上半年,央国企租赁贷款数量整体维持在500笔上下,进入下半年后,开展数量逐月小幅抬升,涉及城投比例也明显增加;2023年11月数量则出现了大幅增加,主要为非城投租赁贷款,12月数量略有回落,但其中城投占比提升。

通过梳理2024Q1披露的租赁融资承租人及其第一大股东,共计匹配到753家城投平台,进一步来看这些城投平台的分布结构:

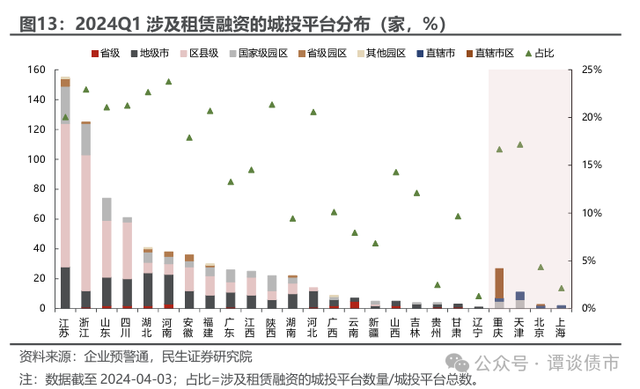

分省份来看,集中在江苏、浙江、山东、四川等省份,主要为区县级平台;其次是湖北、河南、安徽、福建、广东等省份,安徽、福建区县级平台的比重相对较高,福建以泉州、福州的区县级平台为主;湖北、河南则是地级市平台为主,其中,湖北主要分布在黄石、荆门、武汉等区域,河南主要分布在郑州、许昌、信阳等区域。直辖市中,重庆、天津涉及租赁融资的城投平台数量较多,重庆以直辖市区平台为主,天津的直辖市、国家级园区均占有一定比重。

总结来看,不少省份融资租赁业务在2023年末、2024年初迎来高峰。开展融资租赁的平台主要分布于江苏、浙江、山东等省份,平台评级普遍不高。

不同省份的平台行政层级分布有较大差异,一方面与该区域本身城投平台的分布结构有关,另一方面,部分省份的平台较为集中,或与该区域本身的融资压力、区域对非标融资的管控方式等有关。

2、哪些城投涉及信托融资?

从地域分布来看,2024年一季度以来,江苏、陕西、山东等省份的信托融资数量相对较多,此外,湖南、四川、浙江等省份也均有信托融资。从结构来看,2023年以来披露的信托融资中,涉及城投平台的比重整体处于先升后降的状态,2023年8-10月涉及城投的比重超90%。

2023年1月1日至2024年4月3日披露的信托融资中,共计390家城投平台涉及信托的融资或担保。其中,2024年1月1日至2024年4月3日披露的数据中,有27家城投涉及信托的融资或担保。从区域分布来看,主要集中在江苏、山东、四川等城投平台较多的省份,且主要为区县级平台,同时也包括部分地级市平台和国家级园区平台。陕西涉及信托融资和担保的平台数量相对较多,共计35家,占平台总数的比重也偏高一些,约为34%。从行政层级来看,主要为国家级园区平台,均集中于西安。

其次是湖南、浙江等省份,区县级平台占有相当的比重,也包括一部分地级市平台;而河南、福建、安徽、湖北则是地级市平台为主,或与上述区域城投平台的行政层级分布有关。此外,也存在一定区域性差异,如湖北的信托融资较为集中于武汉的市本级平台,安徽的市本级平台比较分散,区县级和国家级园区平台较为集中于宣城市;河南的市本级平台也较为分散,区县级平台则较为集中于洛阳。

直辖市中,重庆、天津涉及信托融资的城投平台数量较多,重庆以直辖市区平台为主,而天津直辖市、国家级园区和直辖市区平台均有,主要集中于武清区。

风险提示:城投口径偏差;数据统计不齐全或滞后;政策变动风险。

报告目录

一揽子化债的推动下,很大程度上改变了城投债的供需结构,推动了行情演绎。但从基本面角度出发,化债方案逐步落地的同时,融资渠道也在进一步约束和规范,压力或未完全缓和。

相应的,为应对流动性缺口和阶段性压力,城投的非标发行仍在。本文聚焦,2024年一季度,哪些主体在发非标?

1哪些城投涉资融资租赁?

我们对2023年以来披露的央国企融资租赁贷款数据进行了梳理,数据来自企业预警通。2023年1月至2024年4月3日,共计披露了37723笔央国企融资租赁贷款,其中,2024年一季度9137笔。

结合民生固收广义城投名单,2023年以来披露的37723笔融资租赁贷款中,共计10363笔贷款涉及发债城投;2024Q1披露的9137笔租赁贷款中,共计1729笔贷款涉及发债城投。

注:1、“涉及发债城投”包括以下2种情况:(1)发债城投开展融资租赁;(2)发债城投下属子公司开展融资租赁;

2、部分融资租赁贷款业务财产价值等数据缺失,上述37723笔租赁贷款中,16848笔租赁贷款未披露财产价值,其中,2024Q1开展的租赁贷款中,共计5839笔未披露财产价值。

1、有多少城投融资租赁?

从开展情况来看,2023年上半年,央国企租赁贷款数量整体维持在500笔上下,进入下半年后,开展数量逐月小幅抬升,涉及城投比例也明显增加;2023年11月数量则出现了大幅增加,主要为非城投租赁贷款,12月数量略有回落,但其中城投占比提升。

从承租人的区域分布来看,广东、江苏、山东、浙江、四川等省份开展的租赁贷款数量相对较多。

广东:2023年下半年尤其是Q4为高峰,2023年11月数量达到历史高位,此后出现较为明显的回落,进入2024年后延续回落趋势,但仍高于往年同期。涉及城投的占比自2023Q4显著降低,涉及城投的绝对数量而言,较2023前三季度略有增加。

江苏:2023年上半年各月份租赁贷款数量整体较为平稳,进入下半年尤其是Q4,数量整体呈增长趋势,在2023年12月达到全年高峰。涉及城投的数量也有所增加。2024年,2月租赁贷款超1000笔,主要为非城投租赁贷款。

山东:2023Q1-Q3,租赁贷款数量整体在波动中下行,进入Q4又有所回升,其中,下半年以来,城投融资租赁较上半年减少明显,2024年1月则有所增加。

浙江:2023年末、2024年初租赁贷款开展较多,2024年2-3月数量则明显回落,较往年同期也有较明显的减少。租赁贷款中涉及城投的比重整体较高。

四川:2023年上半年个别月份租赁贷款数量较多,进入下半年后,Q3数量较为稳定,11-12月迎来高峰,主要是涉及城投融资租赁的增加,持续到2024年1月,2-3月数量回落明显。

从期限结构来看,10年以上的租赁贷款占比较高,其次是3-5年和5-8年的租赁贷款。

从财产价值来看,租赁物财产价值以5亿元以下为主,在0-1亿元和1-3亿元的占比较高,合计超90%。

2、哪些城投涉及?

通过梳理2024Q1披露的租赁融资承租人及其第一大股东,共计匹配到753家城投平台,进一步来看这些城投平台的分布结构:

分省份来看,主要集中在江苏、浙江、山东、四川等省份,上述省份的城投平台较多,披露的租赁贷款数量也相对较多一些,且主要为区县级平台,同时也包括部分地级市平台和国家级园区平台;

其次是湖北、河南、安徽、福建、广东等省份,安徽、福建区县级平台的比重相对较高,福建以泉州、福州的区县级平台为主;湖北、河南则是地级市平台为主,其中,湖北主要分布在黄石、荆门、武汉等区域,河南主要分布在郑州、许昌、信阳等区域。

直辖市中,重庆、天津涉及租赁融资的城投平台数量较多,重庆以直辖市区平台为主,天津的直辖市、国家级园区均占有一定的比重。

进一步来看2024Q1以来涉及租赁融资的城投平台分布情况。

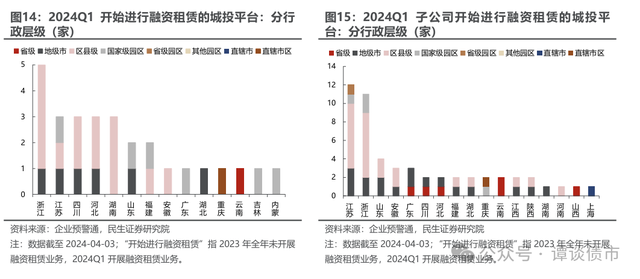

2024Q1以来,28家城投平台开始开展融资租赁,其中,浙江、四川、河北、湖南的平台中,行政层级以区县级为主,江苏、山东还包括市本级平台和国家级园区平台,云南则是省级平台。

2024Q1以来,53家城投平台的子公司开始开展租赁融资,其中,江苏、浙江的数量较多,且以区县级平台为主,山东、安徽、福建、湖北区县级和地级市平台数量相当;广东、四川、河北等区域以地级市、省级平台为主。

从平台的主体评级来看,涉及租赁融资的平台以AA为主,占比达53%,其次是AA+平台,也有一定数量的AAA平台;

从隐含评级来看,以AA(2)为主,占比约为53%,AA、AA-的数量相当,占比分别为19%、20%,AA+以上和AA-以下的城投平台数量不多,合计占比不到5%。

总结来看,不少省份融资租赁业务在2023年末、2024年初迎来高峰。开展融资租赁的平台主要分布于江苏、浙江、山东等省份,平台评级普遍不高。

不同省份的平台行政层级分布有较大差异,一方面与该区域本身城投平台的分布结构有关,另一方面,部分省份的平台较为集中,或与该区域本身的融资压力、区域对非标融资的管控方式等有关。

2哪些城投涉及信托融资?

我们对2023年以来披露的信托融资数据进行了梳理,信托融资数据来自企业预警通,为不完全统计。2023年1月至2024年4月3日,共计披露了2321笔信托融资,其中,2024年一季度61笔。

结合民生固收广义城投名单,2023年以来披露的2321笔信托融资中,共计2064笔涉及发债城投;2024Q1披露的61笔信托融资中,共计45笔涉及发债城投。

注:“涉及发债城投”包括以下2种情况:(1)发债城投作为信托融资的融资方或担保方;(2)发债城投的下属子公司作为信托融资的融资方或担保方。

1、有多少城投信托融资

从地域分布来看,2024年一季度以来,江苏、陕西、山东等省份的信托融资数量相对较多,此外,湖南、四川、浙江等省份也均有信托融资。

从结构来看,2023年以来披露的信托融资中,涉及城投平台的比重整体处于先升后降的状态,2023年8-10月涉及城投的比重超90%。

进一步分省份来看,陕西、江苏、浙江的信托融资中,大部分涉及城投平台,即城投平台作为信托融资的融资方或是担保方;湖南、四川、重庆等省市的信托融资均涉及城投平台;山东、广东等省份涉及城投平台的比重相对低一些。

从期限结构来看,信托融资期限基本在5年以下,以1-2年为主,2024年一季度涉及城投的信托融资期限均在3年以下。

从融资额来看,信托融资的规模均在5亿元以下,以1-3亿元为主。规模在3-5亿元的信托融资中,涉及城投的占比相对高一些。

2、哪些城投涉及?

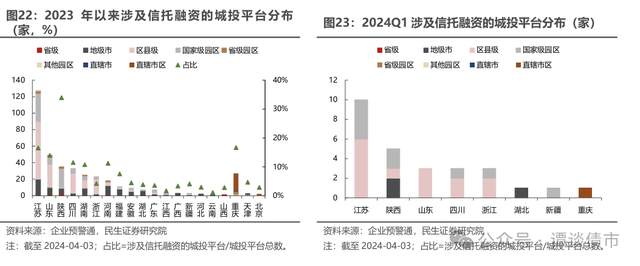

2023年1月1日至2024年4月3日披露的信托融资中,共计390家城投平台涉及信托的融资或担保。

从区域分布来看,主要集中在江苏、山东、四川等城投平台较多的省份,且主要为区县级平台,同时也包括部分地级市平台和国家级园区平台。

陕西涉及信托融资和担保的平台数量相对较多,共计35家,占平台总数的比重也偏高一些,约为34%。从行政层级来看,主要为国家级园区平台,均集中于西安市。

其次是湖南、浙江等省份,区县级平台占有相当的比重,也包括一部分地级市平台;而河南、福建、安徽、湖北则是地级市平台为主,或与上述区域城投平台的行政层级分布有关。此外,也存在一定区域性差异,如湖北的信托融资较为集中于武汉的市本级平台,安徽的市本级平台比较分散,区县级和国家级园区平台较为集中于宣城市;河南的市本级平台也较为分散,区县级平台则较为集中于洛阳。

直辖市中,重庆、天津涉及信托融资的城投平台数量较多,重庆以直辖市区平台为主,而天津直辖市、国家级园区和直辖市区平台均有,主要集中于武清区。

其中,2024年1月1日至2024年4月3日披露的数据中,有27家城投涉及信托的融资或担保。

江苏、陕西的平台数量相对较多一些,江苏主要是区县级和国家级园区平台,陕西还包括部分地级市平台,主要集中在延安市。

此外,山东、四川、浙江等省份均有部分平台涉及信托融资,主要为区县级平台和部分国家级园区平台。

从平台的主体评级来看,涉及信托的平台以AA和AA+为主,合计占比达91%,其次是AAA平台,占比约为9%左右;

从隐含评级来看,以AA(2)为主,占比约为50%,其次是AA-,占比近30%,AA+、AA的平台数量相对较少。

风险提示

1、城投口径偏差。本文所采用的城投口径系非传统产业类的广义城投口径,较传统意义上的城投,口径更为广泛。

2、数据统计不齐全或滞后。融资租赁数据和信托融资数据均来自企业预警通,为不完全统计,统计结果或与真实情况存在偏差。

3、政策变动风险。国内关于城投融资的相关政策出现超预期调整。

END