这是「岩松观点」第1817篇原创文章

绿动未来系列第15篇分析文章

近日,国家电投集团第二批陆上风电机组采购开标,风机价格出现企稳回升。此次招标对评标基准价计算方法进行了修改,从最低价转换为算数平均数再下浮5%作为评标基准价,最低报价中标或将成为历史,行业“价格战”有望结束,风电正临近拐点。

今天介绍一家风电零部件领域细分龙头,公司24年3季报利润大幅增长43.5%,利润规模已经超过2023年全年,目前估值仅21倍PETTM。

老规矩,我们不做未来的判断,主要通过“故查查”系统,用“五部分析法”,针对上市公司财务数据、产品分析、实控人情况、行业前景以及风险估值五个方面进行详细,快速的把公司和所在行业的情况做个讲解。公司好坏则需要大家独立思考,综合考量。

日月股份:风电铸件龙头

先简单回顾下看公司股价历史情况。

公司上一轮趋势行情是从2020年初的11块附近启动,2021年1月涨到最高点48.6,1年涨了4倍多。之后连续调整了3年多,在过两个月就4年的时间了。期间最低价7.98,最大振幅接近90%,上一轮的上涨基本抹掉了。今年2月开始股价横盘整理,9月以来反弹超过40%,但从高位算跌幅还有70%。整体看,目前处于近几年比较低的位置。

是不是一家好公司?

先快速的看一下公司财务整体处于什么水平。

公司股查查的财务评分61分,超过市场59%的公司,行业排名第6。看来公司财务情况一般。最近几年确实是风电的低谷,行业整体都不景气。

在进一步看公司财务指标表现。

从历史业绩看,公司业绩有明显的周期,2015年和2020年是两个阶段高峰。这个情况我们在介绍金风、金雷等其他风电公司的时候也出现过。主要和2015年、2020年的两次风电行业抢装潮有关。

因此,分析风电公司就一定离不开分析行业政策,少不了跟踪风电装机量。另外,我们要选择在行业恢复上行周期时,利润能在上一个台阶,最好能远超上一个周期高点的公司。要是在新周期的利润无法超过上一周期,那就失去了成长性,沦为纯粹的周期股,给估值的时候也只能按传统的周期股给估值。

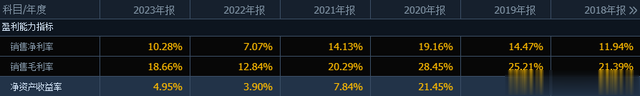

公司赚钱能力一般,3季报的毛利率只有17%左右,这么低的毛利率却能做到15%左右的净利率。2020年时,也就是上一个上行周期,公司毛利率接近30%,净利率接近20%,ROE超过21%,业绩弹性还是很不错的。等下一个周期来临时公司业绩又会达到怎么的高度?

再看公司资产结构。

公司总资产127亿,净资产100亿,资产负债率只有20%。行业中游整机端的金风是74%,上游塔筒的大金是39%,日月的资产负债率要低不少。拆开来看,固定资产34亿,占比27%;应收项目20.7亿,占了16%,库存11.3亿,占比9%。另外,货币资金16.7亿,占比13%。

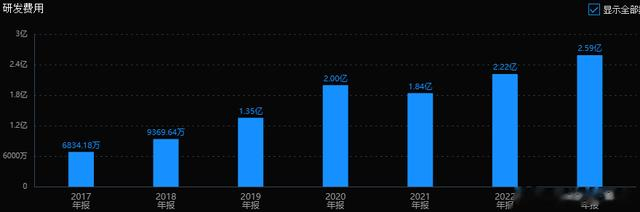

从费用端看,研发费用2.6亿,占比最大,研发费用率达到5.56%。而且公司财务费用每年都是负的,近2年还收了1亿的利息。都是加分项。

还记得上次介绍的天顺吗,负债率64%,一半利润都交银行利息去了。相比之下,日月股份的资产结构要好很多,基本没有什么经营负担,可以轻松度过行业周期低谷。

风险和估值情况

先排除风险。

股查查显示,公司风险指标整体良好,无大风险。基本可以排除公司潜在重大风险的情况。

估值上,过去十年估值平均值为31倍PE。日月股份最新市值大约130亿,2023年利润对应28倍PE。公司24年前3季度利润大致增长43.5%,折算估值仅21倍PETTM,基本处于历史最低区间内。

要注意的是,公司业绩里有一部分是转让股权的一次性收益。2024 年 4 月,公司全资子公司甘肃日月转让酒泉浙新能风力发电有限公司 80%股权,二季度确认税前投资收益 2.73 亿元。不过,公司第3季度扣非利润增长了32.3%,结束了连续4个季度的下降趋势,说明经营情况确实在改善。

业务分析和行业趋势:

实际控制人情况:

傅明康 为公司实际控制人,持股33%。另外,傅明康的妻子持股13.91%,女儿傅凌儿持股11.09%,一家3口共持股58%,达到绝对控股。

傅明康出生于1963年,宁波鄞州人,从当地一所职工大学机械制造专业毕业后进入国企宁波电梯厂,后来晋升为工艺科长。1989年,26岁的傅明康上任鄞县马铁厂厂长。1992年,鄞县马铁厂改制为宁波日月铸造。

1997年,公司开发出大型注塑机模板和国际上最大的柴油机球墨铸铁曲轴及系列耐高压铸件产品。2005年,公司扩建特大件车间,可生产单重160吨球铁铸件,成为当时亚洲第一。2016年实现A股上市。

公司实际控制人长从业 30 余年,基本陪伴了公司从小乡镇企业成长到行业一线。

业务结构:

公司的主营业务是大型重工装备铸件。铸造就是将金属熔融后倒入一个想要形状的模具中,等冷却后就能得到想要的形状和尺寸的成品或半成品。难点在于高精度的模具制造,还有合金成分配比,熔化温度和杂质、气孔的控制等,一个环节处理不好就会影响产品的质量。

公司产品包括风电铸件、塑料机械铸件和柴油机铸件、加工中心铸件等其他铸件。公司在做大做强风电铸件和塑料机械铸件的同时,通过球墨铁厚大断面技术在核电装备运用和合金钢领域研究贯通,核废料罐业务有望打破垄断,在重工装备领域也有一定的竞争优势。

公司2019年获得“工信部制造业单项冠军”,并在2020年获得“国家级博士后科研工作站”。无论是规模还是研发实力都达到行业领先水平。

风电业务

在风电铸件领域,公司产能已从上市 20 万吨扩张到 102 万吨,包括铸造 70 万吨、精加工 32 万吨,远超其他风电铸锻件企业。2023 年公司出货总量共 37.5 万吨,在风电行业国内市占率约 25%,全球市占率约 15%,处于铸件龙头地位。

公司产品2020 年以前出货以毛坯为主,随着精加工产能项目陆续投产,给第三方的加工费占比明显下降。公司正在推进22万吨大型铸件精加工产能的建设,届时将形成54万吨的精加工能力,毛利率还能进一步提高。

风电行业大型化要求更高的技术和资金投入,小型企业难以跟上技,会逐渐被淘汰。公司作为头部企业,将受益于行业集中度的进一步提升。

最近几年,公司产能释放期碰上行业下降期,公司又通过焦改电、降低树脂消耗等技改项目降低成本,但毛利率还是大幅下降。另外,公司在上游控股成立本溪辽材金属材料公司,提高铸造用高纯生铁供应能力。通过产业链纵向拓展,打造“一体化交付”产业链。

风电铸件行业的价格弹性约为5,即均价每增长1%,毛利润增长约5%。公司一些列动作的效果在行业下降期并没有完全发挥效果,等行业周期性恢复时,才是这些新增产能和技改成果集中贡献利润的阶段。

2025年会有装机潮吗?

据GWEC预测,未来五年全球风电装机容量将增加791GW,平均每年风电新增装机将达到158GW,实现9.4%的复合增长率。预计中国未来五年风电新增装机达360GW,居世界首位。

从历史数据看,从“十一五”到“十三五”,最后一年都是风电集中装机高峰期。其中,“十三五”因为前4年都不及预期,最后一年集中爆发,装机量增长1倍,刷新历史纪录。

“十四五”也有类似情形,前3年不及预期,明年(2025年)就是最后一年了,也是“双碳目标”提出后第一个五年节点,会不会也一次装机高峰期呢?

2024年1~10月国内陆风招标90GW,同比增长70%;海上风电方面,2024年1—10月国内海风招标9GW,已达到去年全年招标体量。

前期限制行业发展的因素正在逐渐解决。最近风电招标机制出现改变,不在鼓励最低价中标。一些主机厂商的盈利能力开始恢复,行业整体呈现出回归理性的趋势。

总结

日月股份在风电行业前2个周期中表现了很好的成长性,目前估值处于较低区间。公司深耕铸件产业多年,属于行业细分龙头,规模和技术都具有优势。风电抢装周期后,公司业绩持续下降,公司通过逆周期的产能扩张和技改进行降本增效,保持了营收规模的稳定。今年以来,风电行业开始反内卷,最近招标价格出现企稳回升,一旦行业周期拐点到来,公司将会以比行业更快的速度恢复业绩增长。

日月股份的基本面情况就介绍完了,但它能不能成为一个合格的价值投资标的,还需要大家进一步分析,保持独立思考,综合考虑后做出自己的评判。

如果这篇文章对你有帮助,在下面点个赞️和“在看”再走可好?