光伏市场,瞬息万变!

2023年光伏行业供需失衡严重,市场需求高涨促使光伏厂家大幅提高产能,而造成的影响就是,2024年上半年整个板块产能过剩,产品价格下降明显。

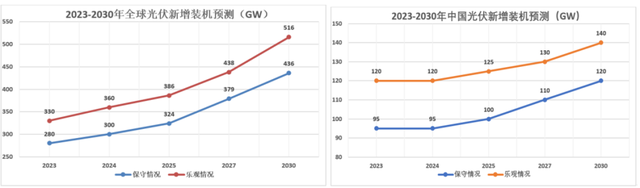

2024下半年随着供给得到有效出清,价格缓慢回升。保守估计2030年全球光伏新增装机将达到436GW,中国新增装机量也将达到120GW。预计2024-2030年光伏又要开启新一轮增长!

跟供需变动相比,技术迭代对光伏的影响更大!

光伏产业链上,硅片、组件、逆变器相对而言技术含量较高,所以往往这些板块的技术升级会伴随着行业洗牌。

比如之前晶体硅和薄膜之争,汉能破产;之后单晶硅和多晶硅之争,隆基绿能一战封神!

而目前组件领域,TOP con和BC技术之争备受关注,隆基绿能全力押注BC技术,晶科能源支持TOP con,通威股份仍在两边观望。

这场技术之争真正打响的标志是8月初天合光能正式站队TOP con。既如此,天合光能和隆基绿能,谁的赢面更大些呢?

第一,从技术对比看,TOPCon更适合市场!

TOPCon与BC相比成本更低、更可靠。BC的设备投资成本为3-4亿元/GW,而TOPCon仅需约1.1亿元/GW。

而且BC电池的知识产权主要由国外研究机构和企业垄断,技术壁垒较高,目前来讲量产的可能性较低。

最重要的是,TOPCon的技术延伸性更强,可以和其他技术相结合,形成“TOPCon+”模式,比如TOPCon+钙钛矿,这样既能拿下当下市场,又能在未来进行技术升级拿下未来市场,一举两得!

第二,从业绩表现看,天合光能更有竞争力。

业绩是企业最基础最重要的指标,因为有了业绩才会有现金流,企业的投资决策才能真正施行。

2019年到2023年虽然天合光能的市值缩水了50%,但是营业收入增长了500%,2023年营业收入更是突破了1100亿,与隆基绿能不相上下。

5年内天合光能净利润增长了将近10倍,2023年公司净利润高达55亿,同比增长50%,与同期隆基绿能净利润同比下滑30%相比,天合光能在业绩上竞争力十足!

优秀的业绩也让天合光能现金流更加充裕,5年间天合光能货币资金增长了5倍。截至2024 年 6 月 30 日,公司已签订而尚未交付的订单余额为 362.69亿元,预计能够为公司带来更多的现金流量!

第三,从技术储备看,天合光能的TOPCon产品优势更强。

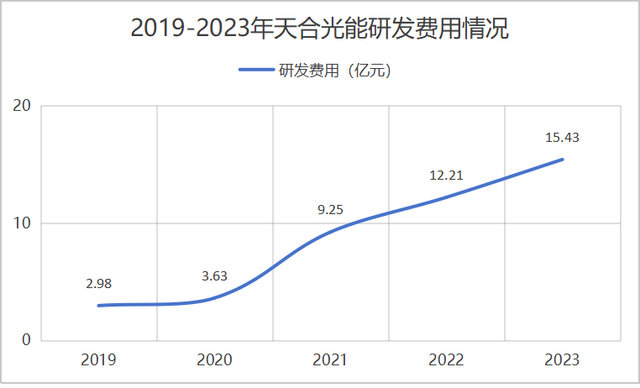

天合光能深耕TOPCon技术,研发费用也是逐年递增,近5年研发费用增长了5倍,增速远高于通威股份、晶科能源。

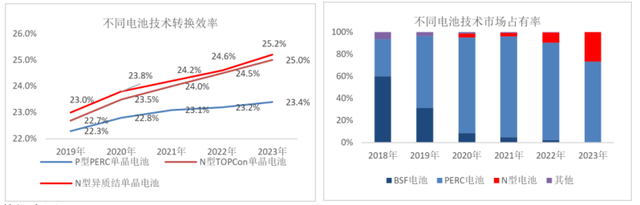

由于N型TOPCon组件转换效率及功率明显优于P型,所以N型电池正逐渐取代P型成为市场主流。2023年N型电池市场占比已提高到26.5%,其中TOPCon系列就占23.0%,预计之后N型电池市场占比将进一步扩大。

天合光能的N型电池技术领先市场,在输出功率上,公司自主研发的210+N型i-TOPCon光伏组件最高输出功率达740.6W,是国内首个能突破700W+功率的TOPCon组件。

在衰减率上,天合光能TOPCon产品正面功率衰减率低至-1.53%,背面功率衰减低至-0.94%,而市场其他企业的优质组件衰减率也才低于2%。

除此之外,天合光能也在前瞻性地布局TOPCon叠层电池技术以应对五年之后的市场环境,目前天合光能的实验室效率已经达到34%-35%,预计TOPCon+钙钛矿技术产业化的效率能高达30%,技术成长性十足!

隆基绿能在BC技术上也是领先市场的,因为其他商家目前并没有看好BC技术,对其的投资最多在实验室级别。

隆基绿能已经推出了第一代HPBC产品,看外观确实要比TOPCon产品更好看,但是输出功率目前仅为575W,衰减率1.5%远高于天合光能的TOPCon产品。

在技术成长性上,隆基表示2024年下半年上线第二代BC产品,预计双面功率将达到660W,但是仍然跟天合光能的TOPCon产品无法比较,而且上面也提到,BC产品的成本真的不便宜,所以综合来看,还是天合光能的TOPCon产品会更受市场欢迎!

第四,在产能上,天合光能更是独领风骚。

天合光能和隆基绿能都是全球光伏组件的主要出货商,2023年两家公司出货量并排第二,仅次于晶科能源。

但是在TOPCon和BC产品上,天合光能更胜一筹。截止2024年8月,天合光能TOPCon N型电池产能已经达到了70GW;而隆基绿能的BC产品目前产能只有35GW。

而且,天合光能组件产品的产能利用率高达80.7%,隆基绿能只有72%,也就是说隆基绿能不仅产量少、成本高,利用率还低,这也解释了为什么近两年隆基绿能业绩不大好!

第五,从公司业务布局来看,天合光能积极打造第二增长曲线。

从公司历年财报看,天合光能虽然主要业务收入还是光伏组件,但是也在积极发展毛利率更高的智能微网业务,近四年智能微网业务占比提高了10倍。

并且智能微网业务的发展前景和盈利能力也是向好的,因为它不仅能平滑光伏发电的输出曲线,减少对电网的冲击,增加电网设备的使用年限;还能在电价较低时将电网无法消纳的部分能量储存起来,在电价较高时并网放电。

这样一来公司的折旧成本变低了,电网利用效率提高了,对公司的营收也是一大助力。

反观隆基绿能,2023年组件及电池收入占比仍高达76.6%,而对于毛利率更高的电力板块并没有着重发展,相比较而言,隆基的收入过于依赖单一板块。

最后,总结一下。

天合光能在TOPCon技术上有领先优势,加之产能高增、成长潜力等优势,目前来看比隆基绿能更有市场竞争力,有望在瞬息万变的市场中夺得更多的市场份额,实现业绩和估值的双丰收!

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!