白酒大陆的坍塌终于到达茅台的地盘,一切发生得太快了(详见2023年6月《茅台在怕什么?》)。

茅台批发价持续下跌,主要是受到供需关系重大切换的影响,这不是茅台一家的压力。据海口海关统计,5月海南离岛免税购物人次41.88万人次/同比-16.0%,购物金额19.74亿元/同比-38.3%,人均金额4714元/同比-26.5%。

茅指数发布于2020年9月,周期的顶点,造就各种茅。突然间,深厚的护城河消失了,医药茅、眼科茅、牙科茅、疫苗茅、酱油茅都挣扎于内需的泥沼中。

原箱茅台酒历史上有过4次价格调整,回撤幅度30%左右,而本次箱茅批发价回撤幅度约15%,前景不容乐观。站在更长的周期维度,我们应该对消费复苏进程保持足够谨慎(详见2023年12月《另一个寒冬刚刚开始》)。

在1990年的日本,没人知道会失去30年,《东京爱情故事》记录着一个时代的繁花似锦,女主角莉香没有见过阴云,她的眼睛是晴空的颜色。尽管日本地产崩盘,1987年11月至1999年7月房价下跌53%,但人们仍然踊跃抄底,新增住房信贷同比增速一路上升,直到1996年才断崖式下滑。

30年以后,日本内生动能的修复仍然乏力,2020年-2023年,日本实际个人消费的复苏远落后于美国和G7平均水平。

箱茅历次批价调整时长及幅度

01

酒房联动

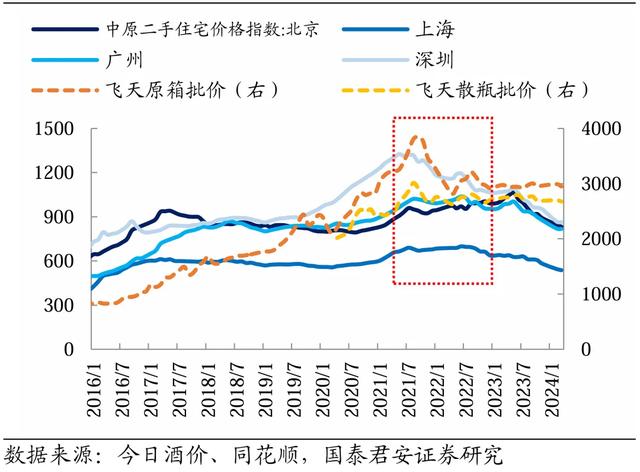

茅台身后是地产周期的起落。据国泰君安分析,茅台具有金融属性,2016年以后飞天批价与房价高度相关,二者均于2021年前后见顶。

2016年下半年在房地产财富效应驱动下,飞天批价爆发,随后公司的两次神操作,更是人为造成茅台的稀缺性。

2017年开始公司收紧普飞投放,拆分茅台酒收入及量价来看这一时期放量应该以非标茅台为主,因此供给端普飞稀缺性增加,叠加需求端回暖,飞天价格持续上涨,2017年末出厂价由819元提至969元,提价幅度约18%,进一步强化价格周期。随着国内地产行情演绎,飞天茅台展现出金融属性,即价格受流动性和稀缺性影响较大,与国内其他资产价格(例如房价)呈现较高的正相关性。

2021年飞天批价、房价陆续见顶(2004年5月=100,批价单位:元)

2021年初公司实行100%拆箱政策,希望通过增加散飞供给以提高开瓶饮用、稳定终端价格,此举使得原箱飞天稀缺性再度提升,其价格大幅上涨,从1月初的2800元左右涨至8月最高3850元以上,相较本轮价格周期初期(2016年上半年,800-900元)涨幅350%左右。

随着地产繁荣周期的谢幕,原箱和散瓶飞天批价也见顶回落。经过一年多的盘整后,飞天批价终于撑不住了,在2024年春节后需求侧恶化,暴风雨来了,进入恐慌式下跌。

据国泰君安复盘,茅台批价与股价、估值呈现同向波动,茅台批价变化整体上由供需结构和金融属性共同推动。

金融属性是一种衍生的利益绑定,茅台渠道商还能死扛多久?下一道价格防线为2000元。

02

旧茅衰退

眼科茅也存在利益绑定的现象。爱尔眼科的外延扩张模式走到穷途末路,拟以13.44亿收购的52家医疗机构,2023年合计净利润1630.67万元,整体净利率为1.7%,大多数位于地级市或基层县域,都是垃圾资产。

表面上看,爱尔眼科无视时代变化,有着严重的路径依赖,向下沉市场扩张的道路,随着人口下滑、消费萎缩,将越走越窄。但深挖下去,雪球上有投资者指出“一直通过外延式并购来提升业绩,赚的钱都买医院了,而医院又是并购基金前期设立的,那么最后真金白银都流入特定人的口袋。这个模式不能深究,隐患很大,有点像关联交易。“

早在2014年,爱尔眼科便开始设立产业并购基金,自身出资占比均小于20%,培育新连锁眼科医院,等到盈利后再进行收购。本次收购的医疗机构中,盈利医院有23家,亏损医院29家。

牙科茅通策医疗2023年财报直言,几乎所有消费领域出现了“拼多多”效应,为此将增加中低服务产品的供给。

低欲望时代,消费意愿保守,通策医疗正畸、儿科业务持续不振,2023年收入分别同比增长-3.14%、2.9%。2023年通策医疗在浙江省外口腔医疗服务收入2.64亿元,占营收比重9.3%,2018年这一比重为8.4%,5年来省外扩张几无进展。

医药茅片仔癀曾被视为最正宗的类茅台资产,其实不能与茅台类比,没有奢侈品的社交属性。片仔癀锭剂零售价几乎一年一涨,但第17次提价的效应,却忽然失灵,片仔癀2023Q4净利润3.79亿元,同比下降9.7%,环比下降56.1%。公司怆惶间在1月还没过完即发布一季度净利润预增公告。

疫苗茅智飞生物,截至2024Q1应收账款+存货共计426亿元,而疫苗价格战的烽火已经全面延烧。

酱油茅海天味业连跌3年半,映射出立足于内需的消费品的命运。世界酱油之王龟万甲重新崛起是因为出海成功,从2013年开始,海外市场销售额超过日本本土市场,2022财年海外收入占比70%。海天味业2023年出口接近于零,考虑到食品安全的信任问题,未来国际化成功的可能性几乎为零。

日本老龄化4个阶段,10年维度复盘医药股涨幅 据海通国际

03

新茅生长

一个时代有一个时代的企业,旧茅衰退,新茅生长,在下行周期,内需仍有结构性增量。

新消费

不要低估GLP-1减肥药重塑世界的力量。

据Impact Analytics数据显示,2024Q1,在富人扎堆的纽约上东区(也是纽约使用GLP-1减肥药比例最高的地区)的女装店铺里,3-5码的小号销量同比增长12.1%,而加大号18-24码的销量则下降10.9%。

使用GLP-1类减肥药,是一种新消费习惯,其热度之久,覆盖之广,将超乎我们的想象,这是一项事关1/3中国成年人的大生意。

据德邦证券统计,目前全球在研GLP-1项目已经超过200个(包括生物类似药),临床阶段药物超100个,看似高度内卷,但研发进展大部分处于临床I/II期,进入III期品种较少。

GLP-1投资价值还处于早期发酵阶段,机会集中于有先发优势且有商业化渠道的企业,以及多肽CDMO。诺泰生物预告今年上半年净利润中值2.15亿元,同比增长414%,已达到机构预测的全年净利润目标,其中2024Q2净利润1.49亿元,环比增长125%,是多肽供应链中业绩边际改善最为明显的公司。多肽产能全球紧缺,诺泰生物连云港工多肽原料药产能现已达吨级规模,预计多肽在建产能将于2025年投放。

老龄化

天下没有新鲜事,羚锐制药、九典制药持续高景气,原来在日本早有先行者。

久光制药经营镇痛消炎贴剂,核心产品为Mohrus膏贴(Rx)和Salonpas贴剂(OTC),平价且见效快。

随老龄化和年轻劳动力减少,衰老、工作劳损下即时镇痛需求增长,久光制药1996-2007年净利润复合增速达22.7%。

超老龄化时期,分级诊疗背景下,日本大量削减公立医院床位。高医疗依赖型患者因床位不足难以留院,因护理资源缺乏难以进入疗养院,因增加照护负担难以回到家中,于是临终安养院Amvis乘势而起,实现超高速增长,2017-2023年收入复合增速60.6%,净利润复合增速90.5%。

据海通国际,Amvis商业模式特点为高床位使用率:成熟机构床位使用率约85%,新设施床位使用率约54%(难保持90%的原因是,平均50-100张床位/设施,每月10-15人去世);高速盈亏平衡:新设施建设1-2年,4-6个月度盈亏平衡(使用率50%),1年内床位使用率达到80%,5年回本;高度依赖保险收入:公司约90%收入来自医疗和护理保险。

Amvis2023年在日本经营76家临终安养院—医心馆,共有3795张床位,提供临终护理、康复疗养、上门护理和照护服务,主要为晚期癌患者服务。在强需求推动下,公司计划24/25年医心馆扩展至103/131家。

Amvis映射的中国公司为海吉亚医疗(肿瘤医院)、三星医疗(康复医院)。

参考日本经验,医保控费下,本土市场的机会诞生于自费场景与适老需求。