焦煤观点小结

核心观点:中性偏空 焦煤现货市场情绪继续转弱,下游对原料煤按需拉运,中间环节暂停采购;蒙煤市场无明显好转,下游市场观望情绪浓厚,蒙5#原煤价格弱稳于1270-1320元/吨;供应端在经历1-2月山西大幅减产后,安监对产量的影响或将趋弱,但部分挺价煤矿有顶仓现象,因此复产意愿弱,国产煤供应端整体增幅不大;蒙煤口岸库存累积突破300万吨高位,高库存压力下通关下滑,上周日均通关1197车,周环比-172车;需求端,考虑7轮提降后焦企亏损加深,对原料煤采购意愿较弱,钢厂无明显复产动力,需求支撑较弱;库存方面,焦煤库存基本集中在上游产端,煤矿库存压力较大,而贸易商、洗煤厂库存均不高,下游主动维持低库存策略。整体而言,目前盘面大的方向仍以交易弱需求为主,铁水不增反降对原料产生较大压制,但焦煤在低库存低供应格局下具备价格弹性,09合约在1500附近也体现出一定的抗跌性,但需求端无明显驱动前提下,焦煤价格暂时难言底部。

现货:中性偏空 焦煤市场弱势运行,下跌幅度有所放缓,线上竞拍多为降价成交;焦炭七轮提降落地后,价格压力可能向原料焦煤端传导,煤价仍有下行预期。

供应:中性偏多 上周煤矿整体产能利用率继续回升至81.38%,周环比+0.5%;煤矿端复产速度慢,一方面仍受安监压制,另一方面煤矿出货不佳,部分矿库存压力较大,因此产量难增;上周蒙煤通关环比下降。

需求:偏空 煤矿出货不佳,下游采购放缓,中间投机环节退出。

利润:中性 煤矿利润下降,让利下游焦钢。

库存:中性偏多 焦钢企继续保持消极采购,消耗厂内库存,煤矿库存大幅积累。

焦炭观点小结

核心观点:中性偏空 焦炭方面,原料煤成本支撑下移,钢厂继续打压焦炭价格,七轮提降落地,且节后仍有八轮降价预期;焦企七轮落地后再度亏损,且终端需求不佳,焦企无明显提产意愿,开工及产量持续走低;需求端下游铁水不升反降至221.3万吨,需求预期不佳,钢厂也无明显复产,市场对后期铁水产量持悲观态度;前期焦炭有部分投机需求买货,目前下游钢厂在弱需求格局下控量采购,焦企焦炭库存小幅累积;短期内焦炭供需宽松格局难改,受到成本下移及需求端压制影响,预计后期仍有下行空间;关注钢材需求韧性。

现货:中性偏空 焦炭市场弱势运行,七轮提降落地,累积跌幅700-770元/吨,节后仍有八轮提降预期。

供应:中性偏多 弱需求格局下焦企开工继续下降,产量保持同期低位水平,提产意愿弱。

需求:偏空 上周铁水产量微降至221.3万吨,需求预期不佳,钢厂也无明显复产,市场对四月份铁水产量持悲观态度;煤焦需求支撑较弱。

利润:中性 焦企七轮提降落地后再度亏损,煤焦让利下游钢厂。

库存:中性偏空 下游钢厂在弱需求格局下控量采购,焦炭产端库存小幅累积。

焦煤

下游采购不佳,市场观望情绪浓厚

焦煤-价格

焦煤市场弱势运行,下跌幅度有所放缓,线上竞拍多为降价成交;焦炭七轮提降落地后,价格压力可能向原料焦煤端传导,煤价仍有下行预期。 蒙煤炼焦煤市场延续弱势运行,上周口岸监管区库存突破300万吨,库存压力较大,下游采购谨慎,蒙5#原煤报价1270-1320元/吨附近,周环比降30-50元/吨;受高库存影响,上周蒙煤通关下降。

蒙煤炼焦煤市场延续弱势运行,上周口岸监管区库存突破300万吨,库存压力较大,下游采购谨慎,蒙5#原煤报价1270-1320元/吨附近,周环比降30-50元/吨;受高库存影响,上周蒙煤通关下降。 海外需求无明显好转,海运煤报价持续偏弱,澳洲峰景矿最新报价296美元/吨,一线澳煤进口利润仍小幅倒挂;俄罗斯远期炼焦煤弱稳运行,俄主焦煤K4报价下跌至196美元/吨。

海外需求无明显好转,海运煤报价持续偏弱,澳洲峰景矿最新报价296美元/吨,一线澳煤进口利润仍小幅倒挂;俄罗斯远期炼焦煤弱稳运行,俄主焦煤K4报价下跌至196美元/吨。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-价差

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-仓单

目前山西中硫仓单在1630元/吨附近,蒙5#仓单1530元/吨附近。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-基差月差

焦煤盘面下跌,基差走强;现实需求较差,近月合约走弱明显,5-9月差持续走缩。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤产端库存累积,开工小幅回升

焦煤-供应-煤矿产能利用率

上周煤矿整体产能利用率继续回升至81.38%,周环比+0.5%,山西产能利用率周环比+0.5%至80.8%;煤矿端复产速度慢,一方面仍受安监压制,另一方面煤矿出货不佳,部分矿库存压力较大,因此产量难增。

数据来源:钢联、万得、汾渭、紫金天风风云

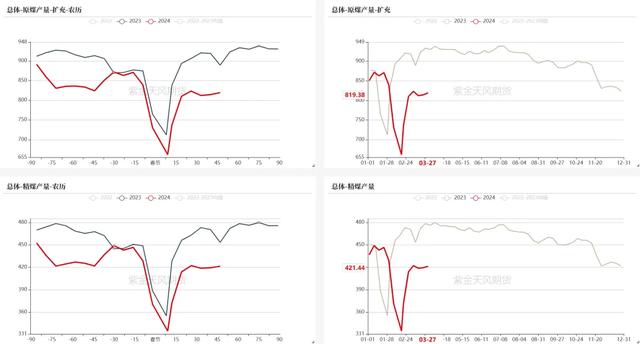

焦煤-供应-产量

上周煤产量继续显著回升,原煤周产量819.38万吨,周环比+5.09万吨;精煤周产量421.44万吨,周环比+2.02万吨;煤矿产量小幅提升,仍受安监与需求不佳压制。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-煤矿库存

焦煤总库存大幅降至1886万吨;煤矿端继续累库,周环比+23.8万吨至266.79万吨;原料市场观望情绪浓厚,煤矿出货放缓,库存仍大幅累积在上游产端。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-港口库存

进口炼焦煤港口库存208.43万吨,周环比-7.7万吨。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-焦钢企库存

独立焦企焦煤库存829.8万吨,周环比-17.2万吨;钢厂焦化厂焦煤库存751.9万吨,周环比-14.6万吨;终端需求不佳,焦钢企谨慎采购。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭

焦炭七轮提降落地,后续仍有降价预期

焦炭-价格

焦炭市场弱势运行,七轮提降落地,累积跌幅700-770元/吨,节后仍有八轮提降预期。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-价差

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-仓单

日照港准一级焦仓单价格约在2000元/吨左右,山西准一厂库仓单1920元/吨附近;

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-基差月差

焦炭基差-70左右,5-9月差大幅走弱。

数据来源:钢联、万得、汾渭、紫金天风风云

下游复产积极性差,铁水小幅回落

焦炭-需求

247家钢厂铁水日均产量221.31万吨,周环比-0.1万吨;247家钢厂高炉开工率76.6%,周环比-0.3%;上周铁水产量微降,需求预期不佳,钢厂也无明显复产,市场对4月份铁水产量持悲观态度;煤焦需求支撑较弱。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-供应

独立焦化企业(全样本)剔除淘汰产能利用率64.67% ,周环比-0.51%;独立焦化企业(全样本)焦炭日均产量59.34万吨,周环比-0.47万吨;七轮后焦企利润再度亏损,提产意愿较弱。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-焦钢企库存

247家钢厂焦炭库存595.08万吨,周环比-3.3万吨;独立焦化厂全样本焦炭库存125.9万吨,周环比+2万吨;下游钢厂在弱需求格局下控量采购,焦炭产端库存小幅累积。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-港口库存

港口192.4万吨,周环比+8万吨。

数据来源:钢联、万得、汾渭、紫金天风风云

产业链利润

焦煤利润继续收缩,焦炭七轮提降落地后焦企再度亏损,煤焦让利下游,而后续价格压力或向煤端传导,焦煤继续让利焦炭。

数据来源:钢联、万得、汾渭、紫金天风风云

平衡表

焦煤平衡表

数据来源:钢联、万得、汾渭、紫金天风风云

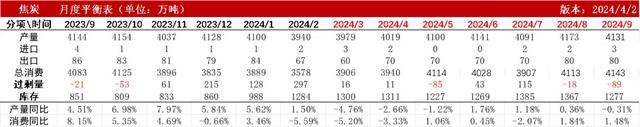

焦炭平衡表

数据来源:钢联、万得、汾渭、紫金天风风云

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。