前言

本次专题所讲的期权平价公式套利本质上就像是捕鱼。整个市场就像是波涛汹涌的海,所有的投资者都知道这片海总是会有鱼群,那么问题的关键就在于如何快人一步知道鱼群的位置(套利信号)并捕到鱼(下单获利)。这种机会往往稍纵即逝,对于手工下单的投资者会是个较大的考验。在大多数期权教科书上,转换套利/反向转换套利策略就是无风险策略的代表。但是这里需要注明,真正无风险策略在这世界上不存在的,不同的策略只是风险大小不一,无风险交易策略则是风险最小的一类。* 回测结果只对本次回测有效,实盘可能会有偏差

数据来源:紫金天风期货研究所

合成头寸

(synthetic underlying)

基础知识

期权基础知识

相较于期货合约的多空,期权合约分别有多认购(Long Call),多认沽(Long Put),空认购(Short Call),空认沽(Short Put) 共计4个交易方向。

数据来源:紫金天风期货研究所

交易的选择多样性也给与了期权的一个非常重要的特征:合成头寸。期权可以通过与其它期权合约或者标的合约组合,从而得到与另一个合约或者组合类似特征的头寸。这种合成头寸几乎和标的一模一样,这使得投资者可以以不同的方法实现更多的交易策略,同时也使得期权和标的合约之间建立起联系。合成头寸

合成头寸(synthetic underlying)通过卖出和买入到期日相同,行权价相同的认购期权和认沽期权来构造出一个与标的合约几乎相同的收益曲线。假设以下所有期权都是欧式期权(不可以提前行权):1份12月行权价格为40的认购期权多头1份12月行权价格为40的认沽期权空头到期损益图如图,到期时与直接买入标的合约的作用相同。

数据来源:紫金天风期货研究所

合成头寸-到期损益情况

◾ 首先标的合约的价格对头寸的到期损益不产生影响。

I. 如果标的合约价格>100

那么认沽期权价值将归零,交易者可以行权认购期权,以100的价格买入标的合约;II. 如果标的合约价格<100

认购期权价值将归零,会被行权认沽期权,同样也是以100的价格买入标的合约;III. 如果标的合约价格=100

可能触发“大头针风险”-认购期权/认沽期权都可能会被行权。提前平仓了结头寸。合成头寸-关系总结

数据来源:紫金天风期货研究所

套利核心:期权平价公式

套利核心:Put-Call parity

看跌-看涨平价公式(put-call parity),作为期权定价最重要的关系之一,其重要性在于提供了期权定价中核心和和基本的关系:在无套利条件下,一个特定到期日和执行价格的认购期权(call option)和认沽期权(put option)的组合,与相同到期日和执行价格的标的资产的组合,在价值上是等价的。由于商品期权采用期货型结算方式,理论上在到期前资金并未换手,所以不对公式进行折现。C+k=P+F 即 C-P=F-kC:认购期权价格P:认沽期权价格F:标的期货价格k:行权价套利示例:转换套利(conversion)&反转换套利(reversal)

◾ 简单来说,投资者会在期货市场和期权市场中买入或者卖出合约,构建出相同或者十分相近的合约以获取错误定价带来的收益

◾ 假设投资者想要持有一份12月到期的期货合约的空头头寸,期货成交价格为100。这时期权市场12月到期行权价为100(k),认购期权的价格(C)是5,认沽期权价格(P)是3。

直接以100的价格卖出期货✔ 收入:100✔ 风险:无限

合成头寸

✔ 选择以5的价格卖出认购期权,以3的价格买入认沽期权来构建合成标的,这样总的现金收入是2。合成头寸到期后被指派或者行权,我们都将以100的价格卖出标的合约。最终收入102。

✔ 风险:无限

转换套利(平价公式套利)

✔ 选择以5的价格卖出认购期权,以3的价格买入认沽期权来构建合成标的,这样总的现金收入是2。同时以100的价格在期货市场买入期货合约对冲。期权合成头寸到期后被指派或者行权,我们都将以100的价格卖出买入的标的合约。最终收入2。

✔ 风险:接近于0。

策略回测

策略回测-模型搭建

模型搭建:根据平价公式所示,F=C-P+k,首先投资者需要无风险套利区间,也就是由转换套利策略和反转换套利策略构成:

I. 当期货价格大于合成头寸价格时,投资者需要买进合成头寸(多认购期权,空认沽期权),同时卖出标的合约对冲,使用反转换套利(reversal)策略。

期货价格F > 认购期权卖价(call ask price)-认沽期权买盘价(put bid price) +kII. 当期货价格小于合成头寸价格时,投资者需要卖出合成头寸(空认购期权,多认沽期权),同时买入标的合约对冲,使用转换套利(conversion)策略。

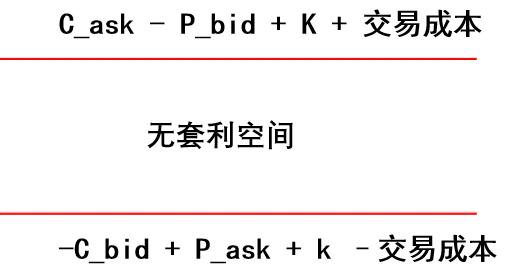

期货价格F < -认购期权买盘价(-call bid price)+ 认沽期权卖盘价(put ask price) + k无套利空间 :( -C_bid + P_ask + k–交易成本, C_ask - P_bid + K+交易成本)

策略回测-合约选择

品种选择:螺纹钢(RB)合约选择:期货主力合约 & 对应平值期权观察窗口:2023.6.1-2023.12.30频率:Tick数据量:4,975,000 rows * 51 columns初始资金:20,000,000手续费设置:期货开仓费率万5、期权开仓费用15元/张、交割费率万1期货保证金比例:成交金额13%期权保证金比例:13%参与度阈值设置:默认为100%策略回测-开平仓条件

开仓条件设置:1. 涨跌停板不参与,到期日当天不参与;2. 一旦检测到期货价格波动出无套利空间,按照盘口价格及数量开仓。平仓条件设置:1. 如果价格波动回无套利区间,则按照当前盘口价格数量平仓;2. 若在盘中有反向开仓的信号,则优先平仓已有仓位;3. 如果价差在到期日前也没有波动回无套利区间,则持有到期。策略回测-净值曲线

年化收益率:2.89%净利润:483,119.52夏普比率:9.14平均占用资金比例:28.15%成交笔数:1501笔交易日:145手续费花费:101728.6平均持仓周期:9.5 s最大回撤:0最大开仓市值:15,250,000最大资金占用比例:76.25%

* 回测结果只对本次回测有效,实盘可能会有偏差

数据来源:紫金天风期货研究所

风险

执行风险(缺腿风险);大头针风险(平值认购期权,平值认购期权都被行权)* 回测结果只对本次回测有效,实盘可能会有偏差

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。