不敢相信,为了刺激买房,不择手段了?最近,伴随着楼市新一轮利好政策,有银行发布“气球贷”等特色还款方式。

所谓气球贷,是一种很形象的说法,像吹气球先小后大,看似减少了月供压力,前期还款金额较小,但剩余本金到期一次性偿还。用业内的调查结果看,相比传统贷款多收了接近一倍的利息。甚至是刺激不合格的次级贷进入购房市场,放大风险。

张大伟说这种贷款本身不违规,不过是银行的套路,帮助提高经营业绩与资金周转率。说白了,除了实打实的降房贷利率,其他任何形式的银行创新都为了赚你的利息。

问题是,1998年到现在,房地产风风雨雨近三十年,算上98年刚实行房改,鼓励按揭商品房时代开启;2009年全球金融危机,贷款利率打折不限购;2015年国内库存高企,棚改货币化启动,我国3次声势浩大的买房动员潮背景都无比类似,都是楼市低迷,房屋去化困难,出台各种政策刺激买房。

而这一次,国家历史第四次动员买房,不管是取消房贷下限、还是15%的首付,都是过去从未松过口的。

更重要的是,国家对着楼市贴脸开大,其最大的特征,就是降低购房成本,引导更多原本被首付门槛限制的群体能够进场,同时降低他们的利息,维护金融系统的稳定性,达到良性发展的目的。

说一千道一万,当下扭转大势的重担,落在居民部门身上,归根结底是调动起大家的买房积极性。因此,一味喊你加杠杆,门槛虽低,成本反倒增加,不能真正扭转购房者预期。

这种背景下,国家动员买房,直接双箭齐发,降低首付的同时,配合着降利率,才有了更多的积极意义。

然而从需求侧的手段看房地产,老招数显然解决不了真正的问题。

为什么?

房说君觉得,应该分两方面来理解。一是当我们习惯了每说地产必提“降杠杆”的时候,却没想到,3倍杠杆的问题,要用接近7倍的杠杆来解决。

有人说,那如果事情往好的一面发展呢。也就是说进场买房后,房价稳住不再下行,是不是就OK没问题了?

其实不然,只要把时间线拉长就会发现,当下的风险虽然没了,但未来的未知风险却增加了。比如100万房子首付30万负债就70万,当首付比例降至15%,那负债就要上升到85万。所以,这也是为什么救市大招出台后,各地看房现场一片热闹,但却没有大家预期的一致上涨情况,甚至以价换量仍是主流,“跌到位”的房子更容易成交。原因很简单,尽管同步下调了利率和首付,但高房价导致的高成本,相比之前并没有太大变化。

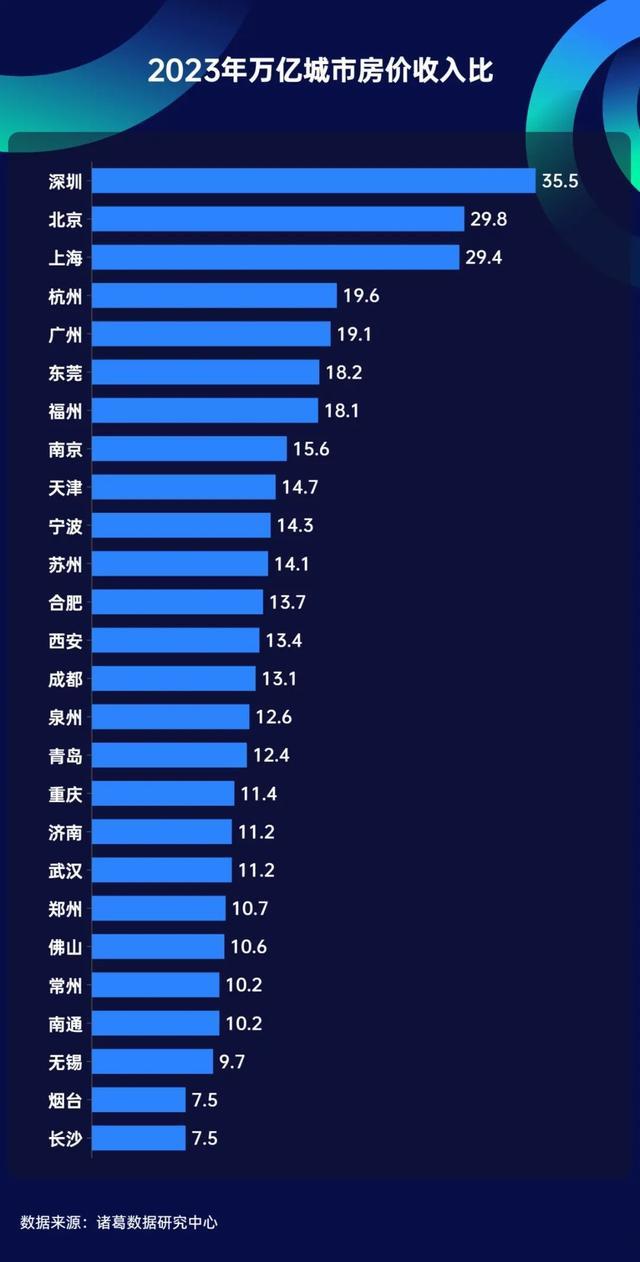

搜狐城市的数据,结合房价和人均收入计算,深圳的房价收入比仍高达35.5年。一个居民家庭投入二三十年的全部收入才能购得一套住房,对于当代年轻人来说压力属实不小。

而26个万亿城市,房价收入比最低的只有长沙、烟台,但即便是7.5年这个最低值,也超过了国际标准3至6年。

二是降首付利率是催化剂,不是火苗。

要知道,房地产从来不是首付利率的问题,想当初买房的限制条件多高啊,也没能拦住想买房的人,而如今受制于人口下降,收入与房价的鸿沟等影响,房地产本身的需求格局就发生了根本性转变,这时候再指望着柴火快没了要熄火的时候,再浇点油,让火再烧起来,恐怕不容易。

再加上房子越来越多,尤其是二手房,无论供给还是需求都超过新房,成为楼市主导。按照既有的销售速度,百城新房去化周期需要26.5个月来消化,二手房又是“价最低者”才能成交,这样的库存规模很难放量。

所以,你以为的降首付利率,是拔韭菜根,其实是有更深层次的逻辑。一方面考虑到银行金融风险、地方财政缺口的影响,另一方面,吸引那些原本就有买房意愿,需求又没有被过去3年所消灭的潜在购房者。因为,二手房市场化强,价格弹性比较大,从去库存角度看,二手房是处在优先的位置,所以想让市场回暖,必须从二手房供给侧出清,再过渡到新房,当市场可选择房源越来越少,才会出现供需逆转。

也就是说,作为楼市回暖的催化剂,降首付利率有两个角度:1是金融体系保卫战,2是增加二手房的抛压,让有效需求接手。只不过疲弱的需求,加上收入和就业的预期不稳需要时间,具体要多久,谁也没有定论。

房说君有话说,前段时间水电气、高铁涨价消息表明,一旦房地产持续下滑,谁的日子都不好过。“既要又要”,本身就是一个悖论。所以当下楼市,国家稳市场、稳房价,初衷并不是为了保护既得利益者,而是为了整个社会,各行各业的正常运转,毕竟对于老百姓来说,要么就业收入稳中有升,要么让允许开发商打折销售,总要得到一头的实惠。

本文所用图片均来自网络,如有侵权请联系删除。文章为“每日房说”原创,严禁转载抄袭,发现必深究。(撰文:楼市隐隐侠)