(文末照例有一张图总结)

大家好,我是很帅的分析师

视金钱如路虎的章闰土

今天我准备来聊聊波动率

股市波动率决定了投资收益的确定性。

波动太大的玩意儿,你的心就会跟着收益一块儿七上八下。

这种情况下,把钱投在里面持股体验就很差。

比如,像这样——

虽然从超长期视角来看是上涨,但是中间的波动足以用泯灭人性来形容了......

那么问题就来了,我们来解答下——

为啥A股波动率那么高?如何避免自己被甩下车?如何利用波动率赚钱? Part 1 为啥A股波动率那么高?

Part 1 为啥A股波动率那么高?我们可以从股票的供需两个层面来回答这个问题。

1. 供给端视角

股票的背后是公司,公司业绩会直接影响股价。

而A股上证指数的行业构成,主要是工业和金融等有周期性的行业,所以更容易受到宏观周期的影响,波动就会比较大。

而美股标普500主要是信息技术、医疗健康等成长空间大的行业,通常它们的行业天花板很高,增速会很快。

所以就算是宏观经济有起有伏,它们的增速还是可以抵挡住大趋势的下行。

反映到股票上,整体的波动就会小一些。

除了行业构成的差异,还有就是投资工具的区别——

A股的话,大部分情况下还是只能做多,也就是买着股票等它上升。

美股不仅可以做多,还提供了不少做空的工具。

比如美股有个东西叫「看跌期权」——你买了这个东西,就拥有了在特定价格把股票卖掉的权利。

相当于可以锁定你的卖出价,比如10块钱。

这样股价如果跌到了3块,你可以在市场上先用3块钱买入股票,再用10块钱卖出,中间的差价就都是你的利润。

因此,当投资者觉得接下来股票要跌的时候,中美的应对方法会差很多——

最终就导致,A股投资者们一等到机会出现,打开工具箱,发现只能买买买;一等到风险到来,大家又发现工具箱里只有一把刀。

2.需求端视角

需求端指的自然是投资者们,可以简单分为机构和散户——

好了,这张表情包的重点是啥?

哎,对了,什么血汗别瞎说!重点是这些买股的人,和他们手里的钱。

我们先来看看买股人,整体还是散户的占比更大。

截至2021年底,专业机构投资者持流通股的市值占比只有约25%。

如果看交易情况的话,参考上交所披露,沪市主板专业投资者的交易占比约为35%。

散户的风格相信大家也都比较了解:他们更多还是以投机为主,没有耐心去等股价跟着公司业绩兑现,慢慢上涨。

投资也比较情绪化,买的股票一旦跌了就拿不住,很少去挖背后的逻辑。

而机构的话,相对会hold得久一点。

不过这些年也有人质疑,部分机构可能只是披着机构皮的散户。

比如市场上一些基金公司,出现了抱团、短期热点炒作、唯排名论等乱象。

一个很重要的原因是机构考核追求短期排名,于是放大了市场的波动。

所以,轻轻地,波动来了,正如我账户里的钱轻轻地走......

不过,这些情况都有在慢慢改善就是了。

比如,监管一直鼓励险资、养老金等做长线投资的机构入市;机构业绩考核方面也发了《基金管理公司绩效考核与薪酬管理指引》来规范,要求考核周期拉长到3年以上。

接着我们看看钱。

钱,说得好听点,就是我们平时对它的爱称——资金。

美国因为开放了金融自由化,所以资金可以自由流动,不会只堆在美股一个市场上。

中国的话,资金进出没有那么自由,加上过往货币政策又放了不少水,所以整体流动性比较过剩。(注意:这里的流动性定义比较粗糙,如果想细致地了解流动性定义的话,可以回头复习下我们之前的文章)

钱太多了,过剩的流动性总要找地方去。

正常来说,我们应该要等到股票的业绩比较确定了,再进场买买买。

但是钱一多,大家的风险偏好就会被拉高。

这时候就算某些公司现阶段还不怎么挣钱,可是可以讲很好的故事,增速也很高,那么也可以拿到很高的估值。

人们往往还来不及弄清楚一个新出来的技术、材料是什么东西,具体有啥用,整个市场风格就已经打过去了。

这也会让一些想做长线的机构投资者被迫跟随过去。

这些高成长的板块,一方面被透支了后续的涨幅;另一方面,之前的上涨主要依赖的是对未来的想象力,所以一旦景气度指标不给力,业绩没法兑现的话,跌得也会很惨。

要注意,虽然美股因为资本开放的特点,通过资金外流可以缓解过剩的流动性,不过我们这里并没有提倡过度开放金融化的意思。

毕竟美国这个大强盗守在这里,在咱自己没有十分把握的情况下,大开金融大门简直跟送死没啥区别。

80年代拉美债务危机、97年亚洲金融风暴韩国破产、近几年土耳其阿根廷「股债汇三杀」,都是前车之鉴。

直到今天,美国依然在全世界肆意收割。

好了,既然我们知道A股这辆过山车大概是怎么造出来的了,那么,怎么避免在它上蹿下跳的时候被甩出去呢?

Part 2 如何避免自己被甩下车?

Part 2 如何避免自己被甩下车?坐A股的过山车,总有种「上了这班车,下一次再上车就会是在下一次」的迷茫感。

为了不迷茫,行业内开发了拥挤度指标,可以埋伏拥挤度低的行业。

不少卖方都有自己的一套拥挤度计算指标,比如——

不过这种做法,落到具体标的,还是得看基本面和估值的情况。

对不少没上过我们行研课的人来说,门槛有点高了。

除了这个比较难的办法,其实我们还有三个比较简单的法子——

方法1:重新配置资产

在金融学里边,波动性意味着风险,不少模型会用波动性指标作为风险的代名词。

而咱在风险的变动里,会被甩下车(忍痛割肉),往往是因为实际的风险超过了咱的容忍度。

这时候,咱去增配风险更低(波动率更低)的资产类别就OK了。

方法2:委托专业人士

在波动这么大的市场,贸贸然冲进去其实很容易就亏了。

但是正所谓,术业有专攻,专业人士往往会有更好的办法带你冲进去。

一方面,他们更有耐心,情绪相对稳定。

只要逻辑没有本质改变,波动下也能拿得住,还可以在适当的时候给到心理按摩。

另一方面,他们可以帮忙用更专业的工具进入市场。

比如上面提到的那个「埋伏低拥挤度」;有些私募也会搭配做空的风险对冲工具。

总的来说,专业人士在市场上,还是能更游刃有余一些。

方法3:定时定量定投

这种方法也被叫做「傻瓜定投」,按照自己收入的一定比例定好扣款日、扣款金额,实现分批建仓的效果。

只要长期坚持,它可以很好地平滑建仓成本。

定投一段时间后,也可以根据自己的止盈线,分批定期抛售(定抛)。

Anyway,上面这些方法还只是在师傅领进门的阶段。

更NB的话,我们应该无视市场波动的负面影响,直接用波动率来赚钱。

那么,咋操作呢——

Part 3 如何利用波动率赚钱?

Part 3 如何利用波动率赚钱?我们有两个常用的方法,很适合在波动大的市场/标的上吃到肉。

方法1:网格交易法

这个方法简单来说就是频繁交易,实现低买高卖,有点像是「定投定抛策略」的变形。

先用网格做好规划,把炒股的资金分成几份,等选好的股票波动到设定好的位置之后,就买入和卖出。

像这样——

买入的每一手和卖出的每一手是一一对应的,一旦超出网格设置的最高点或最低点,就全部清仓。

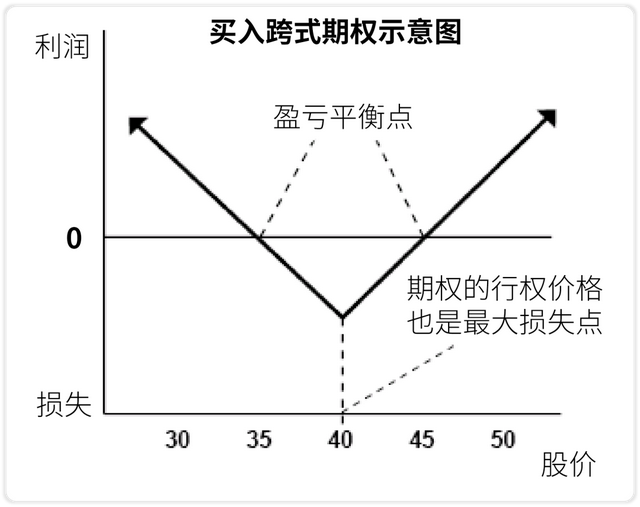

方法2:跨式期权

这种做法就是同时买入相同到期日和价格的看涨期权和看跌期权,也叫「多头对敲」。

它非常适合剧烈波动的市场,它相当于付点期权费,然后赚到波动的收益。

又因为它同时做了相反的操作,股价只要不横盘,不论是上涨还是下跌的收益,都可以被咱抓住。

当然,嫌麻烦的话,最好的法子还是把钱交给专业人士啦。

提起持股体验优等生美股,很多人对它的记忆,基本停留在80年代之后的长牛表现。

但有意思的是,人家美股在70~80年代左右,也是过山车行情,还是接近横盘的那种——

这段时间甚至被戏称为美国版「失去的十年」,背后的根源是美国的制造业衰退。

那些年,美国面临的是「旧增长动力枯萎,新增长动力没有出现」,经济遭受阵痛。

而80年代之后美股能够力挽狂澜,靠的是服务业崛起+金融自由化+生产全球化等的共同作用。

感兴趣的话我就挖个坑,下次找个时间给大家详细聊聊美国股市的百年沉浮......

照例一张图总结一下——

「Greed is good.」

「很帅的投资客」的所有内容皆仅以传递知识与金融教育为目的,不构成任何投资建议。一切请以最新文章为准。

风险提示:专业人士散户化;市场长期横盘。

相关阅读:《为啥央妈放水也救不了股市》《大盘波动上涨至3620,我的定投还买不买?》《被股市吓傻了?定投点指数基金玩玩呗》

本文分析师/ 章闰土,狐狸

图片与编辑/ 小居,狐狸,章闰土

Icon/ freepik from flaticon

主创/ 肖璟,@狐狸君raphael,曾供职于麦肯锡金融机构组,也在 Google 和 VC 打过杂。华尔街见闻、36氪、新浪财经、南方周末、Linkedin等媒体专栏作者,著有畅销书《风口上的猪》《无现金时代》。

参考资料/

《股市百年启示录》《上证指数行业构成情况》《稳增长、优结构、重回报——沪市主板公司完成2021年年度报告披露》《引导更多中长期资金入市》《加息,美联储的阳谋与阴谋》《弱化短期业绩考核比重、实施薪酬递延支付——基金绩效与基民收益深度绑定》《【兴证策略张启尧团队】拥挤度在择时与行业配置中的应用》《“无框架无理念无风格”!基金经理爆惊人言论,业内:都是被kpi绑架的打工人》