摘要:大腾挪后,增收不增利以及……(欢迎关注杠杆地产)

撰文|杆姐&编辑|欣欣然

华侨城又卖了!

据澎湃新闻报道,12月24日,北京产权交易所披露的信息显示,华侨城转让的上海鲲鹏置业有限公司50%股权被泰康人寿保险有限责任公司接手,该笔交易已在12月22日成交。该笔交易挂牌价格为4.86亿元,最终成交价格为5.11亿元。

虽然华侨城方面曾表示,股权转让是现阶段公司加快周转的具体举措,是一种正常的经营行为。但杠杆地产不完全统计了下华侨城这两年的“卖卖卖”动作,真是够频繁的。

1、卖卖卖

以本月为例,此次交易之前,12月初,据重庆产权交易网披露,重庆华侨城实业发展有限公司拟转让成都华侨城盈创实业有限责任公司100%股权及42020万元债权。转让底价为52571万元。

11月更猛,华侨城至少挂牌了7个项目。如:

11月29日,北京产权交易所官网披露,天津华侨城实业有限公司拟转让廊坊市怡康房地产开发有限公司50%股权及相关债权,转让底价为1.31亿元;

11月26日,拟转让廊坊市怡康房地产开发有限公司50%股权及相关债权,转让底价1.31亿元;

11月22日,挂牌转让深圳市华高商业管理有限公司100%股权及相关债权。这家被卖的公司成立才不足半个月。

这也是华侨城A在今年11月内拟出售的第三家商管公司。

前面挂牌的两家为深圳世纪华锦商业管理有限公司,成立于2021年7月;深圳市华纯商业管理有限公司,成立于2021年8月;

根据工商资料,华高商管、华锦商管、华纯商管均由华侨城A旗下全资子公司——深圳华侨城房地产有限公司100%持股,注册资本均为100万元,暂无实缴出资信息。

11月9日,挂牌转让云南文投开发投资有限公司51%股权及9634.29万元债权,底价18268.71万元;

此次泰康接手的鲲鹏置业,则是华侨城11月17日挂牌出来的,注册资本3.6亿元,由上海天祥华侨城投资有限公司持股100%。

公开信息显示,截至2021年9月30日,上海鹏鲲置业有限公司营业亏损4.04万元,净亏损3.03万元,资产总计35945.12万元,负债总计-51.85万元,所有者权益35996.97万元。

2、大腾挪后:增收不增利

实际上,华侨城卖卖卖的动作已经持续有段时间。

中国网地产统计,2020年,华侨城就完成11个股权转让项目,合计交易对价68.9亿元。

2019年,华侨城也陆续转让19个子公司股权,转让价格总计超过百亿元。

2018年,杠杆地产不完全统计,华侨城转让了18家子公司和1个资产包。

这一系列的腾挪,很大程度上和华侨城的战略调整有关系。

时间来到2015年,上一轮地产周期的高光时刻,华侨城洽洽开始“去地产化”,启动了对内改革、对外开放的新兴战略,将原来旅游地产为主的战略调整为:文化+旅游+新型城镇化、旅游+互联网+金融的发展模式。

如业内人士表示的,华侨城频繁转让项目公司是为了“以旧换新”,出让部分资产,从而腾出资金买进其他优质项目。

后面华侨城是拿过一些项目的。比如一边卖着资产,另一边溢价率不低地去拿地。这些腾挪之后成效如何?

以年为单位,从营收同比增速来看,似乎还不错。

如上图东方财富的数据显示,2014、2015年,华侨城的营收同比增速为9.10%、4.94%,2016-2020年,这一数据陆续上升至10.07%、19.33%、13.73%、24.65%、36.39%。

不过,华侨城这两年似乎也陷入了增收不增利的困境。如下图,2016-2020年,华侨城的归属净利润同比增速呈下降趋势。分别为48.44%、25.47%、22.36%、16.69%、2.8%,尤其去年,受黑天鹅影响很大。

今年来看,这一数据更难言乐观。2021年中报显示,华侨城上半年的归属净利润同比接近腰斩,下降了47.44%,三季度也降幅不低,同比降了40.99%。

对华侨城而言,文旅产业回报周期更长,需要大量的资本输血,非常考验现金流和融资能力。现金流方面,2021年第三季度,华侨城的经营活动产生的现金流量净额有所优化,为13.64亿元,去年同期为-22.39亿元;

但投资活动、筹资活动产生的现金流量净额还是为负数,具体为-47.45亿元、-81.75亿元。其中筹资活动产生的现金流量净额下降明显。

基于此,2021三季度,华侨城的现金及现金等价物净增加额为-115.79亿元。不过,身为央企,华侨城的三道红线还是可以的,虽然在前两年时有踩线,但进入2021年,还是“绿”得比较稳定。

3、高管减持,是什么游戏?

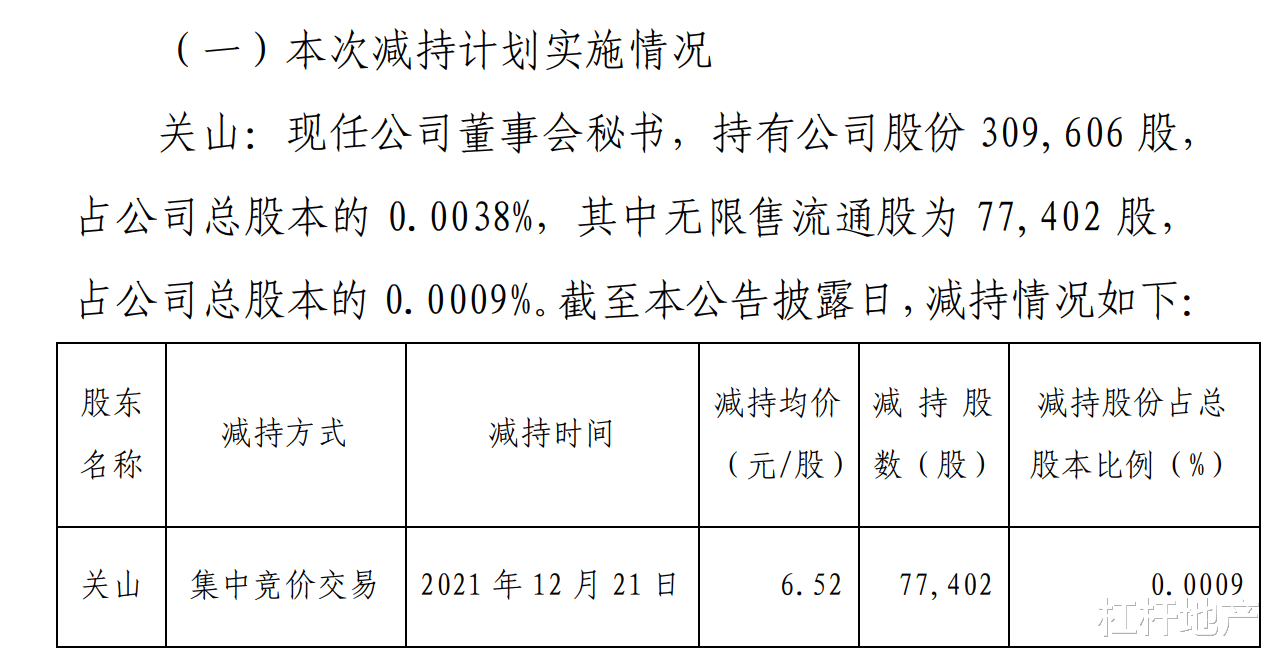

另外值得注意的是,12月23日,华侨城A披露了高管减持计划,具体为董事会秘书关山减持7.74万股 套现50.47万元。额度不算大,但很有意思。

据杠杆地产观察,这并非本年度关山先生首次公布减持计划。早在5月29日,华侨城A公告称,关山因为个人财务安排,计划自2021年6月22日起6个月内减持公司股份不超过7.74万股,占公司总股本的0.0009%。

上半年的这次减持,就引起了很大争议。原因是彼时正值华侨城股价严重破净的时间点,而董秘又正好公告减持,如有股东质疑:一年几百万的收入,还差这几十万做“财务安排”吗?

网上有投资者的数据可以参考下:自2017年11月27日将近4年时间,华侨城公司总裁王晓雯、副董事长姚军、董秘关山,轮番发布了18条有关减持的公告,合计减持112万股,减持收益1067万元;

同期华侨城A市值损失27.9亿,减持收益与市值损失的比例是0.0038%,即高管每减持1元给股东带来的市值损失为2.6万元。

其中董秘减持14万股,减持收益119万元,而其最近4年从公司获取的薪酬是1127万元,减持收益占薪酬比例是10.5%。

此次董秘减持,华侨城倒是回复投资者了,内容和往常差不多,非常程序化,说是“公司高管坚定看好公司发展,减持计划是基于个人财务安排”。

也有声音说华侨城常年玩减持游戏,是因为“忽悠式减持造成股价下跌,好让他股权激励”,不知道华侨城方面怎么看?

版权及免责声明:本文系杠杆地产创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!杠杆地产任何文章之观点,皆为学习交流探讨用,非投资建议。用户据此进行的一切投资,请自负责任。文章如有疏漏、错误欢迎批评指正。

众所周知,房地产行业已经到了或者临近天花板,就像曾经辉煌一时的彩电行业一样,将来每年能赚几百万、几千万元就很不容易了。假如你是许家印、许荣茂等,面临两种选择:一是先还掉几千上万亿元的债,再每年苦苦经营赚几百万、几千万元,那就意味着还掉的钱要上万年才能赚回来;二是有钱也不还债,暗中抽走几千亿元,然后逍遥快活。你们觉得许老板们会选择哪一种方案呢?