受益于低物价抑制效应的释放、美联储降息落地等内外部因素,人民币已进入温和升值通道,并为宏观调控适时加力创造了条件。

“世易时移,变法宜矣”,随着全球利率环境和人民币汇率运行基准条件的变化,中国宏观政策“持续用力、更加给力”正在迎来新契机。

我们使用随机森林模型分析了外汇储备、中美国债收益率和进出口等经济金融变量对美元兑人民币汇率的影响,发现外汇储备的增加通常伴随着人民币的升值,而中美国债收益率通过跨境资本流动对汇率变化具有重要影响。不仅如此,不同的物价形势会导致这些变量与人民币汇率之间的关系发生变化,为理解汇率与市场行为的互动提供了新的视角。

随机森林模型的预测结果显示,受益于低物价抑制效应的释放、美联储降息的落实以及中国逆周期政策的加强等内外部因素,人民币已进入温和升值通道,为提振信心和预期带来了帮助,并为宏观调控适时加力创造了条件。

随机森林模型对汇率预测的应用

汇率预测在金融市场中具有关键作用,而有效地建模和综合评估众多影响汇率的因素是一个重要挑战。我们采用随机森林模型对美元兑人民币(USD/CNY)的汇率变化进行了预测,并分析了不同宏观经济金融变量的影响权重。随机森林模型凭借其非线性特性和处理高维数据的能力,能够充分捕捉汇率变动与多种变量之间的复杂关系。通过该模型,我们得以有效量化每个变量对人民币汇率的影响程度。特征重要性分析显示(见图1),外汇储备的权重最高,表明其在人民币汇率变化中具有显著的预测作用。其次是中美国债收益率,这一因素对跨境资本流动和汇率波动具有较强的解释力。

图1:随机森林模型中影响人民币汇率因素的重要性分布

资料来源:iFinD,工银国际测算

首先,在使用随机森林模型进行预测时,我们发现外汇储备的变化往往与人民币升值呈正相关。具体而言,当中国的外汇储备增加时,通常预示着人民币相对美元的升值。这是因为外汇储备的增加意味着国家能够更有效地干预外汇市场,稳定本币的价值。同时,外汇储备的积累通常反映了国际贸易顺差的扩大,资金流入推动人民币需求上升,进而促使人民币走强。

其次,国债收益率在随机森林预测模型中也发挥了关键作用。中美两国的国债收益率反映了两国经济体之间的利率差异,这一差异通过资金流动影响汇率。当中国国债收益率升高时,资金可能流向中国以获取更高的收益,从而推动人民币升值。反之,当美国国债收益率上升时,美元资产的吸引力增强,资金外流使人民币面临贬值压力。因此,国债收益率差异不仅是投资者行为的反映,也是汇率波动的重要预测指标。

图2:随机森林模型中人民币汇率的预测值与实际值对比

资料来源:iFinD,工银国际测算

物价水平变化对汇率传导机制的影响

在随机森林模型中,我们发现CPI和PPI的上升通常与人民币的贬值相对应。这一发现与传统经济学理论一致:当一国物价水平上升时,其货币的购买力会降低,导致汇率贬值。同时,汇率贬值也可能是市场对通胀压力加剧的反应,尤其是在CPI快速上涨的情况下,投资者往往对该国货币的未来表现持更加谨慎的态度,进而推动资本外流,进一步加大贬值压力。相反,当物价水平下降时,该国货币相对走强,表明低通胀环境可能促使资本回流,从而推升币值。综合来看,物价水平与汇率之间的关系是双向且复杂的。我们采用分组回归的方法,探索在不同物价变化模式下,各种经济金融变量与人民币汇率(USD/CNY)之间的关系。

首先,外汇储备在各种物价变化情境下都对汇率产生了显著影响。特别是在PPI下行时,外汇储备增加与人民币升值之间的正相关关系最为强烈。

其次,美国国债收益率仅在PPI上行时对汇率有显著影响,表现为较高的美国国债收益率导致人民币贬值。这可能是因为较高的美国国债收益率吸引资本流向美国市场,增加了对美元资产的需求,进而导致资本从中国流出,使人民币面临贬值压力。然而,CPI的变化对这一关系影响不大,主要是因为CPI更多地反映国内需求而非国际资本流动。

第三,中国国债收益率在所有情境下均显著影响人民币汇率,当中国国债收益率上升时,人民币相对升值。这一结果表明,中国国债收益率的变化对人民币汇率具有持续且稳定的影响,说明国债收益率作为资本回报的重要指标,对汇率的影响是长期而稳固的。

最后,物价水平的变化趋势在进出口与人民币汇率的关系中起到了重要作用。一方面,在CPI和PPI双双上行的情况下,进口增加对人民币币值具有显著的正向影响,而在其他情境下,进口的影响相对有限。尽管进口增加通常会给人民币带来贬值压力,但如果伴随经济增长或资本流入,这些因素可能抵消甚至逆转贬值压力,从而推动人民币升值。另一方面,出口增加对人民币币值的支持在CPI上升而PPI下降的情况下尤为明显。由于生产成本降低,出口商品的国际竞争力增强,促进出口增长并带来更多外汇收入。同时,国内需求旺盛使部分产能转向内需,减少了出口供给,从而推高出口价格,进一步支撑人民币升值。此外,市场预期人民币升值会加速外汇结汇,可能促使资本回流中国,进一步推动人民币升值。在内外需结构再平衡的背景下,出口增加对人民币升值的正向作用尤为显著。

表1:不同物价变化情境下的回归结果

资料来源:iFinD,工银国际测算(注:***、**、*分别代表在1%、5%、10%的水平上显著。)

结汇是果而非因

通过格兰杰因果检验,我们进一步探讨了人民币汇率与结汇量之间的因果关系。结果显示,结汇量并未直接引起人民币汇率的变化,反而是人民币汇率的波动对结汇量产生了显著影响,发现两者存在单向因果关系,而非相互作用。

首先,在检验结汇量对人民币汇率的格兰杰因果关系时,滞后1至4期的所有p值均大于0.1,表明结汇量并未显著引起人民币汇率的变化。这意味着结汇量的波动无法有效预测人民币汇率的走势。

其次,人民币汇率对结汇量的格兰杰因果关系在滞后2至4期时具有显著性,尤其是在滞后3期时,p值为0.049,低于5%的显著性水平。这表明在这些滞后期内,人民币汇率的变化对结汇量具有显著的预测作用。背后的逻辑是,汇率波动会影响市场主体的结汇决策。当人民币升值时,企业可能增加结汇以锁定收益;反之,当人民币贬值时,企业可能推迟结汇以规避潜在损失。因此,结汇量是对人民币汇率变化的响应,汇率波动成为市场主体调整结汇行为的重要参考因素。这一单向因果关系表明,人民币汇率的变化是推动结汇行为的关键因素,而结汇量更多是汇率波动的结果,而非其原因。

表2:人民币汇率与结汇的格兰杰因果检验结果

资料来源:iFinD,工银国际测算(注:***、**、*分别代表在1%、5%、10%的水平上显著。)

人民币进入温和升值通道

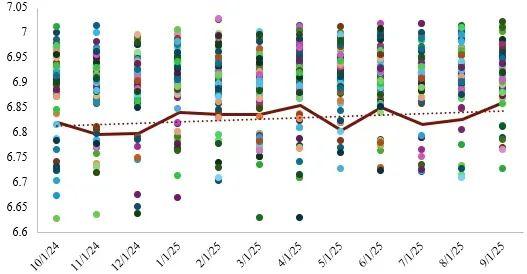

我们利用随机森林模型进行了1000次预测模拟,结果显示未来12个月人民币汇率的中枢区间较为明确,预计将在6.8至6.9之间波动,人民币已然步入温和升值的通道。

图3:随机森林模型对未来12个月人民币汇率中枢的预测

资料来源:iFinD,工银国际测算

如表1的实证结果所示,外汇储备的增加是推动人民币升值的关键因素。今年以来,中国贸易顺差态势良好,前八个月贸易顺差达6084.9亿美元,同比增长11.2%,促使外汇储备稳步上升,截至8月末已达32882亿美元。另一方面,在低通胀环境下,出口增加给人民币带来的升值压力并不显著,后续对出口表现的反噬作用也相对较小。与此同时,随着美联储9月降息“靴子”落地,美国国债利率下行也将温和推动人民币走强。

其次,温和升值与温和通胀的正向循环有望得以形成。从低通胀转向温和通胀时,表1结果显示,进口增加以及美国国债收益率下行的影响都从不显著变为显著,内外部支撑人民币币值的力度将进一步强化,进而形成人民币温和升值与温和通胀的良性循环。

再次,在人民币温和升值的进程中,维持中国国债利率的稳定至关重要。当前,货币政策的逆周期调控力度强劲,国债计划发行规模大且发行速度有望加快,这将持续为国债市场的平稳运行提供充裕的流动性,从而支撑长期国债收益率的稳定,进而有助于推动人民币温和升值。

最后,人民币温和升值将开辟政策加力的广阔空间。得益于低物价抑制效应的释放、美联储降息的落实以及中国逆周期政策的强化等内外部因素,人民币已踏入温和升值通道,为提振信心和预期提供了助力,也为“宏观政策要持续用力、更加给力”创造了有利条件。在降息周期中,随着中美利差逐步缩小,全球投资者或将从高估值市场转向低估值市场,地缘政治的变化以及中国高质量发展的持续推进,将进一步提升中国资产的吸引力,全球资金有望增加对中国市场的配置,进一步支撑人民币币值。