近期,宁德时代宣布,从2026年开始,将陆续在全球和中国市场为宝马“新世代”车型架构的纯电车型供应圆柱电池,再度将大众的视线聚焦到大圆柱电池上。

海外市场,历经4年坎坷,特斯拉率先推出的4680大圆柱电池推进全面量产。

9月中旬,特斯拉宣布,其所有工厂已生产出第1亿块4680电池,此时距其宣布第5000万颗下线仅过了3个多月。虽然这并非其2020所宣称的“完整”版的4680电池。但最新消息是,特斯拉正在开发四种干法正极4680电池变体,预计将于2026年推出。

在特斯拉的带动下,2024年全球动力电池行业正在加速步入大圆柱电池全面量产的“大战”阶段。

2024年以来,从18/21系列小圆柱,到32/40/46/60等多种型号、规格的大圆柱电池出货量均出现明显上涨。据起点研究院(SPIR)统计,2024年1-9月全球圆柱电池出货量达到115亿只,预计全年达到145亿只,同比增幅超过11.9%,尤其是32/40/46/60等大圆柱型号电池增速超过50%,表现亮眼。

与此同时,今年市场上“钠电+固态”等技术的火热为圆柱电池带来新的增长空间,一众企业的入局不断拓宽下游应用前景。

在这几年的积累中,相较于国外企业,国内圆柱电池企业在技术储备、产业链协同、产线建设等方面已具备显著优势。在国内电池产业链推动下,不少从业人士认为,2025年圆柱电池的应用拐点即将到来,大圆柱市场真正的规模放量。

全极耳技术切入 18/21系列小圆柱2024年,全极耳技术正成为圆柱电池的应用大趋势,小圆柱受益显著。

目前,小圆柱电池以工艺比较成熟的18系列和21系列为主。2024年1-9月全球圆柱电池出货量中,18系列圆柱电池出货59.56亿只,占比52.01%,相比2023年实现小幅增长。21系列圆柱电池出货49.67亿只,占比43.37%。

2024年1-9月全球圆柱锂电池外壳型号占比

小圆柱的18650电池容量已经达到3.5Ah,21700电池容量也已经达到5.8Ah,高容量方向已经触碰到天花板。在此背景下,电池企业大举向高倍率方向挺进,开辟小圆柱电池全极耳新赛道。

传统的单极耳设计只能沿着集流体的长度方向传输电荷,传导距离长导致内阻较大,而全极耳设计的电流传输最大距离是电极的高度而非长度,电极高度通常是电极长度的5%—20%,因此电阻相较单极耳减少了5-20倍,从而提高了传输效率,较大地提高了电池的倍率性能。

2024年至今,亿纬锂能、新能安、比克电池、睿恩新能源各家企业18/21系全极耳小圆柱新品集中发布。

图:2024年全极耳小圆柱

从各企业披露数据看来,全极耳电芯通过全极耳机构设计,实现低内阻、低温升、快充电、长循环、高容量等优势特性。

比如,在内阻方面,实现内阻降低70%以上。以21系小圆柱为例,内阻从过去的10-12mΩ降低至2-4mΩ水平。

在宽温性能上,多家企业新品实现-40℃到80℃的工作温度。长时间高功率放电与低温升成为各家新品最大“卖点”。综合各家新品性能,全极耳技术可使电芯的大功率作业时长提升一倍,并整体将电池工作温升降低30%。

应用上,全极耳技术将率先惠及电动工具领域。一方面,电动工具需要大电流、大功率地放电,充电要求相对低。全极耳技术直击电动工具作业痛点,改善用户体验。

另一方面,电动工具加速无绳化、锂电化,同时驱动过去以燃油为动力的园林工具等加速“油改电”。

起点研究统计,随着终端市场去库存结束,2024年全球电动工具出货量重新进入了增长轨道,预计全年出货量将超过6亿台,且未来几年电动工具将保持增长趋势,预计到2026年,全球电动工具出货量将达到7.4亿台。

前三季度,电动工具圆柱电池出货量大幅增长到24.8亿只,预计全年出货有望超过30亿只。据了解,亿纬锂能18/21系列小圆柱出货位列国内第一,有望在2024年实现10亿颗的出货,一大部分也要归功于电动工具市场的旺盛需求。

目前,上述各家小圆柱新品基本具备量产能力。比克电池表示,随着规模化的生产,良率会逐渐提升,后期良率可以达到97%以上。

从市场应用前景来看,电动工具、两轮电动车、智能家居等未来几年年均复合增长率将超过30%,将成为小圆柱锂电池增长最快的细分市场。

起点锂电认为,得益于圆柱电池在全极耳、放电功率、循环和续航上不断突破,未来两三年内全球小型圆柱电池产能或将突破200亿只。

32/40/60等型号大圆柱电池出货猛增据起点锂电调研,2024年大圆柱电池放量高速增长,主要归因于32140、32135、40135、40140、46135、60130等电池型号。主要应用场景为两轮车、三轮车、共享换电、便携式电源、电动工具、户用储能等市场。

数据统计,1-9月,40系列圆柱电池出货0.55亿只,同比增长90%,32系列圆柱电池出货0.8亿只,同比增长14.29%,其他包括26系列、46系列、60系列、66系圆柱电池出货3.92亿只,同比增长70.4%。

具体来看,一是,32系列、46系列、60系列圆柱电池在新能源汽车领域有所增长。主要配套江淮、长安、五菱、奇瑞等,由国轩高科、亿纬锂能、宁福新能源等提供配套。

60系列、66系圆柱电池在乘用车装车量上涨。在圆柱电池装机量中,60、66系列从2023年的8%升至19%;46系列大圆柱开始装车应用,主要由亿纬锂能供货。亿纬披露,截至2024年6月,亿纬锂能大圆柱电池装车已超25000台,市场表现优异。

材料选择方面,在磷酸铁锂成为中国动力电池市场主流应用的当下,上述32、40、60、66系列大圆柱动力电池也以铁锂为主。

二是,储能成为近两年大圆柱电池企业瞄准的主要市场。在储能领域,大圆柱电池在户储、工商业储能、应急电源、通信电源等市场展现出巨大市场潜力。

特别是在户用储能领域,户储系统容量正从3kWh-5kWh向5kWh-20kWh迭代,储能系统的升级对电池容量、成本、功率以及安全性提出了更高的要求,因大圆柱电池高安全、高倍率和灵活性强等优势而备受青睐。

国内电池企业率先“领跑”。包括亿纬锂能、鹏辉能源、时代联合、航天锂电、中比新能源、华立源和博力威等不少电池企业已经布局适用于储能市场的磷酸铁锂大圆柱电池。

在户用储能领域,大圆柱电池产品规格较多,尚未形成主流型号。针对户用储能市场,各企业生产的电芯产品规格和型号均有所区别。

亿纬锂能针对户储市场推出了40135系列大圆柱磷酸铁锂电池,据悉,该电芯容量20000mAh,循环次数超4000次。

目前,鹏辉能源已形成完整的大圆柱电池产品矩阵,包括33系列、40系列、46系列,容量覆盖6Ah~50Ah。

起点锂电获悉,2024年,鹏辉能源大圆柱电芯已交付超5000万颗,市场需求火爆,产能供不应求,良率保持在96%以上,达到行业领先水平。鹏辉能源认为,大圆柱电池未来将横扫10Ah~50Ah电池市场。

其他企业方面,中比新能源主要为32140型;时代联合则专注于60mm系列,目前已将第五代“60系列”大圆柱磷酸铁锂电池推向市场;时代华景推出中型全极耳圆柱32150的13Ah、14Ah、15Ah的磷酸铁锂电芯已在时代华景一期1GWh高速产线投入生产。

磷酸铁锂储能大圆柱也成为近两年以来各家电池企业产能投资建设的重点方向,尤其二三线电池企业更为积极。从电池型号来看,多为32/33、40、60系列,但46系列项目逐渐增多。

比如,亿纬锂能计划募集不超过50亿元资金,其中31亿元用于“23GWh圆柱磷酸铁锂储能动力电池项目”。

1月,恒泰1.3GWh新一代全极耳大圆柱电池项目正式投产,型号为46135LFP,覆盖动储市场;2月,力华电源科技25GWh大圆柱储能电池项目正式开工,总投资100亿元;10月,盖亚新能源3GWh大圆柱储能项目开工。

我们预计,随着储能、小动力市场应用空间加速拓宽,磷酸铁锂大圆柱将快速渗透,带动32、40、46、60等系列大圆柱电池出货量快速上升。

4680/4695大圆柱装车量产“进行时”目前,市场对于大圆柱的关注焦点在于新能源汽车上的装车进展。

从全球范围来看,新能源汽车领域目前采用圆柱电池主要是18/21系列,电池供应商为松下、三星SDI、LG,主要供给特斯拉。

从装机量上看,相较于大圆柱在储能领域的应用,4680电池在乘用车装车进度看起来要更慢一些。

一方面,受限于当前大环境影响,锂电产业链产能过剩下,追求极致性价比成为车企主要考量要素,磷酸铁锂成为最主流选择。市占比上,1-10月国内动力电池装机量中,方形电池占比95%,大多数为方形铁锂。

另一方面,据调研,当前不少大圆柱电池企业在生产效率及良率仍未到达标准,实现高效率的量产仍存在全极耳成型、集流盘焊接、极柱/封口焊接、注液等方面工艺难点。而以上这些问题也会进一步导致生产成本的增加。

不过,近两年大圆柱在储能等各领域的应用,也有利于促进大圆柱电池技术成熟以及成本优化,正反哺其在大动力市场上的装车进度。

业内人士认为,转折点可能就2025年。一个明显的变化就是,据全球动力电池装机量数据显示,今年1-10月,特斯拉电池即4680电池装机量已经达到6GWh,在除中国以外的全球市场上排名第9。尽管这并非其2020所宣称的“完整”版的4680电池,但相比去年,这一数据的变化也表明,特斯拉正加速实现规模装车,将带动一众电池供应商、国内外车企的4680电池的量产应用进度。

12月5日,宁德时代也宣布,从2026年开始,将陆续在全球和中国市场为宝马“新世代”车型架构的纯电车型供应圆柱电池。

11月20日报道,宁德时代区域运营总监Jason Chen表示,该公司在匈牙利的新电池制造厂有望在2025年下半年投产。预计后续将逐渐推进4680电池排产。

这意味着,宁德时代于2025年逐渐推进4680电池排产。作为全球动力电池龙头,这一示范作用毋庸置疑。

国内进展最快的当属亿纬锂能。无论是装车进度还是产线布局、良率表现,亿纬锂能已是大圆柱电池第一梯队中的佼佼者。董事长刘金成表示,“大圆柱会成为中高端乘用车的主流方向”。其认为,从2024年开始,46系列大圆柱电池在汽车领域的应用呈现快速增长的趋势。

亿纬锂能在国内已率先实现46系列大圆柱电池的量产交付。截至10月28日,搭载该电池的车型最长行驶里程超13万公里,24000台交付车辆中未发生电池安全事件。随着2025年产量爬坡,出货量有望继续上升。

根据此前披露,在乘用车领域,截至2023年底,公司三元大圆柱电池已取得未来5年的客户意向性需求合计约486GWh。据悉,其欧洲大客户基本完成了产品的整体验证。

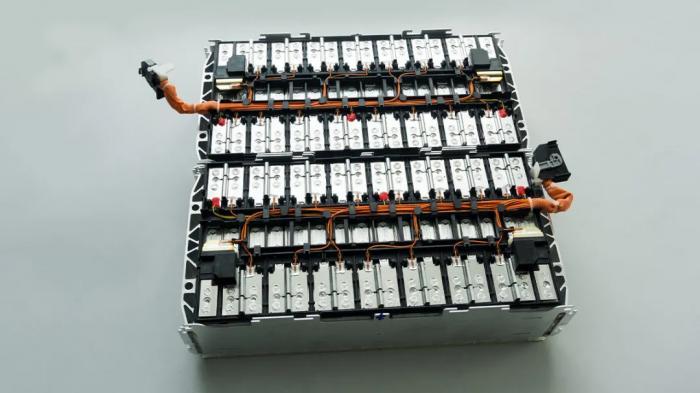

产能端,自2020至今,过国内外已有超50家企业布局大圆柱电池产能,其中超GWh的超20家,合计规划产能超600GWh。

据悉,特斯拉已经在其德州超级工厂实现了4680电池的规模化生产,并计划进一步扩大产能,在内华达工厂投资扩建,用于生产电动重卡Semi和4680电池,电池产能规划达到100GWh。

亿纬锂能方面,截至目前亿纬锂能已经规划年产能20GWh的大圆柱电池工厂一期已在荆门完成投产,二期项目的二条产线将在今年四季度投入和量产。根据亿纬锂能对外公布预期,预计2025年其大圆柱电池可实现规模出货。

比克电池计划于2024年底先完成2.5GWh大圆柱电池的量产,后期产能将逐渐爬坡,2026年达产15GWh,2028年达产30GWh。

从多家电池企业规划的时间点以及目前量产进度来看,起点锂电认为,2025-2026年,4680电池在新能源汽车上将真正迎来放量。

“钠电+固态”大圆柱风起46系大圆柱电池产业化在加速释放出明朗信号的同时,也进一步分化出不同发展路径。近两年,“钠电+固态”电池技术路线越来越成为电池企业们布局的方向。

首先,在乘用车上,“固态+大圆柱”被不少固态电池企业和主流动力电池企业重视,视之为未来高端车型的主要技术路线之一。

正力新能基于双重半固态电池技术,包含超高镍正极材料的固态电解质表面修饰技术,以及固态电解质复合隔膜技术,打造行业首款双重半固态超长续航大圆柱电池,电芯能量密度达到306Wh/kg。

今年4月,江淮钇为与卫蓝新能源签署固态电池战略合作协议,共同开发4695大圆柱半固态电芯,计划于2025年实现批量生产。

年初,创明新能源也发布了高安全准固态46大圆柱“竹藤”锂离子电池,采用准固态电解质,提供更高的安全性能和稳定性。

除了应用在乘用车上,电动航空也成为大圆柱电池应用的重要新兴领域。大圆柱电池的高能量密度、高安全性和长寿命等特点使其成为电动航空领域的理想选择。“固态+大圆柱”的组合成为了大圆柱电池企业们瞄准的重要市场,成为产品验证的绝佳场景。

比如,面向eVTOL领域,比克电池布局的是320Wh/Kg半固态大圆柱产品,并已形成逐步突破390Wh/Kg、450Wh/Kg能量密度,最终过渡到全固态产品的规划。

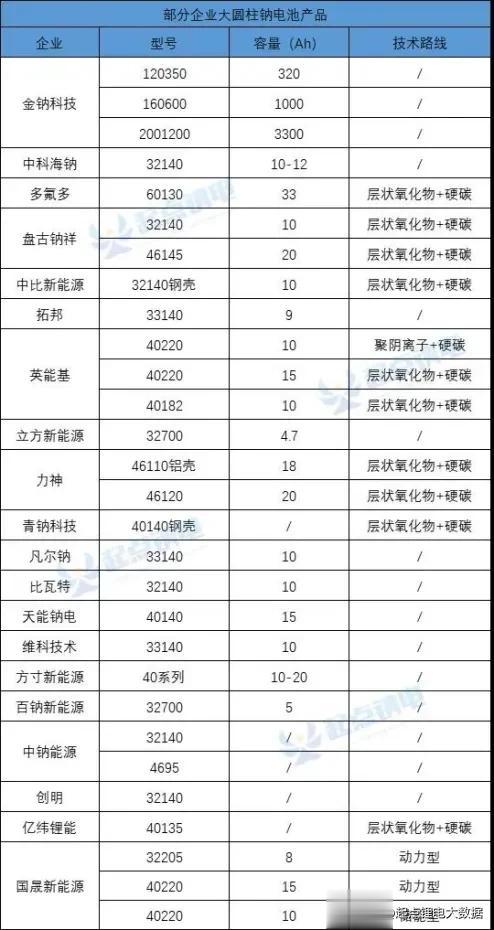

钠电大圆柱电池方向上,自2023年至今,圆柱钠离子电池深受行业追捧,据不完全统计,目前市场上有金钠科技、多氟多、盘古新能源、中比新能源、拓邦、英能基、立方新能源、力神、中科海钠、创明电池、猛狮科技、上海百钠、青钠科技、中钠能源、凡尔钠、亿纬锂能、江林时代、元顺柒星、国晟新能源、江苏智泰等众多钠电池相关企业已经先后发布了圆柱型钠离子电池产品。

各家电池型号不一,从32、33系列到40、46系列,再到60系列乃至120、200等超大圆柱系列。

可以预见,随着更多企业采用“钠电+固态”的大圆柱技术路线,势必将倒逼大圆柱配套产业链的进一步完善,冲击现有市场格局。

大圆柱产业链蓄势待发大圆柱电池上游包括正极、负极、电解液、结构件等材料及制造设备。大圆柱电池的产业化进程正推动产业链上下游的迭代升级。

大圆柱规模量产即将到来的另一个讯号是,2024年产业链相关配套企业订单显著增多,配合4680大圆柱电池的材料、设备、结构件环节开始放量。

在材料领域,“高镍正极+硅基负极”的材料体系成为行业共识,其中硅基负极凭借其高比容量和快充性能优势,成为大圆柱电池技术突破的关键。

三元正极材料龙头容百科技表示,公司为配合4680大圆柱电池的产品开始放量,超高镍9系产品今年前三季度出货已超2万吨,三元产品结构得到进一步优化。

在设备领域,大圆柱电池突破量产需设备升级。相较于方形、软包电池,大圆柱电池在制造上的新增供了极耳模切、成型与集流盘焊接等工序。国内与特斯拉在制造工艺上的分化集中在极耳成型环节,国内以揉平为主,特斯拉主要是切叠/切折。

逸飞激光董事长吴轩表示,“逸飞激光各个系列的大圆柱电芯装配线已实现批量交付。今年前三季度,大圆柱电芯装备订单同比去年大幅增加;其中,46系设备订单增速显著。”

2024年,联赢激光完成了4695圆柱电池的焊接机研发和五合一焊焊接机研发,其中五合一焊焊接机可以满足圆柱电池不同焊接工序的激光焊接需求,实现高速焊接。

年初,海目星激光大圆柱电池装配线已实现出货,采用直线式布局,产线效率≥60PPM,良率≥99.8%;7月,由海目星激光开发的大圆柱电池真空干燥整线方案交付,具备单机100PPM+产能潜力,故障率≤1%。

在结构件领域,46系列大圆柱电池新型结构件需求将优化行业格局并提升单品价值量。目前国内的上市公司中,在46系列大圆柱电池壳体上发力的包括科达利、震裕科技、斯莱克、金杨新材料等厂商。

此外,国内厂商宁波精达,推出了针对46系列大圆柱电池的精密压力机,比如其DC/UDC系列凸轮式拉伸压力机,最大可支持46100的圆柱电池产品,目前基于该解决方案的46系列大圆柱电池结构件高速生产线已交付客户。

目前,产业链的协同带动大圆柱电池的产业化发展,从原材料供应商到电池制造商,再到下游应用端,每个环节都根据大圆柱电池的特点进行相应的技术升级和产品调整,以满足市场需求。可以预见,受益大圆柱量产,不同环节的优质企业将快速冒头,率先占据一定份额。

结 语据起点研究院(SPIR)测算,到2025年中国新能源汽车领域对圆柱电池的需求量将达到17.5GWh、全球电动工具对圆柱锂电池的需求将达到31.7GWh、全球家储及便携式储能需求5.61GWh、全球两轮车对圆柱锂电池的需求将达到7.1GWh、全球清洁电器需求5.31GWh、全球平衡车领域需求2.1GWh。

全极耳圆柱电池在小动力、动力以及储能等领域快速渗透,而大圆柱则会是未来几年内最重要的增长点。无论是从出于摆脱中国电池供应链依赖考量,还是车企使用习惯,抑或是已签的大圆柱电池供货订单来看,海外大圆柱电池装车速度都将快于国内市场。

大圆柱电池曾于2021年~2023年都被誉为“行业风口”,被定义为大圆柱电池量产“元年”。行至2025年,随着各家电池厂规划的量产时间到来,大圆柱产业链上下游的关键决战即将启幕。

不吹牛逼不行吗