真是想不到,一直涨不停的债券,最近又创历史新高了,十年期国债收益率更是一度破了2%关口,创自2002年4月以来新低,长债“1”时代,就这么到来了。

因为利率的下降,债券价格不断的在上涨,拿着债券基金的人,最近一段时间真的是太幸福了,每天都在数蛋中,不断看着账户收益上涨。

对比下来,买A股的人就比较心累了,因为这几个月的行情,并没有什么像样的拉升,一直围绕3300点来回震荡,来来回回的坐过山车,每天都是颤颤巍巍的,一不小心可能就有重新掉下来了

最近这几个月,既要担心市场可能会下跌,又要担心账户的缩水,是真的很磨人了,像9月底的那种大涨行情,真的是太短暂了,也就只有一个星期左右,然后其他时间又开始震荡了。

大A真不愧是“牛短熊长”,波动不是一般的大,真的是出了名的难炒,巴菲特来了都要脱一层皮,估计最后也要变成“巴韭特”。

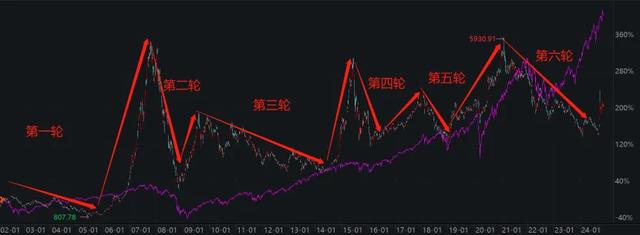

回溯了一下历史行情,下图是沪深300和标普500自2002年以来的走势,其中蓝线是沪深300,紫线是标普500。

数据来源:wind,截至2024.11.19

从2002年以来,A股大概经历了六轮牛熊周期,牛市的涨幅虽然大,但持续时间太短了,10%的时间都不到,剩下90%的时间就都是震荡下跌了,熊市太过漫长,不仅持续时间长,跌幅也很大。

比如,从2021年到2024年9月的这轮熊市,跌了将近4年的时间,沪深300最大的跌幅将近50%,又回到了牛市的起涨点,真的就是一场空了,硬抗下来的都身心俱疲,属于是钢铁战士了。

因此,对我们普通人来说,要想在A股赚钱,不能全部都集中在一个方向,要做多元资产配置,把相关性低的资产放在一起,把权益的风险和波动给降下来。

社保基金,就是很好的参考样本。

根据全国社会保障基金2023年度报告,社保基金自2000年8月成立以来,年均投资收益率为7.36%,这个收益率还是很高的;从年度收益来看,只有极少数大熊市时,才会出现亏损,大多数年份都实现正收益,回撤控制的很好,所以被称为A股的股神。

尤其是2024年,是社保基金大赚的一年,真的是大丰收了,年收益都已经达到了1.68万亿元,这真的是一个天文数字,确实挺让人震惊的,这赚的也太多了。

要知道的是,别人赚的就是我们亏的。

在投资策略上,社保基金也并不是很复杂,就是多元资产配置,不仅投资股市,还会投资债市、不动产等其他资产,然后根据市场环境、经济周期等方面,动态调整不同资产的配置比例。

例如,在经济增长放缓时期,社保基金会增加固定的配置,以降低风险;而在经济复苏期,会增加权益资产的配置,以追求更高的收益。

说实在的,社保基金的这种多元配置思路,再加上定期动态调整,很值得我们借鉴。当然,在实际投资时,除了考虑A500指数ETF(560610)这种宽基之外,同时加入红利、债券、黄金等资产,构建一个相对稳健的组合,能很好的分散A股的风险。

首先,资产间的相关性较低。多元资产配置,要想降低波动,低相关是最重要的一点,这样才可以实现风险对冲。一般来说,相关系数越大,说明相关性越强;相关系数越小,说明相关性越弱。

从最近三年的数据来看,红利、债券、黄金这些资产,与代表A股的中证A500的相关,其实是非常弱的,相关系数都是负的,属于是明显的负相关了。

其次,资产本身波动较低。要知道的是,债券、黄金、红利这些,除了与中证A500相关性较低之外,自身的波动性也是比较低的,属于是防守型的低波资产。

此外,这些资产本身的收益也很好,沪金指数近十年的涨幅超过了158%,中证红利全收益指数近十年的涨幅超过了177%,债券基金指数的涨幅也是超过了44%,也能够给组合贡献比较多的收益。

所以说,像红利、债券、黄金这几类资产,它们不仅自身的波动比较小,与中证A500的相关性也比较低,很适合我们做资产配置,每类资产都有各自的特性,定位非常清晰。

中证A500:覆盖A股500家各行业头部公司,能较好的反映A股市场的表现,属于进攻型资产,市场好的时候,能拿到较高收益。比如,费率较低的A500指数ETF(560610),分红很慷慨,“季度+强制+80%高比例分红”,规模已经超过144亿元了。

高股息:在权益资产中,属于波动比较低的,熊市时防守能力很强,能起到压舱石的作用。比如中证红利ETF(515080),分红也很慷慨,季度分红机制,有11次分红了。

债券:属于是防御性资产,安全性高,在经济不稳定或股市下跌时,往往能起到保值和缓冲风险的作用,比如说招商产业债,历史业绩优秀,波动低。

黄金:是典型的避险资产,在通货膨胀、货币危机或政治不稳定时,通常会有不错的表现,而且与其他资产的相关性也很低。

如果用这四类资产,去构建投资组合,会是一个相对稳健的组合,能够很好的降低投资风险,收益也不会太差,关键是能适应不同的市场环境,属于是可以长期拿下去的永久组合,这其实是哈利·布朗投资组合的一个演变。

做了一个回测,

做一个多元大类资产组合,将组合的仓位,平均分配在黄金、债券、中证A500、中证红利上,半年做一次再平衡,从回测数据来看,这个多元资产配置组合的业绩很不错。

首先,持有体验得到大幅优化。组合近十年的年化波动率下降至11%左右,远远小于同期沪深300,持有体验得到了很大改善,波动风险下降了很多。

其次,业绩比较优秀。组合近十年的年化收益为8.9%,相比沪深300的超额为72%,净值保持了持续上涨的趋势,一直在创新高当中。

当然,这种朴素的多元配置策略,其实是最为经典的,属于是懒人投资组合了,不需要花太多的时间,就可以做出比较好的收益。不过呢,组合的持仓和配比,还是略显粗糙了,不够精细,适合没什么时间研究的人。

实际上,从组合的底层逻辑来看,像大卫斯文森组合、达里奥全天候等知名策略,也属于是大类多元配置策略,只是加入的资产类别更多,然后还会根据市场、经济周期、政策等方面,对不同的资产做调整,这样业绩会更优秀一些。

如果有不同的投资需求,可以在以上策略的基础上,去做相应的调整。比如说,想要更低的波动,那么就降低权益的占比,增加债券的比重既可以。如果想全球化配置,也可以优化调整,调整对应品类结构就可以了,也可以增加房地产REITs、石油基金等,实现更大类的配置。

说实话,A股本身的波动确实很大,如果只考虑A股单一方向的话,投资难度是很大的,收益可能也还不一定会好,多元大类资产配置,是很不错的策略,目前跟投的【磐石瞭望】投顾组合,采用的就是以上配置思路。

风险提示:市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。