美元未必趋势贬值

黄金避险牛市清晰

2024年03月15日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

欧美中期经济金融逻辑清晰!

美国欲在目前基础上主导经济走强,会为资本市场、地产市场制造更大泡沫,新一轮通胀必然抬头,最终难免一场更严重的经济金融危机,尽管时间会因持续饮鸩或电料而推迟。在这种状况下,降息会因担心激化泡沫,恶化通胀而一再推后,提振经济,刺激金融的重任将授之于美元贬值。黄金与商品市场会同趋势走强!商品市场顺应“泡沫需求”,黄金则受此后难免的经济危机避险,通胀避险,以及美元贬值对应价值重估,流动性改善等多重利好支撑。

如果美国调控层致力于一气呵成令通胀大致调控到位,在当前美元利率难以变动的背景下,将主导美元趋势性转强。如此这般,商品市场不会存在较好趋势性机会。美国经济、金融韧性会备受考验,倾向于一轮中等程度的经济金融危机难免,危机相较于上段论述的情况会更轻,但会来得更早,甚至始于今年第三季度。如此背景下,黄金依然会受到“更快”的潜在经济、金融危机提振而与美元共同走强。

无论哪种情况,美元、商品市场或有变数,但皆利好黄金市场。

本周商品市场明显转强,风险偏好回升,欧美通胀前景不容乐观。就经济金融周期与逻辑而言,美股与美国商业地产系统性风险巨大,建议投资者远离美股、美国地产周期末段的鸡肋行情,当心拥抱机会于蛇头上!

本周国际现货金价以2177.21美元开盘,最高上试2188.66美元,最低下探2050.54美元,截止周五亚洲午盘时分报收2163.94美元,下跌13.56美元,跌幅0.62%。金价长阳突破近年宏观区间强势整理箱顶后,本周K线呈高位震荡回软夯实的小阴线。

本周美元指数以102.67点开盘,最高上试103.48点,最低下探102.62点,截止周五亚洲午盘时分报收104.42点,上涨670点,涨幅0.65%,周K线呈震荡反弹中阳线,测试20、60、120周均线共振反压。

本周Wellxin国际贵金指数以4703.36点开盘,最高上试4834.64点,最低下探4641.67点,截止周五亚洲午盘时分报收4763.18点,上涨63.81点,涨幅1.36%,。指数延续上周强势惯性,周K线呈震荡上行,创2023年8月以来新高的小阳线。

时值周五亚洲午盘时分,国际现货银价周涨幅2.84%,NYMEX原油价格上涨4.19%,CRB商品指数上涨2.29%。

对比不难看出,上周美元指数大幅下跌之后,本周商品市场风险偏好全面转强,金价相较于商品市场表现最弱。Wellxin国际贵金指数也背离金价的回调而创出数月新高。

对比观察思考,若美元就此趋势性贬值,商品市场会进一步走强,进而令欧美通胀极难进一步下降,甚至转而进入上行周期。叠加高利率延续,势必对欧美经济构成更强冲击,并最终累及金融。故逻辑上,即便上周美元看似破位下行,然未必对应贬值趋势的到来,投资者仍需注意掉进做空美元的陷阱。

若后期美元再度转强,黄金即便延续强势,也会显更加震荡。但会有很多黄金市场意向性投资者在美元强势中维持观望,进而使得对冲基金资金律动成为影响金价的更重要因素。

就美元周K线形态与均线趋势观察,虽上周美元中长阴一举斩断20、60、120均线支撑,有“断头铡”技术看空特征,但破位幅度不够。本周美元中阳反弹,若随后美元指数尽收上周跌幅,那么上周美元指数的下跌就有很强诱空意蕴。尽管美元指数技术表象模糊,甚至难堪,但就基本面逻辑而言,笔者依然认为美元不具系统性贬值条件。

此外,本周贵金指数虽创出2023年8月以来新高,但不改中期技术趋空特征。当前贵金指数再次面临60、120、250周均线更强共振反压。如果突破仍显犹豫,整个板块可能延续区间震荡,并将关联拖累黄金牛市的流畅性。金价与整个贵金指数板块的趋势差异,也仅是2020年后呈现的现象,此前20年金价与贵金指数运行趋势高度一致:

实际上,这很大程度说明了近年黄金市场的运行,面临持续性很强的“金融属性”影响。既然如此,欧美经济衰退与金融危机隐忧背景将继续构成金市基本面支撑。若欧美通胀再度转强,黄金基于通胀避险的金融属性,会进一步共振强化对黄金市场的金融属性支撑。

欧美通胀可能进一步转强吗?尽管欧美央行官方声称通胀控制进程良好,但笔者认为欧美通胀极难继续下降,甚至很可能出现不确定性反弹。当前美国商品房市场强势、美股强势,以及国际大宗商品市场全面转强迹象,欧美劳动力薪资韧性,都是欧美通胀极难下降,甚至应该再度转强的信号。

在2023年最后一篇文章中,笔者曾指出铜作为大宗商品重要代表,有着比其它商品市场,甚至比商品指数更强的宏观技术运行规律。这些宏观技术皆显示欧美通胀极难下降,甚至应该转强,如曾用于当期分析的最新铜价月K线图示:

就大周期观察,LME伦铜价格已获得宏观趋势线H1、60月均线共振有效支撑而转强,继续运行在标准的H1H2宏观上行通道中,且理当对应着周期大五浪的到来。若如此,商品市场即便遭遇欧美中等程度经济金融危机冲击,也不会影响将持续数年的宏观牛市趋势,亦当对应黄金宏观牛市。2001-2003年即是如此,欧美引领的全球中度经济金融危机,并未影响原油、商品市场的宏观牛市趋势。

再如最新伦铜周K线图示:

2022年至今,伦铜K线形态呈明显的“收敛三角形”。不仅伦铜,白银、NYMEX原油,乃至CRB商品指数,都呈“收敛三角形”K线形态。金价K线形态最强,为“上升三角形”,也即上边水平,斜边趋势向上。

目前,伦铜、白银价格的“收敛三角形”,金价“上升三角形”都已形成突破。而NYMEX原油价格、CRB商品指数,则处于突破临界状态。

基于笔者2023年末文章论述观点,若伦铜价格趋势转强,当对应商品指数转强,对应欧美PPI年率转强,进而对应CPI年率(通胀)转强。大体趋势逻辑应该如此,本周公布的美国PPI年率远超市场预期。

当前伦铜周线KD、RSI指标位于常态强势区,并不超买,意味着铜价或仍具强势惯性,且均线趋势也似正有效突破120周均线的最后反压。当前投资者不宜贸然看空做空铜。

目前美国经济看似无忧,甚至本周继续听到华尔街有关美国经济已软着陆的论调。笔者之见,此论调很大程度上还是为了“经营好生意”。若当前华尔街投行纷纷认为美国经济金融危机难免,谁还去高位追涨美股,它们如何实现更好的经营与自营退出呢?目前巴菲特持有创纪录的现金,可视为美国经济金融潜在风险的证明。截止2023年四季度,伯克希尔·哈撒韦的现金储备升至创纪录的1676亿美元,折合人民币约1.2万亿元。

美国若真对经济前景充分信心,就不会通过那么多“数据花样艺术”来提振市场信心、稳金融。观3月8日美国公布的2月非农就业数据,又一次超预期强劲:

市场预期美国2月非农就业数据为增长20万人,实际公布的数据为增长27.5万人,远好于预期。但诚如笔者多次对美国非农就业数据的诟病,真正的信息看点是前月数据。在公布了远超市场预期良好的2月非农就业数据同时,劳工部大幅下修了1月非农就业数据,由初值35.3万人巨幅下修至22.9万人。回顾1月非农就业数据,市场预期18万人,但劳工部实际公布的数据相较于预期翻倍。最后……,又巨幅下修,这是什么花样呢?市场通常只关注当期数据对金融市场的影响!

回顾2022年5月6日之后,经济学家们连续14个月低估了“美国非农就业数据”。在此前数十年历史中,经济学家们持续低估或持续高估美国非农就业数据的情况,没有连续超过5个月(五期数据)的情况,足见本届美国劳工当局的数据调控艺术修为之高。

观美国非农数据历史运行趋势,实际非农就业数据总体围绕预期数据上下波动,预期数据趋势更平滑,能更好反应美国就业趋势。观近三年美国非农数据运行趋势,虽然波动性强,但趋势向下信号明显,尤其“预期非农就业数据趋势”。

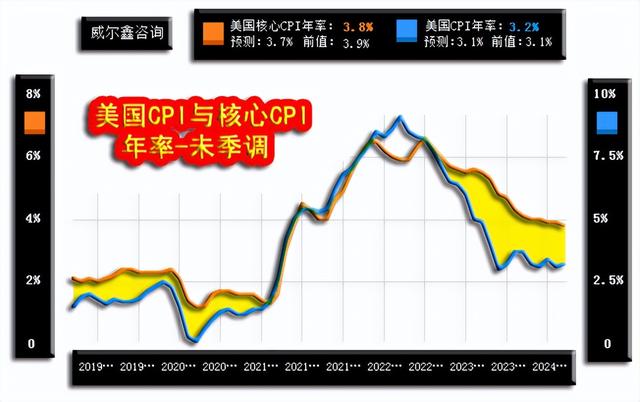

本周公布的美国CPI、PPI年率皆强于市场预期,彰显通胀强势韧性,如美国CPI与核心CPI年率图示:

市场预期美国2月CPI年率为3.1,预期与前月持平,实际数据为3.2%;

市场预期美国2月核心CPI年率为3.7%,实际数据为3.8%,前月数据为3.9%。

当前,美国核心CPI年率远高于CPI年率,二者差值持续异常,彰显通胀强势韧性。就二者历史关系来看,核心CPI年率难以回落,CPI年率就很难下行。

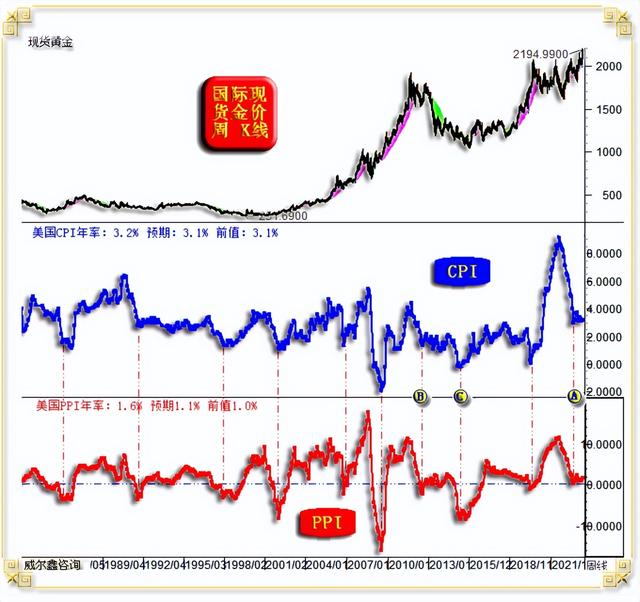

此外,就美国CPI年率与PPI年率相关性观察,PPI年率见底,基本意味着CPI年率见底,也即通胀见底。如三十多年来的美国CPI、PPI年率关系图示:

当PPI年率“一气呵成”调整至零位附近或下方周期见底后,也基本对应CPI年率周期见底了。30多年时间里,唯有BC区间PPI在零位附近横盘后继续下跌,并带动CPI年率(通胀)继续回落。其余位置皆对应通胀见底。当前A位置,笔者认为PPI年率在下探2020年4月低位后,周期见底了,应该对应CPI周期见底。

BC区间的美国PPI、CPI年率横盘后继续大幅回落,缘于商品市场大熊市周期。对应的NYMEX国际原油价格从108美元附近一路暴跌至26美元附近。当前商品、原油市场没有那么明显的泡沫,不可能出现那么大的下跌空间。

在此轮美国物价回落周期中,为何在PPI年率已回踩2020年4月低位的背景下,CPI年率仍远远高于2020年4月位置,继续位于30年高位区呢?这说明当前美国CPI高企因素缘于PPI端口的泡沫已被挤压殆尽,支撑CPI继续高企的因素缘于人力成本、房屋租金等。关于房屋租金,虽当前美国写字楼供应过剩,但并不代表租金便宜,美国迭创历史新高的商品房价可视为房租高企的参考信号。

关于人力成本,如伴随非农就业数据出炉的全美每小时平均时薪年率图示:

全美2月平均时薪为34.3美元/小时,高于1月的34.1美元/小时,时薪年率为4.3%,前值为4.5%。且就年率趋势而言,自2023年以来,美国时薪年率已不再趋势下行。这段时间趋平的时薪年率,与美国核心CPI、CPI对应区间的趋平趋势大体对应!

对通胀体会最深的,始终是几乎会将收入全部用于消费的中下阶段。观代表美国中下阶层的生产与服务业时薪,及其时薪年率与美国CPI年率之间的关系:

2月美国生产与服务业平均时薪为29.72美元/小时,比全美平均34.3美元/小时的时薪低15.4%。在2023年前,这一数据幅度约为20%,说明最近一年多美国中下层的薪资涨幅更大一些。

当前美国生产与服务业时薪年率为4.57%,略高于全美时薪年率4.4%。就约60年来的美国生产与服务业时薪年率与美国CPI年率关系观察,美国CPI年率总体围绕美国生产与服务业时薪年率波动。当前美国生产与服务业时薪年率继续位于30年绝对高位,时薪年率不继续下行,美国CPI年率几乎就不可能再“逆势”下行。既然美国调控者声称美国经济已实现软着陆,美股迭创历史新高,显然没有压制美国生产与服务业时薪以降通胀的可能性,否则会激发强劲的罢工潮,甚至社会动乱。只有经济金融危机,才会逼迫劳动力为了保住饭碗而甘愿降薪,进而冲击需求,降低通胀。

故当前美国通胀极难继续下降,若不施展“数据艺术”,在继续致力于维持经济韧性的前提下,美国通胀回升概率很大。若通胀就此回升,会难免一轮强度更大的经济危机。

此外,就70年美国CPI读数演化逻辑观察,美国经济几乎没有能实现软着陆的可能性:

近三年美国CPI读数上行趋势(斜率),似乎唯上世纪70年代B区位置有可比性。当前美国通胀环境、高利率环境,美国经济能避免危机的可能性非常小,甚至没有可能性。图中黄色背景位置,对应着美国经济不同程度的危机。

就美国经济数据信号而言,笔者亦认为美国经济前景存明显隐忧。如国际现货金价月K线、美国ISM指数、失业率、美国企业年化破产数据图示:

当前美国经济韧性,主要体现为非制造业(尤其服务业)产业的经济扩张,而制造业已持续衰退16个月。本月公布的美国2月ISM制造业、非制造业指数皆低于市场预期。

市场预期美国2月ISM制造业指数为49.5,认为将进一步靠近50荣枯水分领,1月前值为49.1。实际数据为47.8,远低于预期的49.5,显示制造业衰退趋势短暂减缓后再度加剧。

市场预期美国2月ISM非制造业指数为53,略低于1月53.4,实际数据为52.6,同样低于预期,但总体继续呈现良好扩张状态。由于美国非制造业经济体量大约4倍于制造业,非制造业维持良好扩张状态,即大体对应经济延续强势韧性。

2月美国失业率意外回升至3.9%,市场预期为3.7%,与1月前值一样。一旦失业率继续回升至4.0%以上,且持续2-3期,就意味着美国可能迎来失业率回升周期了。

就美国失业率周期与美国企业年化破产周期观察,失业率趋势性回升,必将使美国企业破产趋势加速恶化,对应经济会备受考验。2023年四季度美国年化企业破产数为18926家,且呈现出自2008年以来的最明显回升趋势,美国经济隐忧信号清晰。

近月美国经济强势韧性、通胀韧性,美股强势,很大程度缘于美国偷偷地大搞财政刺激:

2022年美国国债市值见底28.4328万亿美元之后,目前迭创历史新高至32.0952万亿美元,绝对增长空间为3.66万亿美元,约合25万亿人民币。目前美国国债市值年化增速为10.0%,位于近10年高位区。

关于美国流动性松紧度与趋势,绝大多数投资者只盯着货币、利率端,而无视或选择性忽略了美国财政刺激。既然美国财政端早已大幅开闸放水,令美国经济维持韧性,令美股迭创历史新高,令通胀难以继续下行,怎还可能期望美联储过早降息呢?!

最新美国M2货币存量为20.8771万亿美元,仍远低于2022年4月的22.0592万亿美元历史纪录,且美国M2货币存量增速继续维持在零位下方(-2.06%),体现为紧缩。故关于流动性,当前美国财政与货币端口形势迥异。

在美国通胀依然位于30年绝对高位的前提下,在财政端早已大幅开闸放水之后,寄希望美联储很快降息不现实。笔者继续认为,美联储能在第三季度末降息,都已算超出笔者预期了。观近月高盛:美联储3月会降息,美联储会在5月降息,美联储会在6月降息……。高盛不断预期很快降息,不断修正,这实际上都是基于“生意经营”目的,信口开流动性之河。

当前美国M2货币存量与国债市值总增速已达5.65%,基本处于正常的流动性松紧状态。既然美国总体流动性实际上处于大致正常状态,依然说明美国通胀极难进一步下行。再如国际现货金价、美元利率、美国CPI年率、标普高盛商品指数,以及笔者设计的美国中期流动性量化指数图示:

就利率与美国CPI年率关系观察,当前美元利率远高于美国CPI年率。综合历史观察,一旦美元开始降息,美国CPI年率就可能进一步上行,如上一轮降息周期开始时的C位置后。

利率、货币供应量、政府负债、汇率等,都是流动性因素构成因子,故我们不能只局限于通过利率周期来判断流动性周期。

观BC区间,也即上一轮美元利率周期见顶后的持续过程中,对应的美国中期流动性实际上提前见底于B位置,即见底于美元利率周期刚刚见顶时。

观当前美国中期流动性趋势,很可能在A位置周期性见底了。A位置后,虽美元利率继续持稳于5.5%高位,但在美国不断通过债务释放流动性的背景下,美国中期流动性回升趋势明显。

然就流动性大周期观察,当前美国中期流动性似仍处于大周期底部区域。若美国中期流动性确实周期性见大底了,对应美国CPI年率在不经经济衰退冲击的前提下,极难延续回落趋势。

至于金价,尽管目前金价再创历史新高,但美国中期流动性大底,会对应金价大底。故如果未来数年,美国中期流动性回升到2020年的大致正常水平,哪怕是回到平均位置,金价会上涨到多少?笔者2022年末有关金价3000美元的畅想,是不是未必算畅想,而又添支撑论据?!