美股只剩英伟达?

警惕美国金融资产系统性风险

2024年05月29日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

稍有年龄的人,或对1982年李连杰主演的电影《少林寺》有特殊情怀!

当时电影票价仅1毛、2毛钱,然《少林寺》总票房竟然高达1.6亿。经等价调整,其票房号召力至今无超越者!

看过《少林寺》的人,一定难以忘记电影插曲《牧羊曲》,唱得简直让人骨头酥了,人化了:

日出嵩山坳

晨钟惊飞鸟

小溪水潺潺

……

唯美让人留恋

真可谓

余音绕梁,三生不绝

今天,结合当前金融市况,我们来谈一谈《慕洋曲》

投资者要警惕《慕洋曲》

近日,美股英伟达可谓赚足了市场眼球。不难看出,这是资本利用媒体对英伟达的一次宣传。各方媒体,整齐划一地将英伟达股票市值与德国股票总市值进行对比:

这些媒体撰稿人难道都去同一个梦境参加了英伟达品牌宣扬发布会吗?怎么都类比德国股市,没类比法国、英国或意大利股市呢?

但是,即便品牌宣传,哪怕是基于“市值管理”目的的品牌宣传,媒体们陈述事实,无可厚非!

而一些抓住热点蹭流量,近似拉着横幅恭贺英伟达……的宣扬行为,就有些“慕洋犬”唱《慕洋曲》的浓浓味道了!

即便你不懂财务、不懂产业前景,哪怕基于对市场机会的常识性认知,目前也不应该去宣扬英伟达“们”的投资机会。这已经“刻意”超出了对蠢的定义!人不可能总是好了伤疤忘了“蠢”!如截止5月24日收盘的英伟达月K线图示:

2019年至今的五年多,英伟达股价上涨了30倍

从2018年12月至2021年11月近三年时间,英伟达从30.56美元上涨至345.80美元,刚好涨幅超10倍后即巨幅下跌近70%。

最近一年半,英伟达股价从107.92美元上涨至1064.51美元,上涨了10倍。本周二进一步上涨1149.03美元。

此时,还继续高赞英伟达投资前景,这不显得有些以慕洋犬智慧唱慕洋曲的味道吗

以“人工智能”伴奏唱慕洋曲,难道就没有相似于前两年以“元宇宙”伴奏慕洋曲的可能吗?你不难发现,唱曲的,总是那批人!

“英伟达股票市值超过了整个德国股票总市值”,非常好的新闻策划!然该新闻立即让我想到了1990年日本东京地价超过全美国地价的“旧时新闻”。此后日本迎来失落的三十年!

还记得2021年初,这批现今的慕洋犬在茅台股价顶峰时,高唱《茅台颂》吗?笔者在2021年3月5日发过一篇文章“抱团永不灭当心镜花月 七年七十倍勿醉九霄云”,提醒投资者追捧茅酒,酱茅、油茅、猪茅、药茅,甚至榨菜茅的风险。下图为当时对行业泡沫的估值警示用图:

这些当时基金集中抱团热炒的赛道,后来都经历过剧痛,甚至余痛未消。

很多茅,确实就只剩下一地毛了!

即便龙头老大,目前也已进入第四年挤泡沫的阶段。下图为当时笔者警示投资者切忌盲目逐茅的警示用图:

即便巴菲特真身,面对好公司,优秀的公司,也会思考估值的合理性,而非踩着泡泡随时上车!

在不合适的估值时机,选择不语,也算善意!

敢于在低估值时出手,给投资者充分看多理由,那才是真正智慧与善意的融合!

在慕洋犬们借英伟达IP蹭热点流量之际,不少全球知名投资人、投资机构却纷纷减持美国科技股,减持英伟达:

传奇投资者德鲁肯米勒减持英伟达,一季度减仓逾七成

沃伦·巴菲特旗下伯克希尔·哈撒韦公司第一季度减持了1.16亿股苹果股票

亿万富翁投资人David Tepper的对冲基金Appaloosa Management一季度减持了美股“七巨头”,包括亚马逊、微软、Meta Platforms Inc.和英伟达。

美国亿万富翁、传奇投资人Stanley Druckenmiller在在CNBC的“Squawk Box”节目中透露,在英伟达(NVDA.O)股价从150美元升至900美元后,他在3月份减持了该公司的股票和许多其他股票,主要原因包括获利了结。

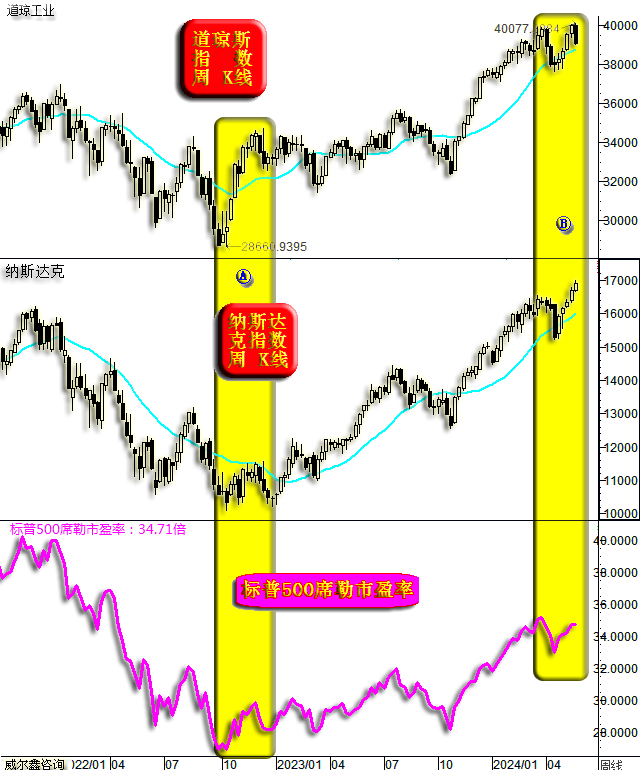

就截止2024年4月24日(上周末)的美股观察,再见美股系统性风险异象。如道琼斯指数、纳斯达克指数周K线图示:

上周美股道指大幅下跌2.33%,但纳指上涨1.41%。道指大幅下跌与纳指中阳上行,说明上周除了少数大型科技股(尤其英伟达)贡献涨幅以外,美股实则全线疲软,乃市场风险信号。

最新标普500席勒市盈率估值34.71倍,持平于上周的34.7倍,属于美股历史上典型的风险区。进一步叠加美国地产泡沫思考,当前真应该高度警惕美国金融资产。下图为笔者3月初对美股、美国地产分析的用图,仍适用于解读当前美股与美国地产市场系统性风险:

目前美股系统性估值位于140年历史第三高位置,其实质上是2022年初历史系统性第二高估值的延续。

至于美国房地产市场泡沫,比2008年金融危机前更严重!:

1991-2007年全美房价指数,从75.565点上涨至184.598点,在接近16年的时间里累积上涨144.29%,平均复合年化涨幅为5.74%。

2012年全美房价指数见底136.534点后至最新的314.259点,在约11年时间里累积上涨130.17%,平均复合年化涨幅为7.86%,此轮房价上涨年率足足高出上轮地产周期两个百分点,泡沫非常明显。

周二,美国最新房价数据出炉,美国20座大城市房价涨速继续超预期:

市场预期美国20座大城市房价年率为7.3%,持平于前月,希望见拐点了。而实际数据为7.4%,再创此轮房价涨速新高。

三月全美房价指数同样继续高歌猛进:

三月全美房价指数为318.144点,再创历史新高,环比上涨0.299%,二月前值为317.194点。该指数自2012年见底136.534点以来,总计上涨133.014%,年化涨幅约7.86%。远超2008年前地产周期的5.74%年化涨幅。

而在2022年6月指数见顶304.755点的前两年整,累积涨幅高达40.158%;远超前一轮地产周期指数见顶于2007年184.598点时前两年29.69%的累积涨幅。

美国地产风险,不言而喻!

关于美股,再如巴菲特看重的美股系统性估值框架,美股市值比GDP:

截止5月24日的美股市值比GDP为204.7%,略低于2022年初的217%。当前美股泡沫乃2022年泡沫的延续,无疑比市盈率估值更见系统性风险,远超2000年科网股泡沫,处于140年绝对顶部。

覆巢之下安有完卵?!

谈到全球科技股持续性龙头地位,没有哪一只股票能超过微软。

然即便强大如微软,在2000年科网股泡沫破灭之后,亦巨幅下跌60%。股价从59.97美元下跌至20.12美元:

至2008年,微软股价继续大幅创新低至14.87美元,相较于1999年顶部跌去75%:

虽然此后微软股价相较2009年底部上涨超150倍(目前超250倍)。但有多少投资者能够承受1999至2009年10年期间超过75%的股价跌幅?!即便它是几十年当之无愧的第一科技龙头!

在经济周期的洪流之中,个股是被裹挟前进的泥沙。鼓励投资冒险去穿越周期洪流,不是善意,尤其高位冒险!回想曾经强大无比的摩托罗拉、诺基亚们,它们在哪里?!

当前,美股道指、纳指初见2000年科网股泡沫破裂前运行特征:唯大型科技上涨,其余股票普跌。如1999至2022年,美国股市热炒科网股的异象及后果:

1999年10月至2000年3月,如图A区所示:

美国道琼斯指数从9976.0点震荡上行至11750.2803点后,回落创新低至9732点。但对应纳斯达克指数在科网、科技股的推动下单边上行,从2632点近似翻倍上涨至5132.52点。美股两大市场走势完全脱轨!

实际也并非完全脱轨,纳斯达克除了科技股以外,其它股票也多走势惨淡。

图中2000至2001年B区,此前相较于纳斯达克滞涨的道琼斯指数向下区间震荡,并未出现明显跌幅。但纳斯达克指数却在科技股抱团散去,泡沫破灭时暴跌60%。至2002年,纳斯达克指数相较于2000年顶部跌去80%。

观周二(5月29)日道琼斯、纳斯达克指数表现,再次出现纳斯达克上涨而道琼斯指数下跌的情况。但是,纳斯达克指数的上涨,基本上“只”体现为英伟达的上涨:

对比周二纳斯达克与英伟达分时图不难看出,完全是英伟达一家独强造就了纳斯达克指数的强势。尾盘几分钟纳斯达克指数的“翘尾”诓骗收高,就是几家大型科技最后几分钟为英伟达站台的“表演”爆拉!

目前鼓吹英伟达及美国科技股投资机会,仅仅简单是慕洋犬般的“蠢”吗?!

有多少投资者可以无惧风浪去穿越经济与金融大周期?!

最后引用巴菲特之言

活久见!

希望饱经周期风霜的投资人,多给涉市不深的投资者展现一些警惕市场风险的善意!

请投资者警惕当前美国金融资产的系统性风险!

牧羊曲优美,但慕洋曲可能害人,警惕慕洋犬!