“如果在市场上呆的时间足够长,你什么事情都会遇到。”沃伦·巴菲特(Warren Buffett)在3月份的访谈中表示。

3月8日前,89岁的巴菲特还只见证过一次美股熔断——1997年10月27日。但自3月9日起,美股10天内4次触发熔断,网友感叹终于和巴菲特一同见证了历史。

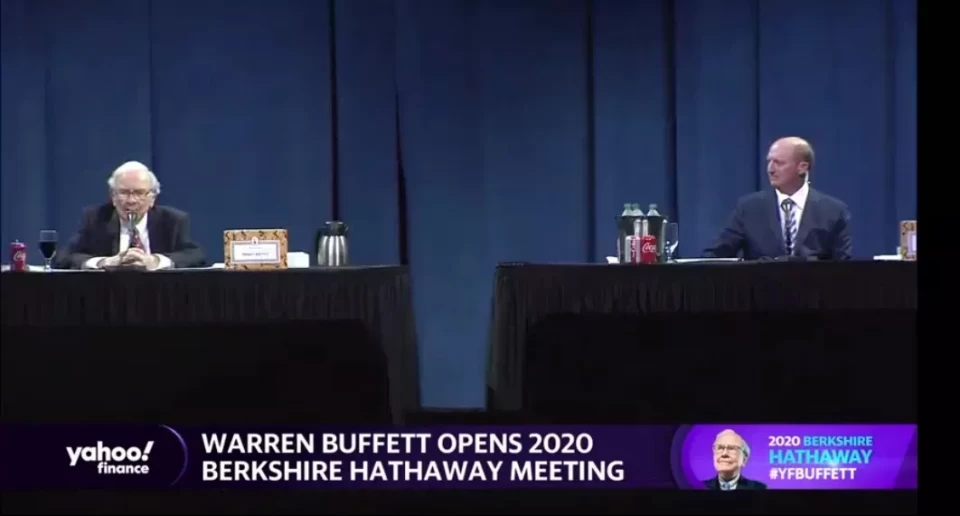

5月2日,伯克希尔哈撒韦(下称“伯克希尔”)第54届股东大会首次在线上举行,巴菲特成为“网络主播”,还首次用上幻灯片。

受到疫情冲击,巴菲特2020年第一季度损失惨重。财报显示,一季度归属于伯克希尔股东净亏损为497亿美元(约3508亿元),创下历史纪录;投资组合遭遇“账面巨亏”超545亿美元,而上年同期盈利216.61亿美元。

是什么让巴菲特损失如此惨重?据悉,一季度伯克希尔前五大持仓占其投资组合比重近70%,而五只股票较上季度账面亏损421亿美元。其中,美国运通环比亏损59亿美元、苹果环比亏损99亿美元、美国银行环比亏损132亿美元、可口可乐环比亏损44亿美元、富国银行环比亏损87亿美元。

投资巨亏的最大元凶还是“疫情肆虐和石油暴跌”导致的资本市场不确定性加剧,波及到公司股价。每次股指熔断,都是对上市公司财富的一次无情洗劫。另外,疫情导致企业经营活动遭受巨大冲击,财务营收亏损拉大,会进一步表现在公司股价上。

很多人对股神巴菲特的“价值投资”有误解,单纯的认为价值投资就是长期持有财务运行良好的公司股票。其实这只是基础,很多人都可以做得到,为何还是赚不到钱呢?那是因为你只是小散户,投入的资金太少,对公司股票起不到太大作用。反观巴菲特执掌的伯克希尔哈撒韦公司账目现金高达1370亿美元,他们投资都是大手笔,通过二级市场累计数百亿美元的买入可以成为目标公司的大股东,顺利进入公司决策高层,甚至会在企业发展过程中起到推波助澜地作用,不仅仅是资金层面那么简单,能够实时知晓公司财务运行及经营状况,以便快速在股票市场采取反应。

除此之外,巴菲特更像是资本市场的领头羊,很多散户愿意跟着他做股票投资,即他买入哪家公司就跟风式买进,这样“羊群效应”就有了,可瞬间带动大量资金入市拉动股价上涨。在这个过程中,巴菲特和散户投资人的风险承受能力是不同的,伯克希尔哈撒韦公司是有能力应对短期巨大波动的,这是坚持长期持有的基础,恰恰很多散户是很容易被清洗出局的。所以,不要轻易相信所谓的“价值投资”,它更适用于大批量资金实力的机构。

巴菲特在会上解释,公司坐拥巨额现金储备,但尚未找到一家价格适合收购的公司。“我们什么事没有做,因为我们看不到有什么吸引人的东西。”看到这里,大家应该明白了,散户抄底股票,巴菲特是抄底收购,不再同一个维度上,价值投资的普适性有待验证。