金价不惧美元强势风暴

长阳怒创历史新高

2024年03月29日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

前言

观上周(3月22日当周)金价周K线形态,乃上影线长近3%的小阳线,颇有“射击之星”技术见顶意蕴。且上周随后三个交易日(3月20-22日)K线组合,又是一个较为标准的“黄昏之星”,同样充满阶段金价技术见顶意蕴。而美元强势,进一步增加了金价阶段或中期见顶的关联风险。这些信息会令纯技术派感到不安,看似充斥着矛盾的信息让他们不敢轻易下手操作。若按照以往的操作逻辑去尝试,可能刚好形成反向操作,进而多少会显得不知所措。这是投资者缺乏对基本面客观(不被带节奏)认识所造成的必然结果。

我们由于对经济与市场逻辑的理解正确,使得三月金市的最终定格完全符合我们分析预期。此前两周,综合经济基本面、商品市场表现、对冲基金在外汇与黄金市场中的资金流向及分布特征,我们分析判断:不管美元表现如何,三月国际金价收盘至少会定格在2200美元上方,甚至再创历史新高也不足为奇,故不断建议逢低做多。2158美元下方做多,2165美元下方做多,2170美元继续建议做多……

逻辑框架不难理解:

欧美高通胀韧性,潜在经济下滑与衰退预期,复杂的地缘政治危机,皆令黄金焕发熠熠生辉的避险魅力。而去美元背景下的央行黄金增储需求,进一步为黄金市场锦上添花。

此外,欧美通胀强势韧性会不断冲击市场有关美联储会很快推开降息时间窗的预期,会促使华尔街投行们不断调整推迟美联储降息时点。该基本面信息有利于巩固美元强势。

故综合思考,基本面似乎即利好黄金,也利好美元,这就让投资者很难办了,不知如何下手操作。近月,不少华尔街顶级投行不断为市场灌输美联储将在“明天”降息的观点,令那些盲目崇拜华尔街光环的投资者更加不知所措。高盛几乎是贴着美联储议息时间表,不断就近预期降息,又不断修正预期。其对美联储降息的时点从三月调整修正至五月,又从五月调整修正至六月。毫无疑问,六月降息预期又将被调整修正。

周三美联储理事沃勒表示,尽管加息的理由非常遥远,但美联储可能需要比预期更长时间地维持当前利率目标。前美国财长萨默斯也批评美联储不合时宜地传达出降息冲动,可能令市场产生误解。

1 三月市场小结与分析

三月国际现货金价以2043.9美元开盘,最高上试2236.04美元,最低下探2037.8美元,截止周五欧洲初盘报收2233.59美元,上涨189.82美元,涨幅9.29%,月K线呈巨幅突破近两年宏观旗形整理的光头光脚长阳线。

三月美元指数以104.07点开盘,最高上试104.72点,最低下探102.31点,截止周五欧洲初盘报收104.61点,上涨520点,涨幅0.51%,月K线呈先抑后扬、震荡趋强的小阳线。

三月Wellxin国际贵金指数以4411.47点开盘,最高上试4929.13点,最低下探4368.77点,报收4785.87点,上涨381.02点,涨幅8.65%,月K线震荡上行长阳线。

由于周五(月末、周末最后一个交易日)欧美市场因耶稣受难日全面休市,故本周K线、三月K线实际上已提前定格了。此外,三月银价上涨了10.19%,NYMEX原油价格上涨6.14%,CRB商品指数上涨5.53%。

诚如我们三月八日在周评中的分析,在类似“狼来了”寓言版地喊了三次“牛来了”之后,第四次“牛来了”一定成真,金价宏观旗形突破必将是成为有效突破。定格月K线时,金价进一步放大涨幅,光头光脚长阳突破,创2020年8月以来三年多最大月度涨幅:

就金价宏观旗形突破后的理论目标位置观察,中期目标首先在旗面上沿看又一个旗面高度的空间。图中不难看出,旗面高度刚好是图示161.8%(1692.75美元)、200.0%(2092.40美元)黄金切线位之间的高度,400美元整。故理论上,金价还有巨大上涨空间。

另外一种旗形突破的理论推导方法,即在旗面下沿向上看一个“旗杆”的高度。旗面下沿理论位置为1692.75美元,旗杆高度为2092.4-1160.11约932美元。那么中期理论位置将超过2600美元了……!

就关联的贵金指数月K线观察,如果(大概率)金价延续中期牛市,贵金指数摆脱近两年颓势格局,迎来一轮中期上行的概率不小。然当前首先需要克服20月均线在近一年来的强反压。

此外,近两年贵金指数月KD指标相较于K线形态,有一个非常明显的“底背离”技术形态,三月K线收盘后进一步得到了确认。意味着中期贵金指数上涨概率较大,并佐证了黄金市场应延续强势,甚至商品市场也会延续强势,进而使得欧美通胀将具强势韧性。

对比观察三月美元指数与金价K线形态,三月金价9.29%的巨大涨幅,出现在美元强势收阳的关联背景下,这令2020年7月金价10.93%的长阳都黯然失色,因当月美元有4.01%的长阴助攻金价长阳。如此思忖,三月金价的长阳巨幅突破,更显黄金强势内蕴。

当然,就美国经济、金融形势与周期,结合外汇市场资金流向观察,笔者认为中期美元会突破20月均线反压并延续强势。这或使得金价中期上行的牛蹄多少显得踉跄趔趄。

此外,由于三月人民币汇率有略过0.7%的贬值,使得人民币金价相较于国际金价走势更强:

三月上海AUTD金价巨幅上涨了10.07%,刚好是国际金价涨幅叠加人民币贬值幅度。上海期金主力合约上涨了10.27%。

本周国际现货金价以2165.59美元开盘,最高上试2236.04美元,最低下探2163.30美元,截止周五亚洲午盘时分报收2233.59美元,上涨68.6美元,涨幅3.17%,周K线光头光脚长阳再创历史新高,一扫上周“射击之星”疑似技术见顶阴霾。

本周美元指数以104.41点开盘,最高上试104.72点,最低下探103.99点,截止周五亚洲午盘时分报收104.61点,上涨200点,涨幅0.19%,周K线呈窄幅震荡小阳线。

本周Wellxin国际贵金指数以4673.71点开盘,最高上试4801.57点,最低下探4633.34点,截止周五亚洲午盘时分报收4785.87点,上涨111.37点,涨幅2.38%,周K线呈震荡回升中阳线。

最近两周,在美元指数收阳的背景下,金价两阳再创历史新高,彰显阶段金价相较于美元强势的关联强势。说明除了来自于美元汇率市场的估值因素影响金价以外,还有更大利好支撑金价,这些更大利好信息是什么呢?应是时间不确定,但结果必然的经济下滑(或衰退)、金融动荡、通胀强势韧性(或上行),由此强化了市场对黄金先知先觉的避险需求。

就关联的贵金指数、美元指数周K线观察,贵金指数仍受制于120周、250周均线共振反压,美元指数周期上行趋势有可能加速,皆意味着黄金即便延续牛市,也未必一帆风顺,投资者不可盲目亢奋追涨,应在金价回调或回荡中思考逢低买进机会。

关于黄金市场的基本趋势量化分析,笔者曾在2022年12月2日的月评中,在投资者对黄金宏观牛市呈现出强烈怀疑心理时进行过深度分析,我们亦在2022年11月初准确、及时地抓住了金价再启牛蹄前的做多大机会:

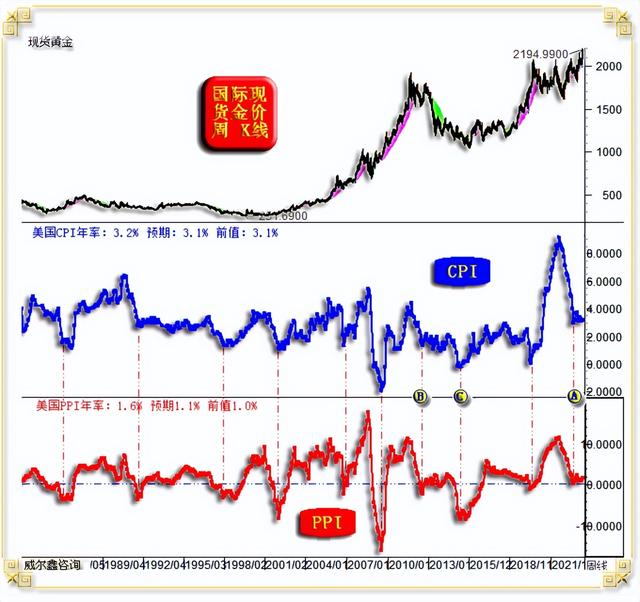

小图四为笔者设计的金价相对于其基本面的偏离量化指标。除了黄金宏观熊市,在黄金宏观牛市或震荡市道中,金价相对于基本面的偏离量化幅度指标触及“常态地线”,皆构成战略做多机会,图中A、C、D、E位置皆如此。在E位置初,认为黄金牛市结束的声音很多,E位置附近的偏离量化指标确实也有些相似于2012年末进入大熊市前的B位置,但双顶K线形态亦相似。但E位置指标在常态地线支撑位置不断钝化,而非像B位置一样一气呵成破位,意味着金价在2022年四季度渐渐失去了宏观下行的动力。当时,笔者还通过类比1985年3月的实际现货金价与理论现货金价关系进行了同样有力的论证,认为E位置后的2022年四季度面临做多黄金的极佳战略性机会。

此外,C、D位置金价K线形态,相对于基本面偏离量化指标的“底背离”,诠释了D位置乃战略做多黄金的大好机会。笔者当时及时发文:看好黄金市场的20大理由。多角度论证了在D位置战略性做多黄金的机会极佳。

小图1之金价宏观技术形态,笔者时隔几个月,或一两年分析一次。当前金价正精确考验宏观轨道线L3的技术压力。由于缺乏更多作用力共振,该宏观阻力对金价的影响可能有限,最多或类似其在2011年对金价的影响。

在前面图表分析中,笔者曾分析过以2015年12月金价1046.20美元大底为参考基准“切点”的黄金分割妙处,161.8%、200.0%黄金分割切线位刚好构成近两年金价高位宏观强势旗形整理的旗面。观小图1中,笔者定义的1046.20-1375.10美元黄金牛市源生浪,该浪向上等比高度的位置P3,与2倍高度位置P4之间,同样大致对应着前面分析的“旗面”上下沿,可视为对前面旗形突破后理论目标分析推导的技术共振论证。

就金价宏观形态趋势观察,K3被有效突破之后,就要关注上方等比宽度位置的K4理论阻力;此外,L3与H2之间的剪刀差阻力可能令金价出现大幅震荡,尤其需要警惕来自H2线的宏观阻力。

关于黄金宏观技术形态趋势,同样在小图1中,有一只盛财的“金碗”,笔者亦曾在2022年左右多次分析过,并类比分析其相似于1995-2005年的金碗,此后黄金牛市将延续多年。希望有慧眼的投资者能勇于端起这只金碗:

目前回顾,可谓相当准确。观2005年A位置后,剔除美国CPI年率影响后的黄金牛市可谓气势如虹。然至今剔除美国CPI年率影响后的金价,都远低于2011年高点。若未来数年,剔除CPI年率后的黄金市场牛市类似A位置后表现凌厉,那么笔者在2022年末有关金价3000美元的畅想都显得太低调了!

尽管目前黄金市场表现强劲,但全球黄金ETF却显得有些“无动于衷”:

最近两周,全球最大的金银ETF虽未进一步减少持仓,但增仓动能依然不足。伴随金银牛市的延续,以欧美金银ETF为主的金银现货需求会持续无动于衷吗?回顾2018-2020年金价从1160-2074.87美元的大牛市,全球最大的黄金ETF-SPDR在前1/4段牛市中同样表现冷淡。此后转向增持,令金价上行趋势加速。我想全球最大的黄金ETF-SPDR面对迭创历史新高的黄金牛市,不会一直无动于衷。

2 经济韧性、房市股市泡沫、商品市场转强-令欧美通胀极难下降

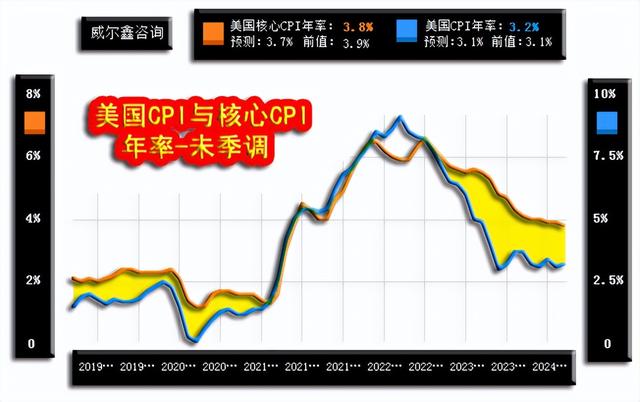

二月美国CPI、核心CPI年率皆超预期,也即美国通胀强势韧性超市场预期:

二月美国CPI年率为3.2%,高于一月的3.1%。剔除食品与能源后的二月核心CPI年率为3.8%,高于预期的3.7%,大致持平于一月的3.9%。

数据信息看点为,美国CPI年率在40年相对高位区,核心CPI在40年“绝对”高位区维持强势韧性,彰显美国降通胀任务之艰巨。此外,美国核心CPI年率与CPI年率的差值巨大,同样是通胀难以继续下降的信号。剔除食品与能源的核心CPI年率,大致可理解为剔除了商品市场影响因子的通胀数据,更客观反应了劳动力成本、房屋租赁等因素对应的价格强势韧性。

CPI、PPI分项数据同样显示美国通胀极难继续下降:

中周期观察,美国CPI、PPI年率总体趋势一致,PPI年率周期性见底了,当大体对应CPI年率周期性见底。在此轮美国物价回落趋势中,PPI年率在触及2020年二季度近年低位后,有极强周期见底迹象。观1985年至今的美国PPI、CPI年率运行关系,若PPI年率见底,基本意味着CPI年率也见底了。

BC区间,PPI年率在零位上下横向盘整约两年后,再度下降,并引领CPI年率下降。但这种情况很难在本轮经济周期中出现,BC区间的油价、商品市场巨幅暴跌,油价从108美元附近巨幅下跌至26美元附近。当前商品市场没有类似B位置附近的巨大泡沫。

就美国劳动力成本与CPI年率关系来看,同样意味着美国通胀极难在不经历经济下滑或衰退的前提下继续下行:

就美国生产与服务业时薪年率与CPI年率关系观察,CPI年率总体围绕时薪年率波动。当时薪年率充满强势韧性,没有下行逻辑时,本已大幅向下偏离时薪年率的CPI年率就极难进一步下降,应该向时薪年率的“引力”方向回升。当前美国生产与服务业时薪年率为4.57%,位于40年“绝对高位”区,与美国核心CPI年率的形态,极为相似!

在PPI年率、商品市场、劳动力成本市场强力支撑美国CPI年率的前提下,美国总体的流动性趋势也在进一步巩固,甚至助长通胀强势:

货币端,观美国M2货币存量,最新数据为20.9089万亿美元,虽未见回升趋势信号,但底部信号明显。对应的M2年化增速为-1.56%,紧缩程度减轻,但未见轰油门迹象。

财政端,美国政府早已通过持续加大负债,大肆注入流动性。最新美国国债市值为32.0107万亿美元,相较于2022年9月的28.4328万亿美元中期底部,巨幅增加了约3.6万亿美元,超25万亿人民币,可谓极强的注水力度。最新美债市值年化增速为10.29%,位于近十年正常经济阶段的高位区。

中长期后市不难想象,美国M2货币增量趋势性向上只是时间问题,届时将使得整个美国中期流动性“实质”宽松进一步强化。

在投资者紧盯美元何时降息,也即关注美国新一轮宽松周期何时开启时,美国实质性的宽松已经开始了,始于财政端。也正是因为美国实质性的宽松已经开始了,故美元降息时点推后可能超市场预期。

3 美国商品房市场高烧-即放大金融泡沫,亦为通胀调控掣肘

在美国新一轮流动性悄然注入过程中,美股与美国商品房市场结束中期调整,进入新一轮泡沫周期中:

3月26日数据显示,美国20座大城市一月份房价年率为6.6%,远高于前月数据6.1%,中周期上行趋势清晰。进一步观季调后的全美房价指数:

一月全美季调后房价指数为315.363,再创历史新高,相较于去年12月环比上涨0.35%。

观2006/2007年前的美国地产大牛市周期,该指数在2007年2月见顶184.598点前的两年,涨幅为29.69%。1991-2007年约15年中的累积涨幅为144.29%,平均复合年化涨幅为5.74%。

2012年全美房价指数见底136.534点后,至2024年一月的315.363点,在约12年时间里累积上涨130.978%,平均复合年化涨幅为7.86%,房价年化涨幅足足高出上一轮地产大周期两个百分点,泡沫更加明显。而在2022年6月房价指数见顶304.755点前的两年中,涨幅高达40.158%,远超2007年2月房价见顶184.598点前的两年涨幅。

如何思考当前的美国地产状况呢?无疑系统风险巨大,且是美国通胀强势的重要根源。再观美国70年CPI读数:

近两年CPI读数上行斜率与上世纪70年代美国大通胀周期相似。能免去类似图中黄色背景位置所示的经济衰退吗?!

4 商品市场强势当对应欧美通胀韧性

在前面段落,笔者论述过商品市场强势,将构成欧美通胀韧性。具体市场信号观察,3月CRB商品指数(涵盖20多个商品类别)涨幅5.53%,最高及收盘点位皆创2022年9月以来的一年半新高;以能源为主要权重的3月标普高盛商品指数涨幅高达4.4%,3月NYMEX原油期货价格涨幅高达6.14%……。故3月欧美通胀存在来自于商品端的极强反弹压力或强势韧性。

就市场资金信号观察,商品市场强势存在中周期延续可能,也即欧美通胀强势韧性(甚至转势上行)可能中周期延续,必将进一步冲击市场对欧美降息的预期。预计高盛将很快调整修正有关美联储在6月降息的观点。

上周对冲基金在NYMEX原油期货市场中的净多持仓亦劲增43969手,很大的单增增持力度,创去年9月中旬之后最大单周增持量。

上周周对冲基金在COMEX期银市场中的净多增加11457手,增持力度同样不小,且连续三周大幅增持。

但上周商品市场资金流向中最具看点的是COMEX期铜,对冲基金在COMEX期铜市场中的净多增加26498手,创下了2016年11月以来最大单周增持量:

观2016年11月(A位置)之后铜价表现,中周期大幅上涨:对比当前B位置铜价趋势形态,对冲基金铜市资金流动与分布特征,皆非常相似。

需要指出的是,铜价在A位置后的中期上行过程中,涵盖20多个品类的CRB商品指数上涨趋势不明显,仅体现大致横向震荡趋强。对应NYMEX原油价格上涨趋势也较明显,涨幅40-50%。也即A点之后的商品市场实际上存在一定分化,并非全面走强,但没有熊市品种。期间美国CPI年率回升趋势很明显!

故从来自商品市场的信息观察,欧美中周期通胀充满强势韧性,甚至转而上行的可能性极大。如此这般,必然令美联储推迟美元降息时间窗,进而冲击市场有关欧美央行较早降息的预期。无论商品市场强势,还是欧美央行推迟降息,逻辑上都利好美元。上周对冲基金在美元市场中的资金流向,也强烈地印证着笔者的分析判断:

上周对冲基金在六大外汇期货市场中的美元净持仓巨幅增加,以至于让笔者担心数据处理错误而重新校核了一次。基金在六大外汇期货市场中的美元净持仓净增近80亿美元,由净多37.0357亿美元大幅增加至净多114.6875亿美元,一举掀翻2023年10-11月的资金顶部(对应美元指数107点上下),净多持仓创下2022年9月下旬以来新高,比当时美元指数对应于114.78点时的净多持仓还要高。基金继续体现出先于美元指数K线形态的大幅果敢做多激情,后期美元应延续看涨趋势。若美元趋势看涨,黄金牛市不会一帆风顺。

5 美国经济隐忧与泡沫风险

当美国经济强势韧性常见“数据艺术”助攻时,就应该关注其经济金融对应的系统性风险了。有关美国经济数据的艺术性,在非农就业数据报告中体现得最明显:

2月美国非农就业人数增加27.5万人,远好于经济学家们预期的20万人。但1月非农就业数据却由35.3万人大幅下修至22.9万人,经济学家们原本预期1月非农就业数据为19万人。

最近两年,美国劳工部经常“令美国非农就业数据远超经济学家们预期”,进而寄希望与稳经济,振金融。当公布下期数据时,再下修上期数据。

图表不难看出,近两年美国实际非农就业数据“初值”(红色线条),低于经济学家们预期值(蓝色线条)的时候极少。甚至在包括2022年5月6日当期数据之后连续14个月数据,经济学家们都低估了美国非农就业数据,这在美国70年非农就业数据史上,一次也没出现过。

正常情况下的美国实际非农数据与预期非农数据的关系应该如此:

实际数据总体围绕经济学家们预期数据波动,此前数十年历史数据中没有出现过经济学家们连续五期低估或连续五期高估的情况,故最近两年美国非农就业数据可以说假得离谱。认为美国非农就业数据好得“失真”的经济学家不少。

不仅美国非农就业数据“艺术特征”明显,美国产能利用率数据同样如此:

小图3,美国产能利用率周期见顶迹象清晰。与非农就业数据一样,通常报高当期数据的同时,而下修上期数据。美国2月产能利用率为78.2545%,创下了2021年7月以来的两年半新低。而1月数据由78.5281%下修至78.2611%。

对比小图3(产能利用率)与小图5(失业率)大周期信息,大体呈反向波动关系。这意味着大周期产能利用率见顶后下行,将对应美国失业率回升。而美国失业率周期性回升又将对应什么呢?:

对应美国企业破产趋势加剧。当前美国企业破产趋势已领先失业率进入周期上行通道,失业率的周期性回升,必将进一步恶化美国企业破产趋势,进而对应美国经济下滑或衰退,对应欧美金融危机。

前面笔者论证过当前美国房地产市场极具泡沫风险,谨慎参与。实际上,美股、美国地产泡沫皆非常明显:

最新美国标普500席勒市盈率已超过35倍,处于140年绝对顶部区,仅略低于2021年末与2022年初,低于2000年科网股泡沫估值阶段。

就巴菲特有关美股系统性风险与机会的量化观察,美股同样极具泡沫风险:

从二月收盘后的美股市值与美国2023年GDP比值观察,该比值为165.7%,已超过了2000年最高比值162.5%,处于明显的系统性泡沫区。

综合观察思考,美国商品房市场、美股处于明显泡沫区,欧美经济前景存下滑或衰退隐忧。若欧美经济中轻度衰退,对应中等级别的金融危机,可能难以影响通胀强势。就像2002下半年至2003年的情况,美国经济衰退、金融危机与通胀上行趋势并存。这种基本面对黄金市场而言,牛市节奏会显得更流畅。即便欧美经济遭遇更严重经济金融危机,在金融系统未出现流动性枯竭信号前,基本面依然利好黄金市场。

当前投资者不宜太过死板地理解美国利率走向,不要以为降息对应的流动性宽松趋势能在经济、金融领域带来立竿见影式的效果。很多时候,美国降息周期与经济衰退、金融动荡相伴。若此,流动性宽松趋势与市场避险需求皆会利好黄金。