近三年美股的牛市中,涌现了一批涨幅表现强劲的科技股,除了广为人知的互联网及芯片板块,不容忽视的还有新能源板块。

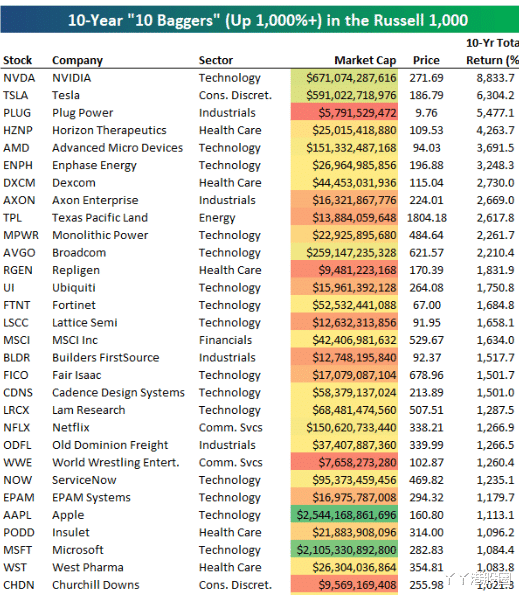

其中,新能源板块中最具代表性,莫过于做微型逆变器的公司Enphase energy(ENPH.N)。它成为与特斯拉、英伟达并肩的十倍股之一,而除了ENPH,同类公司中还有solaredge、sunrun等一系列牛股。

在特斯拉带领美国汽车行业步入新能源时代之际,美股的其余新能源公司,则致力于满足用户在家用端利用可再生能源发电的需求,以实现完全的绿色循环。

我们都知道中国的光伏产业,在制造水平上早已是世界第一,但美国本土的企业,也找到了自己在新能源制造产业链上合适的位置,ENPH和SEDG以家庭为单元,用更小的设备将光伏发电的直流电高效率、安全地转为交流电。而相对于中国同类公司,它们还占有非常大的市场。

在这个时间点,我们目睹了这些公司都跌到了3年低位,而且伴随着股价暴跌的,还有在最新季度全数滑坡的收入增长。

在美股2023小牛市之际,难得还有表现这么拉胯的板块,这些公司历史上的成长如此辉煌,现在到了该贪婪的时刻了吗?

一、二季度暴雷?

从涨幅看,美股光伏逆变器板块在2023年内表现很差。

原因一方面是是业绩增速大幅下调,高估值无法消化。

逆变器公司基本都在二季度发生了业绩暴雷,从过去两年的高速增长状态衰减到了零增长甚至倒退,以ENPH为例,其业绩在过去多个季度的持续增长之后,居然发生了环比下滑。

更加可怕的是,公司预期三季度业绩进一步下滑,只有5.5-6亿美元收入了。

其他的公司情况也类似,SEDG虽然没有环比下滑,但增速也越来越缓。

国内的做逆变器出口的公司如昱能科技、禾迈等表现也都差不多,都是在二季度暴雷。本质上是欧美地区对逆变器的需求发生了变化。

参照大部分公司在业绩会议上的说法,其下滑根源来自于欧美地区的销售额,尤其是美国地区的下滑。随着加息推进,一方面原来人们用以投入建设住宅独立太阳能系统的意愿下行。另一方面,虽然公共电价仍然高企,但是加州太阳能新政,也就是NEM3.0的推动,降低了户用光伏的投资回报率,简而言之,就是通过政策降低了电价剪刀差,公用电力价格被平抑,光伏发电上网获益减少,此举让太阳能投资的盈亏时间从目前的6年提高到了9年左右。跟中国的退补有相似性。

同时,这些公司的产品销售都依赖于经销商,由于过去在高增长时期,积累了较多的库存,随着形势改变,经销商选择来减少进货来维护库存成本,这也导致了收入如此剧烈的调整,ENPH管理层指出,库存的清理大概在三季度末才能完成,但此后的业绩是否能重新开启新的成长,这还是没有乐观的预期。

今年经济下行,业务不好的股票也不少,美股又不是只有光伏逆变器板块业绩下跌。

问题是,在年初,大家仍对这些新兴产业寄予厚望,认为他们可以从2020-2022年平均40%+的收入CAGR水平上可持续,而大家都维持了很高的估值,如去年所示,ENPH最高峰时的估值达到了140倍+PE,而PS达到了20倍,作为制造业,不是技术壁垒特别强的产品,当初看到这个涨势,这个股价,正常人都很难理解这个估值。

所以业绩这种程度的倒退,这个股价回调幅度,一点都不令人惊讶。美股今年不少收入增长10%的公司,其PE也还是30倍呢。

而同属新能源板块的其他公司,如做光伏组件的第一新能源first solar、做绿电运营的新纪元能源,业绩增速没出太大问题,但也受到了逆变器板块估值大调的影响,跟随下跌,今年以来也是跑输指数的。

当然,若以历史涨幅来看,调整后的美股新能源板块仍然在5年期表现优异,是领跑美股多年后的歇息。

唯一需要思考的,就是未来,难得这些大牛股终于到了可以理解的估值范围内,未来一旦恢复过去这样的高增速,是不是现在就值得进场了呢?

二、不一样的逻辑

回到这些公司当初的成长逻辑和给高估值的原因上,还是以ENPH为例子。

首先从整个微型逆变器的使用场景上看,其主要用于家庭单位的独立能源循环系统建设,这在国内的需求没那么大,关键在于美国的居住结构多是独栋式,所以催化了此类需求。而微型逆变器中的微,也正是服务于此。

基于绿色能源利用和释放这一逻辑,以家庭为单元,提供的想象空间很多,包括类似于特斯拉的软硬件结合模式:卖设备同时,未来基于App的粘性和服务收费,有持续性市场。

打造基于美国几千万房屋单元的能源管理一体化设备方案,还是一种新的saas,这故事说得挺好听。在电价高企,户用光伏经济性高,设备安装高增长时期,ENPH的高估值故事确实有那么些令人着迷。

但仔细看看就能发现给给高估值的成长逻辑,其实也站不住脚,公司已经曾经指出,公司的住宅逆变器市场需求自2021年爆发达到高基数后,未来维持增长的速度不高。预期户用光伏业务CAGR会逐步平稳化。

未来的增量靠什么?不是核心业务的自然成长,而是要在未来的几年内,家庭储能和充电器等业务快速爆发,而且这个爆发量也挺吓人,2021年预估,2022-2024年3年内,非特斯拉的户用充电桩成长至跟户用光伏一样大的市场,等同于再造一个公司,这现实吗?

投资者看到的高成长成绩基于微逆,而公司认为未来要靠新业务,并且2年内大幅爆发才能撑住高增速,这已经是逻辑更换了,户储和充电器说起来合理,但是否能开拓市场,都未被验证呢,只能说当初市场过热,看到收入高增速什么都忘了。

这也不难推出为什么在中国统治光伏领域的同时,美股板块能跑出来这么些公司,这是因地制宜的需求,户用光伏微逆、户储、家用充电器,确实需要本土化的理解,根据美国居住结构做优化设计。

但这也引申出全球化的问题,特斯拉作为美股最成功的新能源公司,其初期估值也高,但最终公司有能力实现全球化,天花板很高,而这些公司在强势的中国制造面前,抓住了因地制宜的需求,却也使得当下产品很难复制延拓到海外地区。考虑到这个元素,给估值的时候,收入的天花板不要给得那么高,即乐观估值要不那么高。

在成长逻辑唯一没错的是,基于美国市场,独立房屋接近1亿栋,欧洲居住结构不太一样,但也有不少量。这数亿栋房屋成为独立能源管理单元,每年一个单元从中获取多少收益,这么想可持续赚钱的空间确实不少,但最终渗透率有多大这个是耐人寻味了。

另一个问题是,政策波动性,如同光伏组件电池,中国公司历史上成长性也很足,但总不乏大回调,大过山车行情,很多时候都来自于政策补贴调整,政府部门要实现产业的健康化。

这确实造成了一定的周期性,这也使得国内光伏公司即使出业绩,出增速,也不敢给过高估值了,这个道理,美股投资者还得多理解。

基于中国光伏产业周期性的波动历史,这种行业最理想的买点就是在业绩低迷且估值相对业绩还不高时,这对于目前的美股光伏逆变器板块也适用,别忘了前面说的,美股业绩增速10%,也只给30倍PE的公司也不少。目前来看,这个行业不算便宜。

三、结语

光伏产业的成长大家都看得见,未来将成为一种高效清洁低成本的供能方式,是毫无疑问的成长性行业。大家都想参与。

美国的逆变器公司刚好还能在这个产业链中分一杯羹,跟随光伏产业发展,而且业务小,基数小,所以呈现的成长增速高,便成为了美股新的明星成长板块。

叠加了美股的资金充足优势、美国投资者的本土估值溢价,综上造成了这些公司乐观状态下估值很高,给出了不输芯片的估值。

随着业务倒退,大跌不可避免。人们仔细一看也才发现,原来成长并不持续,收入结构中的问题也很明显,只是涨的时候,看到收入同比大增,全忘了。

但不能否认的是,因地制宜的需求下,尽管没有制造业优势,没有全球化空间,但能有自己的一番天地,美国也有如家得宝、pool这样的因地制宜性牛股。

而且作为对比,国内的逆变器公司估值实际上高于美股这几家公司,还在10倍PS左右,基于种种逻辑,美股光伏板块在未来仍然不容忽视。把欧美1亿栋以上的独立房屋视作为独立能源控制单元,并从中服务获利,这确实是一种未来。

比较理想化的抄底情景是,户用光伏在补贴调整后的下滑趋势后稳住,随后继续开始新的向上渗透,而光是依靠这个核心业务,不考虑想象性的未被验证的户储等业务,也能形成合理化估值。就好像对待国内的光伏组件和电池公司一样,在低估值的低业绩时期,才是胜率更高的出击时间。