观点小结

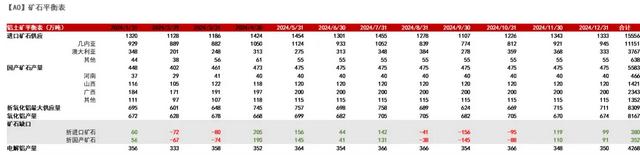

从长期供应的角度来看,铝土矿的供应处于较为宽松的状态,各主要生产国储量丰富,可供开采年限较长;但从短期视角来看,2024年全年的铝土矿平衡处于紧平衡态势,且受几内亚预计影响预计8-10月会存在一定的矿石供应缺口。目前矿石供应对于氧化铝的影响集中在以下两点:1、进口矿石使用比例的提升将会整体性的提高我国氧化铝的成本中枢;2、矿石供应的紧缺使得氧化铝的利润定价机制在短期内失效,高利润难以刺激出新的氧化铝产能。数据来源:SMM、 紫金天风期货研究所

铝土矿基本情况

铝土矿全球格局

从总量储量的角度来说,作为地表中最为丰富的元素之一,铝元素的总体储量是极为丰富的。目前主要铝土矿生产国储量以及产量对比来看,即便未来无新铝土矿资源勘探出来,铝土矿开采也可维持较长的时间。其中巴西、几内亚、澳大利亚等主要矿石出口国矿山静态开采年限分别为84、76和63年。同时需要注意到的是,中国铝土矿可开采年限较短。从分布的角度来说,全球范围内的铝土矿储量是较为集中的。目前全球范围内的铝土矿资源主要集中于澳大利亚(22%)以及几内亚(27%)等几个主要国家,同时作为全球氧化铝最为庞大的地区,中国地区氧化铝储量仅占全球铝土矿总产量的4%左右,铝土矿自给率严重不足。

数据来源:SMM、 紫金天风期货研究所

铝土矿中国格局

根据国土资源部2022发布的数据来看,我国铝土矿主要分布于山西(34%)、河南(17.9%)、贵州(18.3%)以及广西(20.2%)等地,从开采情况来看已利用的占总量的27%,可规划的占总量的56%,可露天开采的矿山占总量的34%。从企业的角度来看,我国铝土矿资源分布亦较为集中。在众多企业中,中铝拥有最多的铝土矿储量(6.68亿吨),国电投其次(1.2亿吨),其余企业储量均在0.8-1亿吨之间。我国铝企存在矿石储量不足的问题,有着大量的矿石进口需求。

数据来源:国土资源部、 紫金天风期货研究所

中国铝土矿市场运行情况

国产矿石:逐步枯竭

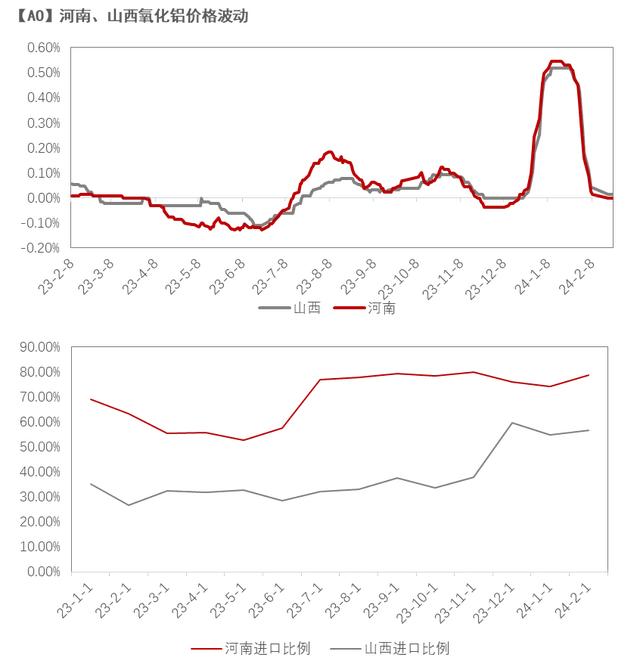

从长期趋势来看,自2018年年中以来,我国的铝土矿石供应出现了趋势性的下降。分区域来看,山西、河南作为我国氧化铝产能集中地区以及最为重要的两个矿石产区,两地的矿石供应出现极为明显的下滑。同时受制于矿石资源的枯竭,在可预见的未来,两地的铝土矿时供应难以恢复至以往的水平。伴随着本地矿石供应下滑的是两地进口矿石使用比例的增加。河南、山西两地的进口矿石比例分别在2023年6月以及2023年12月出现显著性的上涨,其背后非别是河南6月份矿山的复垦检查以及山西地区11月开始的安全检查。

数据来源:SMM,紫金天风期货研究所

进口矿石:注意季节性波动

分国别来看,目前几内亚目前是我国最大进口矿石来源地方,2023年,我国共从几内亚进口矿石约为9913万吨,占总量的约70%,第二来源地为澳大利亚,其进口量占到了总量的约25%。几内亚矿石的进口量存在一定的季节性波动。几内亚地处热带,当地气候干湿分明,降水量大且集中。同时受限于当地较差的基础设施建设,雨季来临时会对当地的铝土矿发运产生显著的影响,从季节图来看,每年8-10月是整个几内亚矿石发运的低谷期(氧化铝生产受限),同时也是云南电解铝满产的时段(氧化铝需求最大)。同时我们认为2024年及远期进口矿石的比例较2023年将会有较2023年增加约15%,而增量主要来源于几内亚矿区,因此几内亚雨季对于矿石供应的扰动将会有所增强,而从目前的情况(进口矿石占比不断攀升)来看,这种扰动的加强将会成为一个趋势性的过程。

数据来源:百川、SMM、紫金天风期货研究所

矿石供应整体处于紧平衡

国产矿石方面,我们预计全国矿石供应将较2023年降低约15%。其中河南、山西两地的矿石产量将会较2023年减少约870万吨,广西、贵州两地将较2023年持平。进口矿石方面,我们预计进口矿石供应整体将会增加10%。其中几内亚地区供应预计将会增加约15%,澳大利亚地区将增加约70万吨。总体而言,全年将会处于偏紧平衡的态势(过剩1.7%),但在个别月份(云南复产、几内亚雨季)矿石供应将会处于短缺的态势。

铝土矿供应对氧化铝运行的影响

铝土矿石市场对氧化铝的影响

我们认为目前铝土矿市场将对氧化铝市场产生以下两点影响:1.长期成本的上涨。从成本差异的角度来,矿石的使用成本将在很大程度上决定氧化铝成本运行中枢,而进口矿石使用成本远远高于国产矿石的成本,进口矿石使用比例的提高将会在很大程度上推高氧化铝的运行成本;2.定价机制的扭曲。由于氧化铝产能过剩较为严重,在矿石供应充足时,氧化铝价格呈现出明显的利润定价,而矿石的约束会使得大量厂商被迫停产,高额利润难以刺激出新的供给增量。数据来源:SMM、紫金天风期货研究所

铝土矿石供应结构转变带来长期成本抬升

2023年氧化铝成本中铝土矿整体呈现出逐步上涨的态势。国产矿石方面,南方矿石产区价格整体表现较为稳定,而北方地区矿石价格在年中河南三门峡矿区受到复垦限产后,河南地区矿石价格快速上扬并带动山西地区矿石流通收紧。进口矿石方面,进口矿石价格主要影响因素为“汇率+海外矿石发运”,矿石市场虽在6月经历了印尼禁矿事件,但国内厂商准备较为充分,整体影响较小。目前为止几内亚仍是我国最大的矿石进口来源国,几内亚的雨季带来的矿石发运问题,将成为未来市场关注的重点问题。2024年我们认为各地矿石成本仍然将有一定程度的抬升。国产矿石方面,我们认为进入2024年以后,国产矿石仍将面临着矿石资源枯竭以及环保政策加码的情况。对于山西、河南等高温产线(使用国产矿)较多的地区,我们预计当地的用矿成本将会出现较大幅度的抬升。进口矿石方面,由于海外的矿石资源整体较为富余,但随着我国进口需求的增加,我们认为2024年的进口矿石价格将有小幅度的抬升。用矿成本方面,2024年各地用矿成本仍将延续着2023年分化的格局,山西、河南等地受运费影响,当地的进口矿石使用成本仍将如2023年一样处于高位。

数据来源:SMM,紫金天风研究所

几内亚矿石使用成本居高不下

我们在2023年年报中提到过,矿石的使用成本是氧化铝成本中枢的决定性因素,在右上角的测算中我们可以看见,河南、山西两地使用几内亚矿石的产能的成本是所有运行产能中最高的,进口矿石使用比例的提高会在很大程度上抬升当地氧化铝的成本中枢,并推升氧化铝价格; 我们可以看到在2023年6-7月河南三门峡矿山停产导致当地进口矿石使用比例提升后,河南地区氧化铝价格出现了明显的上涨(上涨幅度高于同属于北方地区的山西),而在12月山西地区矿山停产后,由于受到影响的产能幅度更大,整个北方地区的氧化铝价格出现了更加明显的上涨;后续山西、河南两地矿山的复产与否将会直接决定国内氧化铝的成本与价格中枢。

数据来源:SMM、同花顺, 紫金天风期货研究所

矿石供应充足时的定价逻辑:利润

氧化铝的供给侧较电解铝有两个明显的不同:1、氧化铝生产设施本身的启停成本较低,生产具有极强的灵活性;2、氧化铝本身的产能是较为过剩的,当氧化铝本身的利润足够高时是有足够的潜在产能可以释放的。这两个特点使得利润定价成为成本之外第二重要的定价逻辑。反应到氧化铝的供给上,我们可以发现两点:1、氧化铝本身的运行产能是有极大弹性的,氧化铝生产的现金利润对氧化铝本身的供应是有明显的刺激作用;2、收到利润边际的限制,氧化铝供需处于一个产能明显过剩,但实际产量大致平衡的状态。在矿石供应充足,在“氧化铝产能明显过剩+较低的启停成本”前提条件依然成立的情况下,利润定价的逻辑将会得以延续。

矿石供应硬约束下的利润定价失效

而目前氧化铝价格快速上涨的背后则是矿石供应限制下的氧化铝市场利润定价的失效,自2023年6月以来,在河南、山西两次的矿山整顿后,两地大量矿山持续处于停产状态加之2024年1-2季度新增矿石较少,这使得氧化铝闲置产能难以在高利润的刺激下复产;后市氧化铝市场变化的关键在于,在云南电解铝复产在即的情况下氧化铝市场能否回归利润定价。短期来看,在国产矿石难以复产、进口矿石增量较小的情况,氧化铝供应增量较少,市场仍将处于利润定价失效的态势,而将目光放置中长期,随着进口矿石补给的增多,氧化铝市场有一定回归利润定价的可能,氧化铝价格亦将回落至3300-3400元/吨的区间。

数据来源:ALD,紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。