本周观点

本周锌价盘整的原因来自于偏弱的宏观环境,加工费下滑斜率放缓和降息预期下调抑制有色金属上行动能。尽管部分前期因环保问题停产的矿山陆续复产,进口比值也开启上行,国内整体矿供应有所增加,但矿冶的供需矛盾在短期内或难有缓解。当前大型炼厂具备较强韧性,锌矿供应仍存一定缺口,在低加工费的助力下,沪锌向下的空间相对有限。往后看,下半年的主要交易逻辑或切换至宏观的变化和制造业复苏成色的验证。下半年专项债发行进度加快,对于终端厂商而言,铁塔、特高压和交运等订单或迎来改善,终端订单情况有边际转好的预期。前期内外反套仓位可适当逢高止盈,同步关注跨期正套机会。月度平衡

根据当前终端的情况,我们小幅上调了6月总消费,预计6月小幅去库1.5万吨。

观点小结

核心观点:震荡偏弱 本周沪锌维持震荡盘整。主要驱动来自于前期涨幅过大及当前偏鹰的宏观预期。目前产业端补买情绪良好,往后看,宏观逻辑和需求的边际改善或为下半年的主要驱动。

冶炼利润:偏多 周度国产TC环比下滑至2500元/金属吨;周度进口TC下滑至15美元/干吨。平均冶炼利润环比下降至-1000元/吨以下。

现货升贴水:偏多 上海对07合约贴水25元/吨;广东对07合约升水5元/吨;天津对07合约贴水5元/吨。

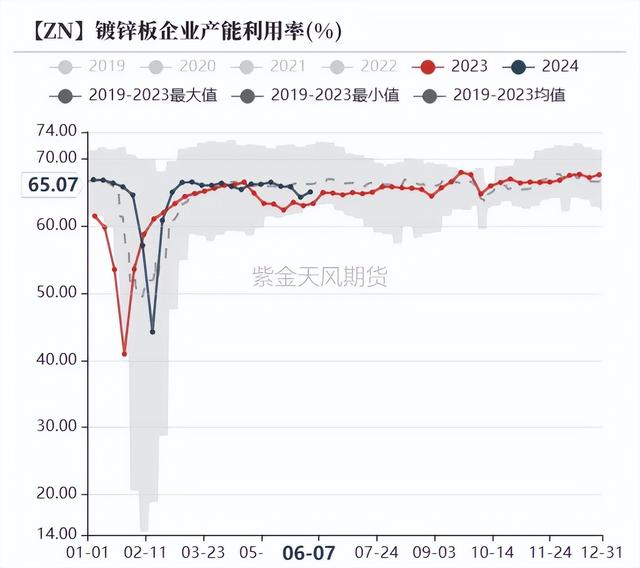

镀锌开工率:偏多 周度镀锌板开工率同比上涨1.88%至67.38%。

合金开工率:偏空 度压铸锌合金开工录得61.71%,较上周下跌1%。

国内库存:偏多 原三地库存降低0.24万吨,七地库存降低0.35万吨。

LME升贴水:偏空 LME锌0-3贴水收敛至55.67美元/吨。

进口利润:偏空 进口比值上行,LME锌锭较沪锌现货亏损560元/吨,LME锌锭较沪锌2406期货亏损530元/吨。

LME库存:偏多 周度LME锌库存环比去库1450吨。

主要矿企新闻

【Volcan发布2024财年第一季度报告】Volcan发布2024财年第一季度报告,报告显示其2024年第一季度锌精矿金属产量为5.03万吨,产量降低是由于Rumichaca尾矿许可证影响,导致Yauli部门下的SanCristobal、Carahuacra和Ticlio三座矿山于3月19日停产,于4月21日重新开始地下开采。【从三方面部署有色金属行业节能降碳】赤峰日报:巴林左旗红岭铅锌矿改扩建为“富矿精开”添动能——赤峰山金红岭有色矿业有限责任公司红岭铅锌矿165万吨/年采选改扩建工程施工现场,大型机械有序作业。据了解,该项目总投资5.1亿元,累计完成投资2亿元,建成投产后,预计年可实现营收5.9亿元左右。【秘鲁:4月铜产量同比下降8.2% 黄金、白银、铁、锡和钼产量增长】据外电6月13日消息,秘鲁能源与矿业部公布,秘鲁4月铜产量为203,905吨,同比下降8.2%。该部报告称,今年1月至4月,秘鲁铜产量总计845,044吨,同比小幅增长0.4%。海内外皆小幅去库

下游接货情绪良好 国内外小幅去库

截至本周四,原三地库存去库0.24万吨,七地库存去库0.35万吨,六月份去库1.34万吨,主要原因为锌价回调后,下游接货情绪良好。截至本周三, LME锌交割库存报25.79万吨,较上周同期减少1450吨。海内外皆小幅去库。锌矿港存量继续下降,上周五连云港库存1.3万吨附近,防城港库存降至2.5万吨,全国主要锌矿港存5.3万吨,周降1.2万吨。

数据来源:SMM、风云系统、紫金天风期货研究所

内外锌价回调 现货贴水转升

内外锌价回调 月差走扩

上周沪锌主力合约开于23780元/吨,周内高点23990元/吨,低点23400元/吨,收于23520元/吨,周跌幅2.77%;伦锌开于2781美元/吨,收于2827.5元/吨,周涨幅1.98%。结构上看,内盘由c走b,外盘保持c结构,内盘远月月差走扩,外盘贴水有所缓解;LME锌0-3贴水收敛至-55.67美元/吨。

数据来源:Wind、SMM、风云系统、紫金天风期货研究所

现货贴水转升 市场交投改善

节后第一周,现货市场普遍刚需补库。锌价走弱后, 现货市场交投氛围改善,但下游板块即将进入传统淡季,订单未见明显放量,重点关注后续淡季不淡的演绎。上海市场周内现货流通增多,持货商调降升水积极出货,下游逢低刚需点价,但采购仍偏谨慎。

数据来源:Wind、SMM、风云系统、紫金天风期货研究所

6月产量微增 进口流入有限

锌锭价格回调 外矿盈利打开

本周国产锌精矿加工费延续下调,全国市场TC运行区间在2000-2700元/金属吨,全国加权均价2440元/金属吨,较上周四下降60元/金属吨。考虑1号锌锭均价和二八分成后,炼厂实际加工费为4190元/金属吨。本周锌精矿进口加工费运行于5-25美元/干吨之间,均价15美元/干吨,较上周持平。因外盘回调幅度更大,本周锌精矿进口盈利上升明显,尽管矿端进口窗口打开,但远期进口货源仍未见明显改善。主要原因为海外矿资源紧缺,短时间难见增量。

数据来源:SMM、风云系统、紫金天风期货研究所

矿冶利润持续倒挂

2024年第23周国内精炼锌产能开工率为80.58%,较第22周提升0.98%。供应短缺的问题持续向冶炼端施加压力,目前进口矿有限,国产矿竞争激烈,加工费尚未完全企稳。进口比值回升明显,进口窗口有打开倾向,6月下旬港口陆续有船到港,但矿源到货量有限,矿冶矛盾或难以明显缓解。炼厂6月排产计划同比调降,且前期停产炼厂恢复时间尚不明确,7月仍有炼厂新增检修,总体锌锭供应量或将环比下降 。

数据来源:SMM、风云系统、紫金天风期货研究所

6月进口或相对有限

海外矿山的年内的订单多已签完,全年锌精矿进口缺口已经固定,目前海外矿山多为品位、回收率下降、资源枯竭等原因导致减停产,预计后期进口补充有限。

数据来源:SMM、风云系统、紫金天风期货研究所

初端需求未见明显改善

镀锌:表需环比走弱,交投略显冷清

本周样本镀锌板产能开工率为67.38%,较上周上升1.88%。样本镀锌带企业产能开工率为58.67%,较上一周下跌0.1%。样本镀锌管本周产能开工率52.48%,较上一周下滑0.51%。周内镀锌板市场价格下跌,受高温多雨天气影响,传统用钢需求淡季来临,实际需求有限,投机操作相对较少,下游多按需采购,表需环比走弱,去库明显放缓,累库压力有所增大,市场出货困难,交投氛围略显冷清,低位成交较为集中,商家操作较少,整体成交表现不佳。

数据来源:SMM、风云系统、紫金天风期货研究所

锌合金:成交表现尚可 ,下游逢低采购

本周锌合金周产量约29456吨,较上周减少 98 吨,周开工率约61.71%,较上周下滑1%。压铸锌合金厂家下游订单表现较差,开工有所下降,合金厂家整体供应量有所减少。从交易情况来看,周内成交表现尚可,下游逢低采购为主。

据来源:SMM、风云系统、紫金天风期货研究所

氧化锌:开工率维持震荡,场内交投冷清

氧化锌企业生产积极性仍维持在偏弱水平,下游基于成本压力,企业生产预期偏低,场内交投冷清。本周氧化锌市场价格走弱后未提供市场订单过多的动力,氧化锌出厂价格稳定运行,下游接货刚需为主,整体变化不大。

数据来源:SMM、风云系统、紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。