核心观点

从国外产地情况来看,2024/25年全球玉米总供应预计同比减少,美国乌克兰阿根廷新作产量预计同比下降。从上半年数据来看,巴西已经成为我国玉米头号进口来源国。目前来看,巴西未来天气变化依旧是重要变量,在主产区未来干旱少雨的情况下,占据主要产量的二茬玉米灌浆和收获可能受到影响。另外,仍需密切关注巴西农业方面的税收政策的变化。美国玉米目前对我国出口量处于历史较低水平,但目前进口成本相较巴西更具优势。后续重点关注美玉米主产区天气变化对新作产情的影响。

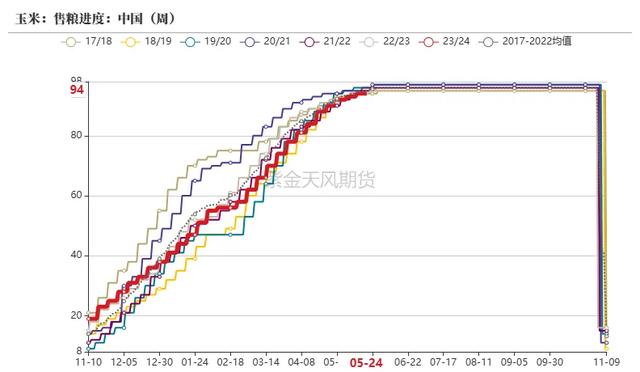

从国内供需关系来看,截止6月中旬,全国总体售粮进度约为94%,东北地区约为95%,华北地区约为91%。东北基层粮源见底,贸易商成为供应主体,5月中上旬挺价出货,5月底价格松动促进走货。华北5月初售粮压力明显减弱,中上旬价格快速上升后趋稳,月底贸易商腾仓等待收新麦,价格略低。深加工方面稳中向好,加工利润、开机率、玉米消耗量同比均呈现较高水平,目前是支撑玉米价格的重要因素之一。饲料消费仍旧维持必要刚需,能繁母猪去化持续进行,生猪养殖利润有所好转。下半年重点关注养殖端利润的改善情况和能繁母猪存栏变化,或能在养殖端对玉米有所支撑。

整体来看,上半年进口玉米拍卖暂缓,国家政策性收储力度加大,定向稻谷拍卖推迟等,市场情绪经历了由弱转强的过程。现阶段售粮进度接近尾声,供应压力阶段性减少,玉米即将进入“青黄不接” 阶段;另外,需求端生猪下半年随着养殖利润的改善,存栏的增加和二育的入场也有可能提振玉米需求。综上,我们预计下半年玉米价格仍旧有上行预期,需重点关注饲用端生猪需求变化情况、深加工利润变化情况和国内外产区天气变化情况,另外国内相关政策拍卖以及进口政策变化也应密切关注。总体来看,预计下半年玉米09合约仍有上行预期,操作上建议逢低做多为主。

风险提示:政策不及预期,养殖端利润改善不及预期,需求不及预期,地缘政治风险等。

上半年行情回顾

今年上半年,玉米期价走势可分为四个阶段:

第一阶段(1月2日-1月22日):玉米价格震荡下行,合约价格最高2449元/吨,最低2317元/吨,主力合约价格跌至年内低点。一方面春节临近农民有变现需求,前期惜售挺价效果不佳,年前认卖心理较强;另一方面需求预期仍悲观,渠道贸易商收购意愿偏低,消化供应的力量较弱。政策方面,中储粮增储的数量及价格对整个市场购粮情绪的带动有限,托市不托价,在春节前对行情影响有限。

第二阶段(1月23日-2月26日):玉米价格震荡上行,合约价格最高2479元/吨,距前低振幅最高达162元/吨。一月底到二月底期间,玉米价格筑底反弹。受春节影响,春节前玉米购销暂停,节前二月上旬受雨雪天气影响,主产区玉米购销逐步停滞,价格维持稳定,南方销区企业库存去化为主,假期期间玉米价格暂无调整。春节后,玉米价格逐步上涨。一方面雨雪天气影响农户卖粮以及物流运输,玉米供应紧张;另一方面政策性储备消息提振市场信心,加之进口玉米拍卖取消,贸易商也逐步进场收购,带动玉米价格上涨。

第三阶段(2月27日-4月30日):玉米价格震荡回落,区间低点为2370元/吨。进入三月,随着气温的升高,东北地趴粮售粮积极性提升,同时华北农户售粮意愿仍旧较强,玉米市场再迎供应压力;与此同时下游生猪去化持续进行,饲用仅维持必要需求,对玉米价格支撑有限。4月东北售粮压力进入尾声,但华北持续上量,供应充裕,需求提振不强,现货价格偏弱调整。故整体三月四月呈现震荡下行趋势。

第四阶段(5月1日-今):5月以来国内粮源加速转移,基层售粮压力得到释放,加之整体市场情绪及信心有所改善,玉米市场完成筑底,开始震荡上行。主力合约09最高触及2504元/吨,创近半年来新高。

国外产地情况

全球谷物市场情况:玉米产量增加 供给仍旧充足

2022/23年度,世界谷物总产量达到32.25亿吨,较上年增长2.92%。其中全球玉米产量11.55亿吨,较上年增长5.87%,占世界谷物总产量的35.81%,整体呈现上升趋势;小麦、稻谷产量分别为7.88亿吨、5.01亿吨;占比分别为24.43%和15.53%,且增幅较为缓慢。根据美国农业部6月份供需报告显示,旧作方面,世界玉米种植面积较上月预估不变,玉米产量较上月预估增加1万吨,按照年度来看,2023/2034年度世界玉米种植面积和产量较上年度依然是双增,世界玉米产量将达到12.28亿吨,依然为历年新高。新作方面,预估2024/2025年玉米产量为12.20亿吨,总供应量达到17.19亿吨,仍旧处于历年高位,世界玉米供应预计仍旧充足。

数据来源:USDA、我的钢铁、紫金天风期货研究所

USDA:美玉米6月供需报告

6月11日,USDA公布6月供需平衡报告,旧作和新作方面6月种植面积、产量、单产、进出口等主要指标均无变化。新作方面,产量较去年减少1223万吨,由于期初库存较大,整体供应仍旧同比去年增加457万吨。出口调增127万吨,饲用需求调增127万吨。总体来看,6月美农报告整体偏空。在产量保持较高预期的情况下出口并无上调,库销比依旧保持在较高的水平,表明供应压力消化依旧存在压力,盘面或持续承压。下半年需密切关注主产区天气变化情况和美玉米出口情况。

数据来源:USDA、紫金天风期货研究所

美国:美玉米出口情况

截止6月中旬,美玉米出口量总量3937.8万吨,同比去年3178.5万吨增加759.3万吨;未交割销售量1189.04万吨,同比去年655.33万吨增加533.71万吨。总体销售进度为93.88%,高于去年同期29.74个百分点,总体销售进度较去年同期略快。

数据来源:紫金天风期货研究所

美国:美玉米出口我国情况

截止6月中旬,2024年美国对中国(大陆地区)装船玉米累计104.15万吨,同比减少194.65万吨。截止6月中旬,累计对中国销售量274.1万吨,总体处于历年出口低位。由于巴西玉米的丰产以及较高的性价比,我国进口玉米逐渐转向巴西,美玉米进口量明显减少。

数据来源:紫金天风期货研究所

美国:美玉米基金净持仓情况

截止6月中旬,美玉米多头持仓20.41万手,同比去年增加4.07万手;空头持仓41.68万手,同比去年增加20.89万手。净多持仓为-21.96万手,同比去年减少17.51万手。纵观2024年上半年,美玉米基金净持仓呈现先下降后震荡上行的走势,净多持仓量处于近三年低位,相应美玉米期货价格也呈现先下行后企稳回升的趋势。

数据来源:紫金天风期货研究所

USDA:巴西玉米6月供需报告

据USDA最新预估,6月巴西新旧作玉米指标相较于5月均无变化,新作相较于旧作产量预计增加500万吨,出口预计减少100万吨,饲用消费预计增加100万吨。总体来看,最新的USDA报告将巴西2023/2024年度玉米产量预期维持1.22亿吨不变,市场预期为1.2095亿吨。出口预期也维持在5000万吨不变。这也预示了巴西依旧凭借成本优势保持较高的出口预期,产量也维持在较高水平,整体供应条件依旧比较宽松。新作方面仍旧预期增产500万吨,表明目前中部地区的干旱和南方地区的洪涝灾害并没有对新作产量造成很大影响,新作预计仍旧丰产。下半年仍需密切关注巴西玉米主产区异常天气对作物收获以及发运的影响。

数据来源:USDA、紫金天风期货研究所

巴西:巴西玉米主产区高温干旱情况或将持续

纵观2024年上半年,巴西玉米主产区气温距平值偏高,平均降水量和月度累计降水量处于历史偏低水平;NOAA预计,巴西玉米主产州未来6-10日气温仍旧偏高,降水条件或将有所改善。目前巴西正值一茬玉米和二茬玉米的收获阶段,需密切关注天气变化对巴西一茬玉米和二茬玉米收获造成的影响。另外,六月巴西玉米将开始大量出口,需密切关注天气对出口装运造成的影响。

数据来源:路透、NOAA、紫金天风期货研究所

巴西:一茬玉米二茬玉米收获推进

截至6月中旬,2023-2024作物年度巴西一茬玉米平均收获进度为81.6%,同比偏慢;二茬玉米平均收获进度为3.7%,同比偏快。按GO、PI、TO、SP、MG、MA、MS、MT和PR等州播种总面积加权的全国平均水平来看,巴西一茬玉米灌浆阶段占到了1.1%,成熟部分占到了17.3%,收获部分占到了81.6%。二茬玉米开花部分占到了3.5%,灌浆阶段占到了42.6%,成熟部分占到了50.0%,收获部分占到了3.7% 。

数据来源:CONAB、紫金天风期货研究所

巴西:上半年玉米出口同比预计减少

截止6月中旬,据巴西Anec最新预估,巴西玉米2024年1-5月累计出口487.18万吨,相比去年1-5月出口824.42万吨,减少337.99万吨,降幅40.9%。据USDA最新预估,预计2024全年巴西玉米出口将达到5200万吨左右,同比去年出口5400万吨,减少200万吨,降幅3.7%,但出口量依旧处于历史较高水平。(USDA6月报告出口数据)6月份开始,巴西新季玉米逐渐收获后新的出口窗口期打开,预计下半年或将大量到港,届时供应压力会进一步增加。

数据来源:ANEC、Cargonave、路透、紫金天风期货研究所

进口成本:美湾玉米进口略有优势

截至6月中旬,下半年我国配额内进口巴西玉米7月船期到港成本在2148元/吨左右,美湾玉米6月船期到港成本2085元/吨左右,7月船期到港成本2066元/吨左右;美西玉米6月船期到港成本2128元/吨左右,7月船期到港成本2122元/吨左右;蛇口港散粮成交价为2460元/吨,美湾玉米当前略有优势。

数据来源:我的钢铁、紫金天风期货研究所

乌克兰:新作产量出口量同比下降

6月,据USDA最新预估,乌克兰玉米旧作产量、出口等与5月相比维持不变。新作方面,乌克兰玉米产量相较5月预估上升70万吨至2770万吨,出口相较5月提升50万吨至2450万吨。2024/25年度乌克兰玉米收获面积为390万公顷,创下近年来新低。乌克兰谷物协会(UGA)12日表示,乌克兰今年的玉米产量和出口预计将下降,因为播种季节的极端高温天气导致单产下降。UGA预计2024/25年度乌克兰玉米产量将降至2550万吨,低于上年的2960万吨;出口量将从2600万吨降至2050万吨,低于USDA预测的2450万吨。后续仍需密切关注乌克兰玉米主产区天气变化和俄乌冲突对乌克兰玉米种植的影响。

数据来源:USDA、路透、我的钢铁、紫金天风期货研究所

阿根廷:新作产量出口量同比下降

6月,据USDA最新预估,阿根廷玉米旧作和新作产量、出口量、结转库存等未做调整。整体上看新作产量预计同比调减了200万吨至5100万吨,相应出口量也调减了200万吨。纵观2024年上半年,厄尔尼诺天气给阿根廷玉米主产区带来较为充足的降水,其玉米产量将有较为乐观的预期;但阿根廷国内4月底月主要玉米产地遭遇叶蝉虫害侵袭,这种叶蝉虫携带引发玉米矮化病的细菌。作物感染后,将不能抽穗结实,产量严重下降。阿根廷罗萨里奥谷物交易所4月将阿根廷今年的玉米产量预期进一步下调650万吨至5050万吨,低于USDA预计的5100万吨。后续仍需密切关注当地病虫害的影响以及天气对玉米产量的扰动。

数据来源:USDA、我的钢铁、紫金天风期货研究所

国内供需情况

天气情况:上半年天气条件整体较好

1月,全国平均气温为-4.4℃,较常年同期偏高1℃,其中内蒙古西部、东北地区中部和南部、华北西部等地偏高1-4℃。全国平均降水量为15.4毫米,较常年同期偏多1.9毫米,偏多14.1%。受2023年12月及2024年1月上中旬多雪的影响,内蒙古中东部和东北部、东北地区北部等地部分地区积雪深度有20-50厘米,对玉米上量造成不利影响。2月,全国平均气温为-2.3℃,较常年同期偏低0.5℃;新疆北部和东部、内蒙古中部和西部、华北西南部、黄淮西部等地偏低1-4℃。1月31日至2月7日、2月18日至25日,我国中东部先后出现两次大范围低温寒潮雨雪冰冻天气过程,对主产区玉米的物流运输造成不利影响,短暂影响了玉米的供给。3-5月,整体气象条件较好,东北产区以及华北地区玉米旧作加速出清,整体玉米流通较为顺畅。预计6月,东北农区气温略偏高,降水正常,东部地区土壤过湿状况将得以改善,有利于春玉米、大豆等春播作物生长。华北、黄淮大部气温偏高、降水偏少,利于冬小麦成熟收晒;但温高雨少将导致土壤缺墒加重、旱象露头或发展,不利于适时夏种及夏播作物苗期生长。

数据来源:中央气象台、紫金天风期货研究所

供应:旧作销售进入尾声

经调研走访统计,东北产区旧作玉米产量预估1.3亿吨,增产900万吨左右;黄淮地区新季玉米产量7700万吨,增产1000万吨左右;西北西南地区增产500万吨左右。总体产量增加。售粮进度来看,截止6月中旬,全国整体玉米销售进度约为94%,与去年同期持平;东北地区玉米销售进度95%,与去年同期相比略快1%;华北地区玉米销售进度91%,与去年同期相比略慢2%。整体玉米旧作销售进入尾声,市场粮权已经转移至贸易商及下游需求端,后续玉米即将迎来 “青黄不接”阶段,价格重心或仍有上移动力。

数据来源:农业农村部、紫金天风期货研究所

进口:巴西成为最大进口来源国

海关总署发布数据显示,中国4月玉米进口量为118万吨,同比增加17.6%,环比进一步减少;1-4月玉米进口量共计908万吨,同比增加6.5%。其中,1-4月从巴西进口玉米573.6万吨,占比63.2%;乌克兰进口212万吨,占比23.3%;美国进口99万吨,占比11%。其中,乌克兰取代巴西成为当月最大玉米供应国,当月从乌克兰进口约58.4万吨玉米,占到当月进口总量的49.5%。此外,4月份从巴西进口45.2万吨玉米,从美国进口玉米11.4万吨玉米。整体来看,巴西依旧凭借其产量和成本优势,成为上半年我国玉米进口最大的来源国。

数据来源:海关总署、紫金天风期货研究所

港口库存:北港库存震荡上行

截止6月中旬,截至6月7日北方四港玉米库存共计347.3万吨,周环比减少9.7万吨,同比去年增加47.09%。纵观上半年,随着东北产区气温回升,加之旧作玉米丰产,售粮进度持续推进,玉米集港量也渐渐升高,北港库存呈现逐渐增加的趋势。但进入五月份,港口玉米价格以稳为主。产地价格坚挺,集港成本较高,往港口发运持续倒挂,贸易商发货积极性不高,因此晨间到港量维持低位,到港车辆日均在100台不到,目前港口收购主体不多,且港口贸易商近期以出货为主,提价收购意愿不强,收购价格基本稳定。

数据来源:紫金天风期货研究所

港口库存:广东港玉米库存同比增加

截止6月中旬,广东港内外贸玉米库存共计102万吨,较2023年同期63.7万吨,增加38.3万吨,增幅60.12%。其中,广东港内贸玉米库存共计69.6万吨,较2023年同期24.4万吨,增加45.2万吨,增幅185.2%;外贸库存32.5万吨,较2023年同期39.3万吨,减少6.8万吨,降幅17.3%。

数据来源:紫金天风期货研究所

饲用需求:生猪:能繁持续去化 养殖利润有所改善

根据农业农村部数据,能繁母猪产能在2023年末至今呈现持续去化趋势。根据农业农村部最新数据显示,截止6月中旬,能繁母猪存栏3990万头,同比去年12月4140万头,减少3.62%。截止6月中旬,自繁自养养殖利润预期为332.6元/头,外购仔猪养殖利润为362.2元/头。纵观第上半年,一月,猪价先跌后涨,一月中下旬价格涨幅扩大,叠加饲料原料下跌,养殖成本压力减小使之自繁自养及外购仔猪养殖均有不同程度亏损减少;二月猪价先跌后涨,假期上旬价格维持高位,月均价小幅上涨。饲料原料玉米及豆粕价格呈下滑趋势,利好于养殖场成本,使自繁自养亏损减少,加之前期仔猪补栏成本下滑,外购仔猪利润扭亏为盈。三月至四月,猪价振荡趋稳运行,需求端难有明显好转。五月至今,市场情绪坚挺,仔猪及商品猪行情向好,二次育肥入场增加,市场成交良好,养户对后市预期好转,母猪行情稳中走强。展望下半年,需密切关注集团场月度出栏计划情况、市场情绪变化、二次育肥市场动态以及阶段性突发情况,猪价或仍有上行动能。

数据来源:我的钢铁、紫金天风期货研究所

饲用需求:禽类: 肉鸡养殖利润不佳 蛋鸡养殖利润较好

禽类市场来看,截止6月中旬,毛鸡养殖利润-2.76元/只,同比去年-1.2元/只,下降1.56元/只;父母代种鸡养殖利润0.15元/只,同比去年-0.21元/只,增长0.36元/只;蛋鸡养殖利润为28.39元/只,同比去年21.83元/只,增加6.56元/只。1月,一方面山东的社会鸡和整体鸡源处于减量状态,另一方面经销端见冻品触底,存在补货和备年货情况,供需双方利好,毛鸡得以小幅上行;2月上半月,毛鸡价格持续稳定,春节前鸡苗价格持续高位,且各企业排苗计划紧张,鸡苗价格居高不下;2月下旬至今,毛鸡价格连续下滑,鸡苗价格高报低走,市场成交欠佳,养殖利润快速回落。蛋鸡方面,1月终端需求较为低迷,市场交投偏淡,货源流通速度一般。2月春节假期过后,各环节库存压力稍大,叠加终端储备货源尚未消耗,市场需求跟进不足,蛋价承压走弱。3-4月份,受制于供应面压力明显,需求面无明显利好提振,加之受湿热天气影响,贸易商多维持按需采购,积极清库为主,蛋价弱势延续。5月至今,多环节迎来阶段性补货,市场需求有所抬升。月中受期货盘面强势带动,蛋价走强。

数据来源:我的钢铁、紫金天风期货研究所

饲料企业库存:库存天数仍处低位

纵观整个上半年,饲料企业玉米库存天数呈现先小幅上升后震荡回落,然后企稳小幅回升的走势。截止6月中旬,样本饲料企业玉米平均库存31.52天,相比2023年同期增加18.64%,但仍旧处于历史低位。新年过后,由于生猪养殖利润仍旧不佳,饲料企业多维持刚需采购;另外能繁母猪存栏持续去化,整体上对玉米的需求量也有所下降。当前,新麦采购增加,内贸玉米需求平淡,用量减少,理论可用时长被动累加,加之巴西乌克兰进口玉米预期量仍旧不小,饲料企业建库意愿仍旧不高。

数据来源:我的农产品、紫金天风期货研究所

工业需求:玉米淀粉企业加工利润地区分化

纵观上半年,玉米淀粉企业加工利润呈现先升高后震荡下行的走势,且地区差异较为明显。截止六月中旬,吉林玉米淀粉深加工利润为-75元/吨,同比下降41元/吨,山东玉米淀粉深加工利润为-55元/吨,同比上涨87元/吨;黑龙江玉米淀粉深加工利润为-165元/吨,同比下降33元/吨。河北玉米淀粉深加工利润为60元/吨,同比上涨141元/吨。由于新年前夕玉米集中上量,价格持续下行,深加工成本较低,加工利润一度达到历年最高水平,年后玉米价格止跌企稳,利润出现小幅回落,但依旧处于盈利水平。4月份至今,随着产区售粮进度持续推进,东北地区玉米价格率先止跌企稳,深加工利润开始由正转负,而华北地区玉米依旧保持小幅上量状态,价格相较于东北依旧有性价比,故加工利润区域分化。后续重点关注三季度淀粉以及副产品价格和成本端玉米价格变化情况。

数据来源:紫金天风期货研究所

工业需求:深加工企业开工率维持相对高位

整个上半年,深加工企业玉米加工量维持高位。截止6月中旬,119家深加工企业玉米加工总量为128.8万吨,同比去年109.9万吨,增加18.9万吨。样本企业淀粉开机率同样处于较高水平。截止6月中旬,66家企业淀粉开机率为62.38%,同比去年提升9.79%。受益于新粮上市以来玉米价格的持续走低,加工利润改善,深加工企业开机率直到年前一直处于较高水平,相应的加工量也处于较高位置;年后玉米价格企稳,成本有所上升,加之年后雨雪天气,下游淀粉走货不畅,开机率有所回落,相应加工量也有所下降。3-4月,随着旧作玉米持续上量,价格呈现震荡下行趋势,深加工企业在利润较好的情况下开机率、加工量不断提高。4月末至今,随着基层玉米基本销售殆尽,价格企稳回升,深加工利润转弱下企业开机率消耗量呈现震荡下行走势。但整体今年上半年的开机率和加工量情况处于近几年高位。

数据来源:紫金天风期货研究所

工业需求:深加工企业消费量同比上升

截止6月中旬,上半年全国主要126家玉米深加工企业共消费玉米3047.86万吨,较去年同期2732.45万吨,增长315.41万吨。其中玉米淀粉加工企业共消耗1584.29万吨,较去年同期1380.7万吨,增加203.59万吨;氨基酸企业消耗玉米489.45万吨,较去年同期450.73万吨,增加38.72万吨;酒精企业消耗974.12万吨,较去年同期900.82万吨,增加73.3万吨。

数据来源:紫金天风期货研究所

工业需求:深加工企业玉米库存同比处于高位

截止6月中旬,上半年深加工企业玉米库存呈现先上升后下降,然后再度上升至高位的走势。截止6月中旬,96家主要玉米深加工厂家玉米库存总量519.2万吨,同比去年增加39.70%。1月到新年前,随着玉米上量不断增加,玉米价格也呈现弱势状态,深加工企业积极建库,为年前备货做准备,加之加工利润好转,故库存持续上升;年后,受天气影响,2月中旬至2月底,华北地区玉米上量减少,深加工企业消耗库存为主,故库存呈现下降趋势。3-4月,随着旧作玉米持续上量,玉米价格震荡下行,深加工企业持续收购。5月至今,随着旧作玉米售粮基本结束,供应阶段性收紧,深加工企业门前到货量维持低位,库存水平呈现下行走势。华北产区小麦上市,影响玉米购销,整体库存水平有所下降。

数据来源:我的钢铁、紫金天风期货研究所

淀粉需求:玉米淀粉及副产品价格情况

纵观2024年上半年,玉米淀粉及相关副产品价格震荡运行,价格重心略有下移。截止6月中旬,玉米淀粉出厂价为3170元/吨,同比去年下降220元/吨;玉米蛋白粉出厂价为4440元/吨,同比去年下降660元/吨;玉米胚芽粕出厂价为1280元/吨,同比去年下降1000元/吨;玉米麸皮出厂价为700元/吨,同比去年下降1120元/吨。整体来看,1月份玉米副产品月初开始受备货及厂家销售策略影响价格开始小幅上涨,在中下旬需求表现疲软叠加市场买货积极性下降,价格表现平缓,成交暗降为主。2月下旬至3月,受豆粕价格的影响叠加订单量多,价格高位上行,主要以玉米蛋白粉涨幅最为明显。4月至今,副产品价格呈现稳中小幅回落的走势,4月上半月价格平淡,月中下旬饲企刚需备货,企业签单有所转好;5月至今因豆粕行情偏弱影响叠加市场基本在上半月补库后,价格涨至一定高位下游跟单情绪不高,价格震荡下行。

数据来源:紫金天风期货研究所

淀粉需求:玉米淀粉下游开机率先降后升

上半年来看,玉米淀粉下游开机率呈现先下降后上升企稳的走势。截止6月中旬,F55果葡糖浆开机率50.28%,同比去年下降6.05个百分点;麦芽糖浆开工率为50.34,同比去年上升7.91个百分点,瓦楞纸开工61.37%,同比去年下降5.67个百分点;箱板纸开工63%,同比去年下降3.48个百分点。1月,淀粉糖下游春节备货,企业走货较好,开工增加;2月,春节期间企业停机限产较多,整体开工下滑;进入3月份,春节后市场开工陆续恢复,整体开工率均有增加;4-5月份,淀粉糖下游食品、饮料、啤酒等均处于消费淡季,企业走货不畅,部分厂家限产检修来缓解销货压力,淀粉糖整体开工偏弱运行。预计下半年随着夏季的到来,食品饮料需求的提升或能刺激淀粉下游需求的改善。

数据来源:紫金天风期货研究所

基差情况:玉米现货价格及基差走势

纵观上半年,玉米现货价呈现先下降后趋稳回升的走势。截至6月中旬, 玉米现货平均价报2407元/吨,相较去年同期2740元/吨,下降333元/吨。玉米基差报-22,与去年同期相比下降139点。纵观上半年,现货价格随着玉米供应量的变化而变化,五月之前,旧作玉米持续上量,供应压力下价格震荡走低,相应基差也呈现震荡下行走势。5月以来,随着售粮进度持续推进,供应压力阶段性减弱,玉米现货价格止跌企稳,基差也开始震荡上行。展望下半年,随着旧作玉米销售结束,玉米卖压暂缓,玉米将进入青黄不接的阶段,现货价格和基差均有走强的预期,具体节奏需密切关注国内外产区天气的变化以及国内小麦等替代品的影响等。

数据来源:紫金天风期货研究所

价差情况:玉米价差近弱远强

纵观上半年,玉米期货价差结构为2407贴水2409,2409升水2501。总体来看,9月为新旧玉米青黄不接时期,旧作消耗基本结束,新作尚无大规模收割上市,市场处于供应压力较小的时期,且需求也处于由清淡转向旺盛的转折时期,故9月合约价格较7月和1月更为坚挺。且新季玉米种植意愿的改变不会很大,随着国家千亿斤粮食计划等政策出台,新季玉米产量预计仍有增产的预期,且1月份是传统卖粮高峰期,价格承压下降,故2407贴水2409,2409合约升水2501合约。因为9月玉米处于传统青黄不接阶段,供应压力减轻,而1月处于新作玉米供应压力高峰,故91价差或有走扩预期。

数据来源:紫金天风期货研究所

替代品情况:玉麦价差先扩后缩 已达可替代区间

纵观上半年,玉麦价差先上升后下降。截至6月中旬,小麦市场均价2452元/吨,玉米市场均价2410元/吨,小麦玉米价差42元/吨,相较去年同期价差20元上涨了22元/吨。一月小麦市场价格频繁震荡调整,市场购销活跃。粮商售粮心态不一,部分持粮待涨;部分看空后市积极抛售库存。春节过后,粉企节前库存消耗较多,节后收购积极性提升,不断提价促收。中储粮小麦市场竞拍成交火热,提振市场看涨情绪,市场价格强势上涨;二月底至今,小麦价格震荡下行,市场粮源流通充裕,市场量增价跌,随着5月底6月初小麦逐渐收获,陈麦价格震荡下行接轨新麦。新麦价格低开,饲料替代优势显现,部分饲料企业开收新麦,市场观望情绪浓厚。截至2024年6月中旬,我国4月进口小麦193万吨,同比增加约15.5%;1-4月小麦进口量总计为618.4万吨,同比增加约3%。

数据来源:紫金天风期货研究所

平衡表

平衡表情况

总体来看,旧作方面,2023/24年国内玉米产量较上年增加成为事实,产量增幅约为2300万吨左右。进口方面,得益于巴西玉米强劲的出口以及美国玉米丰产和目前到港成本较低的缘故,估计进口量将达到2300万吨左右,故整体供应量维持在2.86亿吨左右。新作方面,据调研预估整体种植面积较去年相比变化不大,单产略微增加,故产量预估同比增加500万吨左右;进口方面,由于政策端保护国内种粮积极性以及限制玉米粉进口,预估玉米进口量同比下降300万吨左右。需求方面,旧作端,国内淀粉及下游消费继续恢复,带动深加工需求继续增长,故预计工业需求将达到7400万吨;饲用方面,能繁母猪存栏持续去化,禽类养殖利润不佳,预计全年饲用需求会有所下降,故预计饲用需求维持在1.8亿吨左右。新作端,预计随着生猪去化持续,猪价或能止跌企稳,下半年生猪存栏增加和二育或能带动玉米饲用需求的提升,故饲用端调增200万吨左右;深加工利润、加工量处于较高水平,故调增200万吨左右。整体新作方面供应仍显宽松,但同比去年有所收敛。

数据来源:紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。