观点小结

核心观点:震荡 本周豆粕盘面跌跌不休,有几方面的原因。一方面是RS洪灾的影响褪去,阿根廷大豆恢复出口,南美缺豆的担忧消散。而美豆当前播种顺利,干旱指数远低于去年同期,天气炒作至少到现在未见迹象。另一方面是进口大豆到港庞大,油厂豆粕持续累库,在盘面下跌以前,现货价格就接连下跌。我们认为M09下跌空间有限,短期内横盘整理。虽然饲料产量同比下滑,但是豆粕用量减少的幅度在放缓,此外,生猪压栏惜售等因素有望给豆粕需求提供一定支撑。此外,阿根廷大豆优良率连续下滑,美玉米播种结束,关注美豆最终播种面积的落地和国内杂粕替代性价比。

现货基差:中性 6.3华东现货基差09-150元/吨,周度走强30元/吨。本周盘面、现货下跌,现货基差有企稳态势。

美国大豆:中性 截至6.3,美豆播种进度89%(上周68%,去年同期78%,五年均值73%),播种进度超前。干旱指数良好,未来一周主产州天气有些干冷,关注对播种的影响。CBOT大豆管理基金持仓多头持仓增加,空头有所离场,净多增加。美豆23/24累计出口进度慢。

南美大豆:中性偏多 截至6.2,巴西收获进度达到98.8%,大豆收获完毕,销售进度61.52%。阿根廷本周优良率继续下降,为22%,土壤含水率也有所下降,警惕天气偏干风险,收获进度过八成,卖货进度39.35%,其中已点价的部分约占整体已卖的42%左右。

到港库存:中性偏空 本周到港大豆数量环比增加,港口大豆累库,6-8月预计到港数量巨大。

开机压榨:中性 本周开机压榨上升,实际压榨量为215.56万吨,开机率61%(前周压榨量201.28万吨,开机率为57%)。预计下周有所下降。

消费库存:中性 采购情绪淡,油厂豆粕累库。饲料产量同比下滑,但是豆粕用量减少的幅度在放缓,此外,生猪压栏惜售等因素有望给豆粕需求提供一定支撑。

美国

24/25美豆春播气候分析

截至6.3,美豆播种进度89%(上周68%,去年同期78%,五年均值73%)。5.28,美豆主产区干旱面积占比是3%(环比降低4%,去年同期28%)。未来一周(6.9-6.13)预计美豆主产区气温低于均值,爱荷华、伊利诺伊、明尼苏达、威斯康星等州降雨偏少。

数据来源:USDA,NOAA,紫金天风期货研究所

管理基金持仓:净多继续增加

截至5.31当周,CBOT大豆基金多头持仓量为80866手,前周为73099手;空头持仓量为95084手,前周99525手;净多持仓-14218手,上周 -26426手。6.3(周一),美豆主力收跌1184.5美分/蒲,跌幅1.7%。下跌开始于美国阵亡将士纪念日(5.27,5月最后一个周一)后,截至6.3,下跌45.5美分/蒲。

数据来源:钢联,紫金天风期货研究所

美豆净售:环比增加

对全球:5.24日当周,美豆23/24年度净销售32.9万吨(上周27.9万吨)。对华:5.23日当周,对华净售7.1万吨(上周2500吨)。截至5.31,23/24卖货进度为80%,24/25进度仅8%。

数据来源:我的农产品,Wind,紫金天风期货研究所

美豆出口:出口进度慢

对全球:5.24日当周出口20.8万吨(前周25.9万吨)。累计出口+未执行为4321万吨,出口进度90.47%,出口进度偏慢,上年同期进度92%;对华:5.23当周,对华出口7.9万吨(前周0.5万吨)。23/24年度累计对华出口+未执行2391万吨(少于上年同期的3103万吨)。

数据来源:我的农产品,紫金天风期货研究所

巴西、阿根廷

巴豆收获完毕

截至6.2,巴西收获进度达到98.8%,RS94%,前周90%。23/24农户销售进度61.52%。

数据来源:路透,Conab,紫金天风期货研究所

阿根廷大豆:收获过八成,优良率下降

截至5.29,阿根廷大豆优良率22%,上周25%,去年同期16%。土壤含水率72%,前周75%,去年同期74%。截至5.29,阿根廷23/24大豆收获进度86%,已收的大豆产量为4490万吨,平均单产3.08吨/公顷。23/24卖货进度为39.35%,其中已点价的部分约占整体已卖的42%左右。

数据来源:布交所,CHS,紫金天风期货研究所

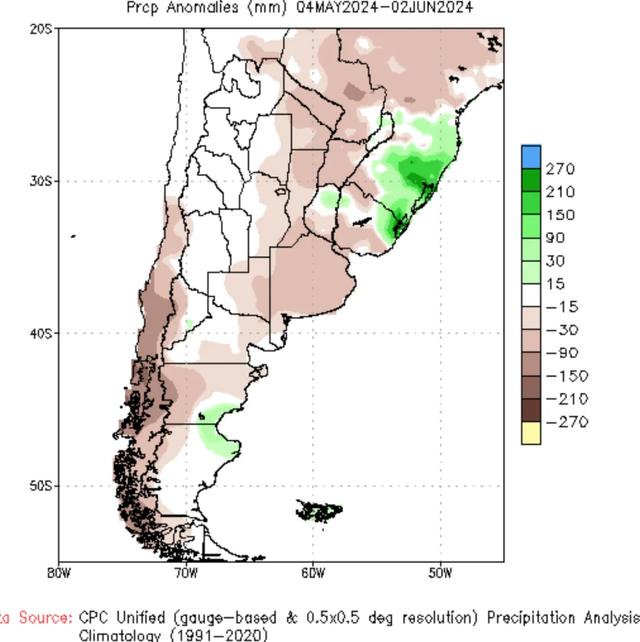

阿根廷历史降水:土壤含水量降低

阿根廷大豆优良率及土壤含水量连续下降数周。在过去一月(5.4-6.2)、半月(5.19-6.2)的降水距平值中,主产省较为干旱,特别是布省。

数据来源:NOAA,紫金天风期货研究所

阿根廷天气预测:未来一周圣菲东北部偏干

数据来源:路透,紫金天风期货研究所

中国

期现:期现均跌,基差企稳

豆粕:6.3,豆粕现价为2409-150元/吨(华东),上周09-180元/吨。6.3M2409收3447元/吨(周度下跌141元/吨)。

数据来源:紫金天风期货研究所

产地贴水:巴西贴水下跌

截至6.3日,美湾大豆近月贴水分别为69美分/蒲(前周为59美分/蒲),巴西大豆近月贴水17美分/蒲(前周22美分/蒲)、阿根廷29美分/蒲(前周23美分/蒲)。

数据来源:Wind,紫金天风期货研究所

近月买船进度:同比偏慢

截至5.28日,6-8月船期买船进度分别为97.5%、46.5%、6%,买船进度同比偏慢(去年同期分别为104%、58%、13%)。

数据来源:McD,紫金天风期货研究所

买船:6月买船计划上调

5.28当周将6月船期的计划采购量调高62.8万吨至1042.8万吨。6-8月船期各买11、14、2船左右。部分油厂买入25年新作。

数据来源:McD,紫金天风期货研究所

大豆到港量及港口库存:环比到港增加,港口大豆累库

大豆到港量:截至5.31日当周,国内大豆到港量243.25万吨,前周为214.55万吨,环比增加。预估6月到港981.5万吨,7月1150万吨,8月880万吨。大豆港口库存:截至5.31日当周,全国港口大豆库存642.36万吨,环比上周增加43.53万吨;同比去年增加58.49万吨。

数据来源:钢联,紫金天风期货研究所

压榨开机:油厂开机压榨上升

截至5.31当周,125家油厂大豆实际压榨量为215.56万吨,开机率61%(前周压榨量201.28万吨,开机率为57%)。预计下周(6.1-6.7)国内油厂开机率下降,油厂大豆压榨量预计210.9万吨,开机率为60%。

数据来源:钢联,紫金天风期货研究所

消费库存:豆粕库存高企

提货:截至6.3当周,豆粕提货量为166万吨,环比增18万吨。饲企物理库存天数:物理库存天数6.82天。库存:截至5.31当周,豆粕库存为85.61万吨,较上周增加9.55万吨,增幅12.56%,同比去年增加35.2万吨,增幅69.83%。

数据来源:钢联,紫金天风期货研究所

下游养殖

生猪养殖利润:有所好转

截至5.31当周,外购仔猪养殖利润335.54元/头(前周204.15元/头),自繁自养利润211.26元/头(前周58.21元/头)。五月中旬起,二育入场积极,部分地区育肥高达7-8成,在现价上涨的情形下,集团企业也存在压栏增重情况。二育持续分波进行,支撑价格,但是天气炎热或不利于肥猪需求提振。

数据来源:钢联,紫金天风期货研究所

禽类养殖利润:蛋鸡利润好转较多

截止5.31当周,毛鸡周度养殖利润-2.65元/只,上周-1.67元/只。父母代种鸡周度养殖利润0.36元/只,上周0.52元/只。蛋鸡周度养殖利润为29.55元/只,上周10.65元/只。

数据来源:钢联,紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。