远东智慧能源股份有限公司(股票简称:远东股份)是远东控股集团有限公司控股子公司,2010年通过重组三普药业上市,聚焦智能缆网、智能电池、智慧机场三大产业,致力于成为全球领先的智慧能源、智慧城市服务商。

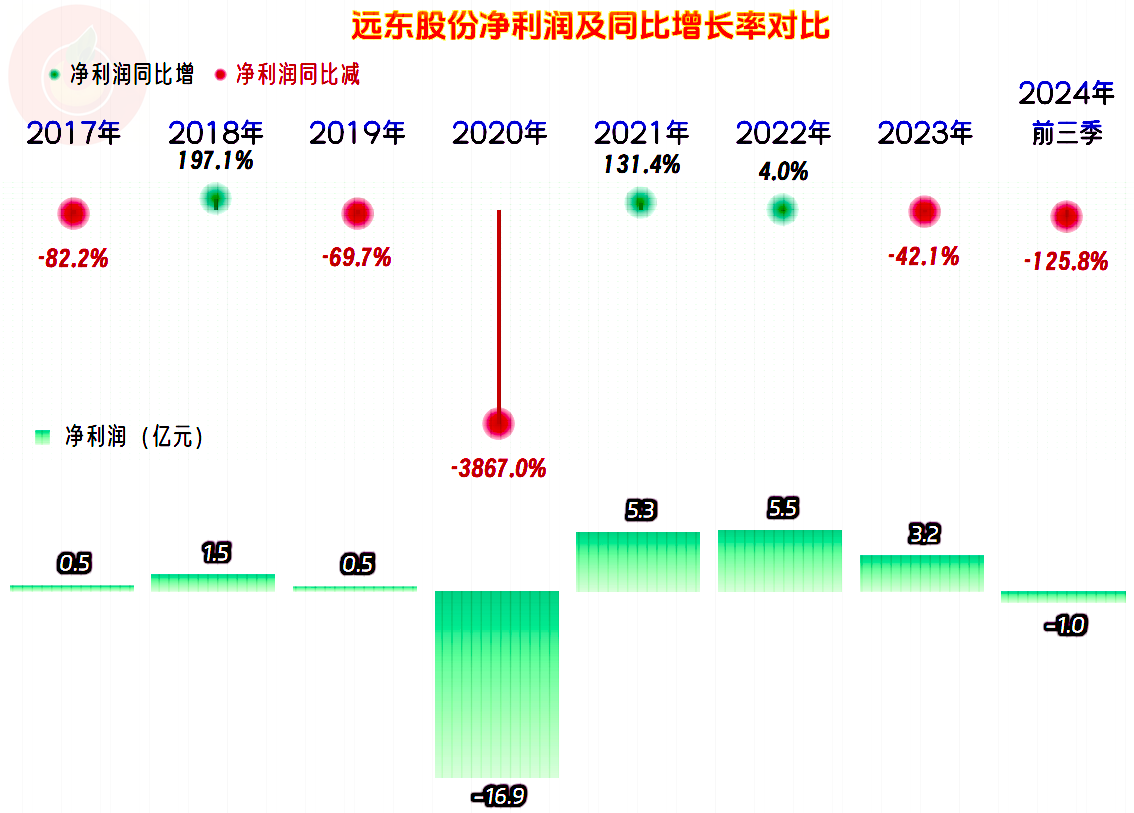

净利润的表现,就有点对不起龙头企业这个称号了,2019年及以前的盈利额度并不高,2020年借着疫情巨亏了16.9亿元,2021-2023年还没有把上次的亏损赚回来,2024年前三季度又开始了小额亏损。

分季度来看,最近11个季度中,只有两个季度出现过同比微跌的情况,2022年和2024年各有一个季度;其他季度都在同比增长,特别是2023年下半年的两个季度增长还比较快,2024年以来,增速快速回落,直至刚过去的2024年三季度出现同比下跌。

在2023年四季度之前,都是单季盈利的状态,一旦开启了亏损的头,就进入了季度间的“俯卧撑”发展模式,麻烦的是亏得多,赚得少,一个季度的亏损比两个季度的盈利合计还高得多。

毛利率在2020年下了一个大台阶,然后就基本稳定在12%左右,虽然2021年和2022年有所反弹,但别去想2019年那种高度了,2023年和2024年前三季度不仅没能延续反弹的节奏,反而又开始向更深的区间跌去了。更加让人不安的是,从现在的需求情况和同行们的表现看,不见得10%左右的毛利率就是本轮下跌的终点,极有可能还会向更深的区间跌去。

除了2021年和2022年的“葵花宝典”(年化净资产收益率超过毛利率)绝招显摆了两次之外,其他年份就只有2023年的净资产收益率还算可以了,其他年份的表现都差强人意。主要原因是销售净利率的表现就比较差,就算杠杆作用比较大,放大后的指标值也高不了。

从主营业务来看,2024年前三季度是首次亏损,哪怕巨亏的2020年,其主营业务也没有亏损,那么当年的亏损就是其他原因。期间费用占营收比在2022年下降之后,就在10个百分点以内了,2024年前三季度略有增长,虽然超过了10个百分点,但超得不多,还是低于2021年及以前的水平。从这里可以看到,营收增长还是相当重要的,哪怕是持续小幅增长,也是可以逐步放大规模效应,巩固竞争优势的;如果在行业下行期,也可以增加抗风险能力。

在期间费用的构成中,销售费用和研发费用占比相对较高,能否适当砍一些,要他们自己才知道。对于国内企业的研发费用,我们不需要太较真,不能细说,只需要知道可以合理地可大可小就行了,大的时候有各种好处;主要还并非是企业的问题,而是定规则方就希望扩大范围,让这个数字尽量大一些。

2020年巨额亏损的原因就是当年的“资产减值损失”和“信用减值损失”金额很大,“资产减值损失”的构成相当丰富,“商誉减值损失”是大头,“固定资产减值损失”和“存货跌价损失”也相当大。其中“商誉减值损失”中有多家2014年和2015年收购的江西远东电池等公司形成的商誉,都发生大额减值的情况。“信用减值损失”的构成相对简单一些,主要是“应收账款坏账损失”,也有少量的“其他应收款坏账损失”和“应收票据坏账损失”。

2021年及以后的“资产减值损失”和“信用减值损失”虽然也不低,但显然没有2020年那么夸张;也不能那么夸张了,否则就把净资产都亏光了。再加上还有一些比较稳定的政府补助类收益,每年的收益和损失相抵后,净收益或者损失就不算大了。

但是,2024年前三季度,这方面的净损失达到了9000万元,而远东股份正好又在保本点附近经营,影响就比前几年大了,甚至可能是导致盈利或亏损的结果逆转。对于营收250亿左右规模的大型企业来说,最终受这点因素影响盈亏结果,还是有点丢人的。

“经营活动的净现金流”从2022年以来表现也大不如前,2024年前三季度还出现了净流出的情况,由于这几年的固定资产投资规模很大,只有适当增加净融资来补充一些资金。从前面成本费用构成分析中我们可以看到,远东股份的财务成本占营收比在1.5个百分点左右,对于毛利率在10个百分点左右的行业,这就已经不低了。

经营性长期资产虽然也在增长,但大量资产并未形成固定资产,而是处于在建的状态,2024年三季度末在建工程的余额还高达13.2亿元。从中报看,最大的三个项目分别是“远东铜箔(宜宾)产业园项目”、“高端海工海缆产业基地项目”和“远东通讯光棒光纤项目”,都是与线缆相关的项目。这会不会导致行业产能的进一步增长呢?答案似乎不言自明;算不算逆周期操作呢?勉强算事实上的逆周期运行吧。

长短期偿债能力只能说还行,实际上资产负债率比较高,长期偿债能力已经不强了。这就导致其所谓的逆周期操作不可能持久,现在的项目建设完工后,必须要控制支出了,特别是在亏损的情况下更是如此。

2024年三季度末的有息负债规模超过了70亿元,主要构成还是短期借款。不能说没有压力,但相对其超200亿规模的资产来说,暂时还不算严重,毕竟有息负债占总负债的比例才四成出头。

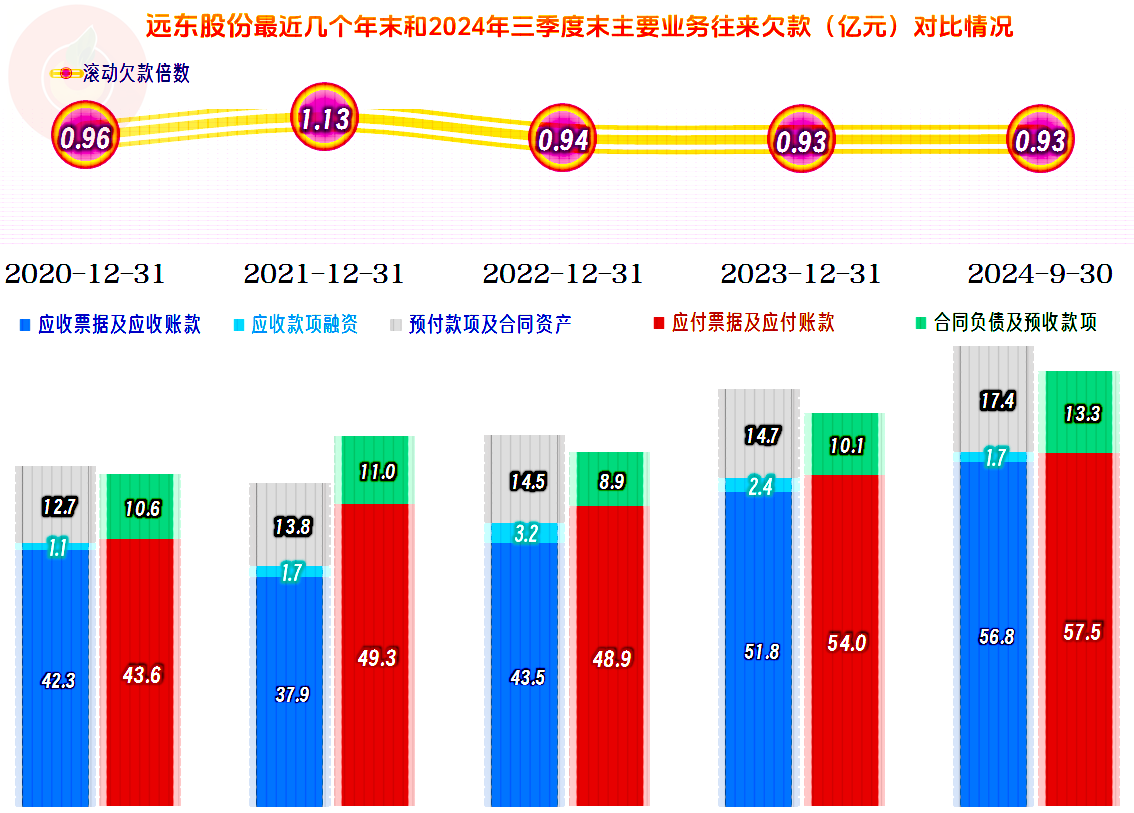

虽然应收和应付类的业务款项总体上平衡,但是其规模在持续增长之中。应付类的增长供应商的不满就会累积,长期维持高位,也会影响到原材料的采购成本上升;应收类的增长就更麻烦了,不仅是占用资金,导致财务成本上升,还会导致坏账损失的增长,进一步降低盈利能力。

2024年三季度末的存货规模达到32亿元,明显高于年初的水平,虽然看不到具体的明细构成,但应该多少都会存在一定的积压滞销情况。当然,这也会导致其“经营活动的净现金流”占用增长,是其产生净流出的原因之一。

远东股份的情况并不太好,所谓的逆周期操作只是前面开工的项目必须建设完成,前些年跨行业的扩张,效果并不好,甚至还间接导致了2020年的巨亏。虽然是行业龙头,远东股份其实是最急盼行业回暖的,而不是想持续一段时间挤掉一些竞争对手。

声明:以上为个人分析,不构成对任何人的投资建议!