继续来看发布了年报的上市公司,上海飞科电器股份有限公司(股票简称:飞科电器)创建于1999年,2016年4月在上交所主板上市。

飞科电器主营剃须刀及个人护理电器研发、制造和销售,是剃须刀国家标准起草单位。在售产品主要有剃须刀、电吹风、理发器、直发器、卷发器、电熨斗、挂烫机、毛球修剪器、女士剃毛器、鼻毛修剪器和扫地机器人等个人护理电器以及智能时尚电器。

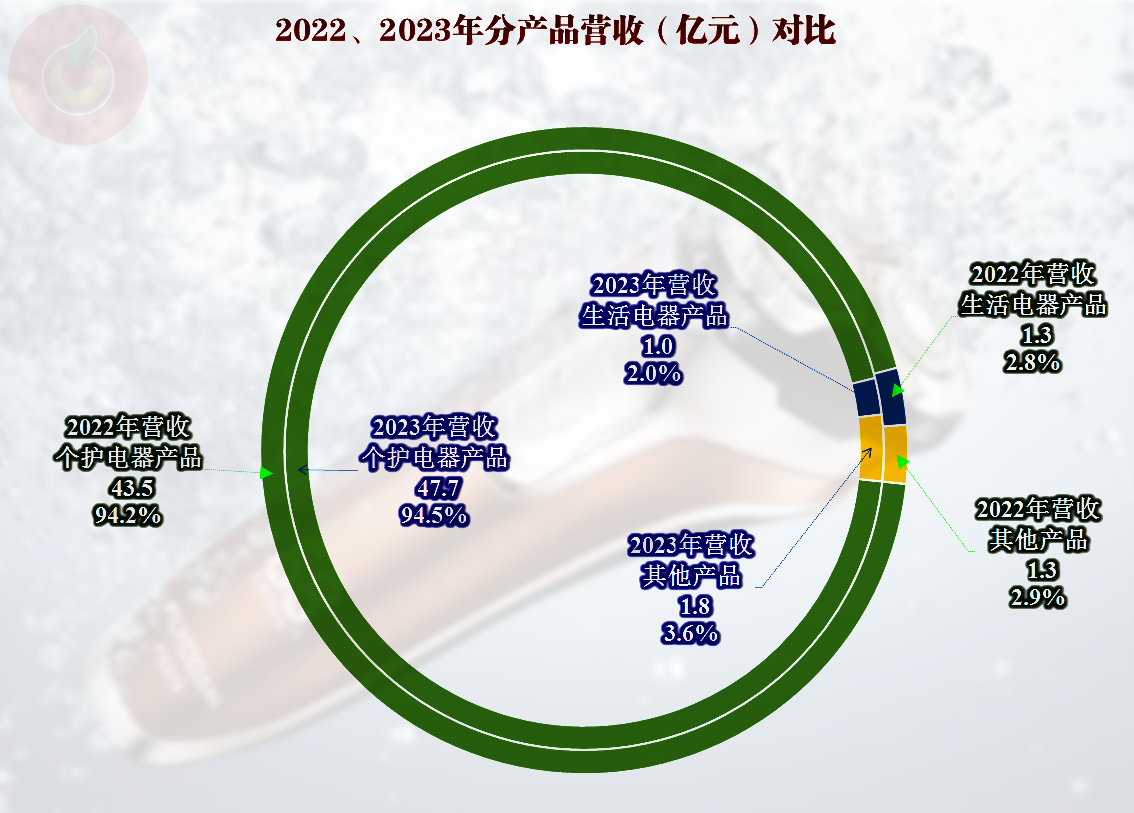

飞科电器的核心业务是“个护电器产品”,2023年的占比达到了94.5%,比去年略有提升;其他还有少量的“生活电器产品”和其他产品等业务。其年报中没有说电须刀的占比情况,从其半年报看,大约在七成左右;占比略高的还有一成多的电吹风,实际上,飞科电器也就是在这两大产品上有较强的竞争力。

飞科电器几乎所有的产品都在国内销售,出口的金额是百万级别的水平,我们就省去这方面的图表展示了。

2023年的营收同比增长了9.3%,突破了50亿元的规模;净利润大幅增长了23.9%,突破了10亿元的规模,两大核心指标双双创下新纪录。在疫情前,飞科电器的营收和净利润就开始双双下跌,然后就受到疫情的影响;连续两年的低迷后,恢复了持续三年的较快增长,飞科电器可谓是跨越疫情,重新找回了感觉。

分季度来看,飞科电器的季度间波动偏大,主要因为四季度是其淡季,该季度的同比波动也大于其他季度。从2023年下半年的情况看,营收的增长变慢,这是否预示着后续增长的动力可能有些问题呢?似乎有这个趋势。

毛利率虽然也有波动,但总体是持续稳定增长的趋势,2023年57.1%的水平,这已经相当高了,这似乎不是家电行业,有点芯片行业的感觉了。但是,其销售净利率却几乎没有增长,2023年甚至还不如2018年,要知道两年的毛利率差了近20个百分点。净资产收益率近两年提升明显,虽然还不及2018年及以前,但2023年已经接近30%了,不用和做家电的同行比,真是超过了大多数做芯片的公司。

还是核心的“个护电器产品”毛利率最高,增长幅度也最大,生活电器和其他产品这类我们认为毛利率较低的产品,在飞科电器这里也是四成多的毛利率水平,比专业做这方面的小熊电器等毛利率还高,太贵了导致卖得不太好,似乎也有些道理。

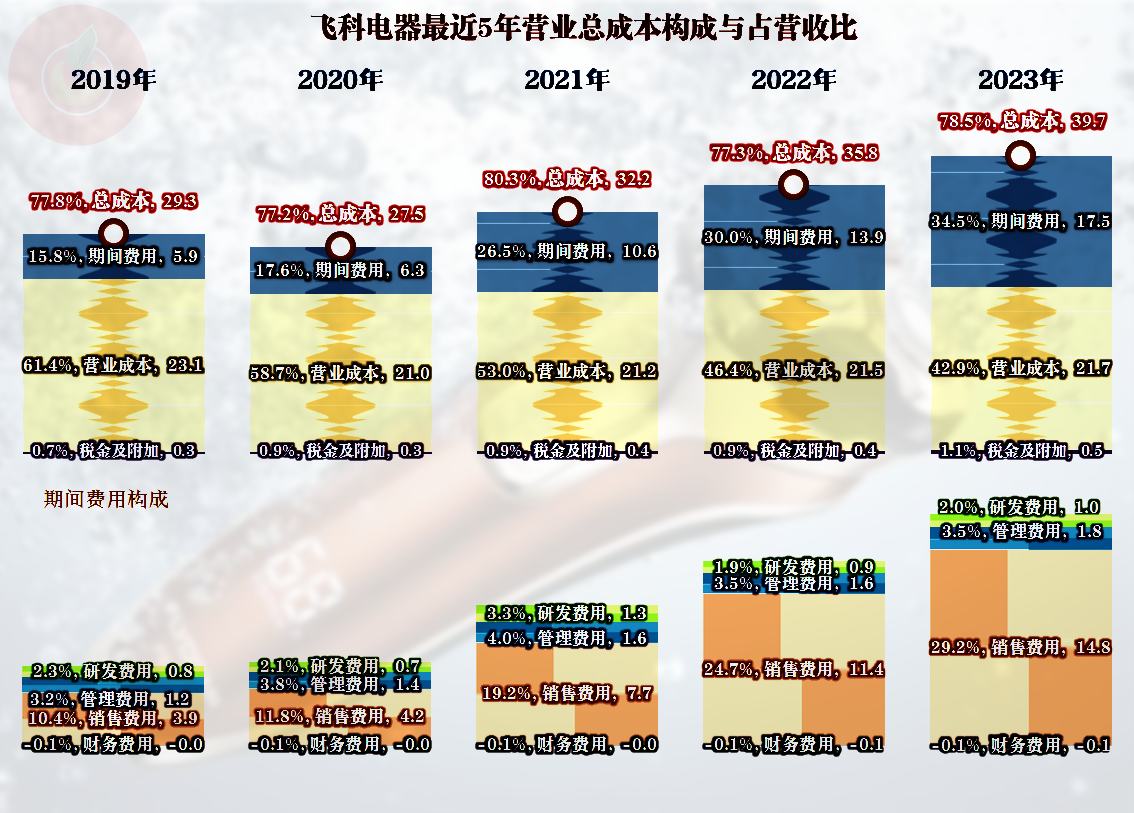

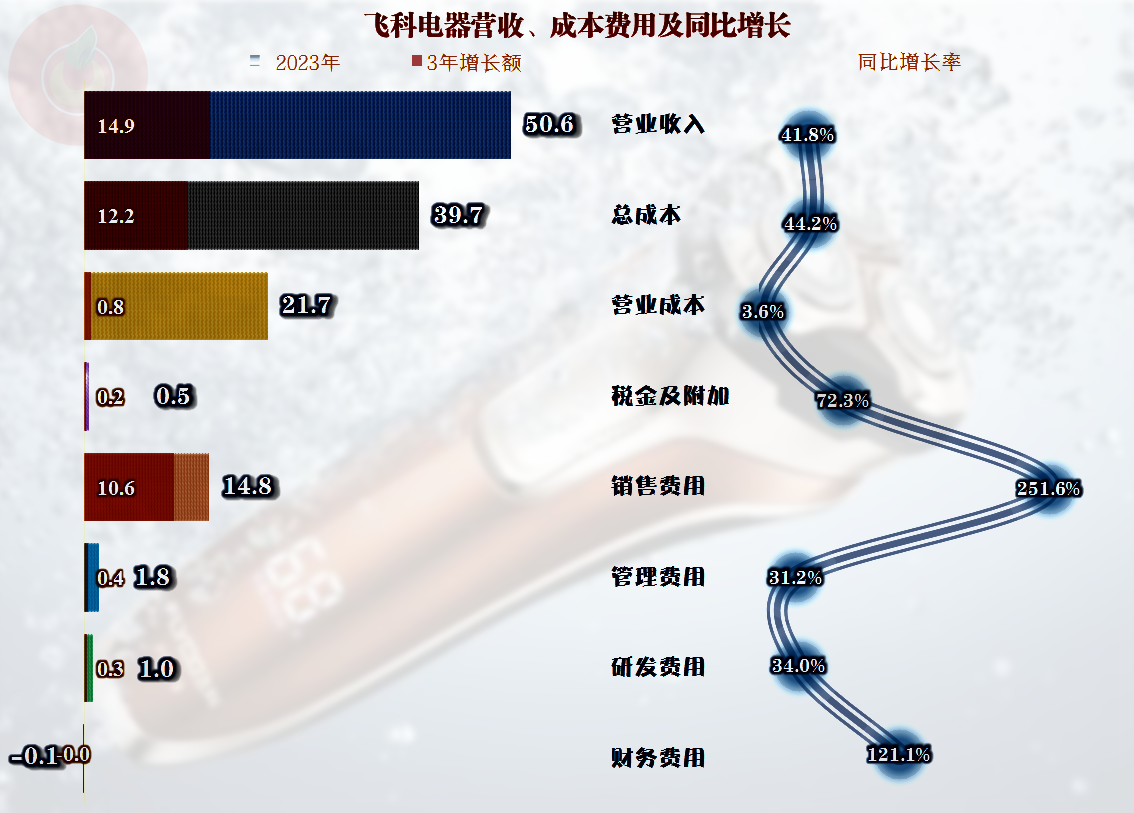

2023年的主营业务盈利空间只比2021年好一些,是最近五年中次低的表现,毛利率不断提升所扩大的盈利空间,全部甚至更多的部分,都被增长的期间费用抵消掉了。三年时间,期间费用增长了近两倍,当然远大于营收的增幅,结果就是期间费用占营收比,三年时间增长了一倍。

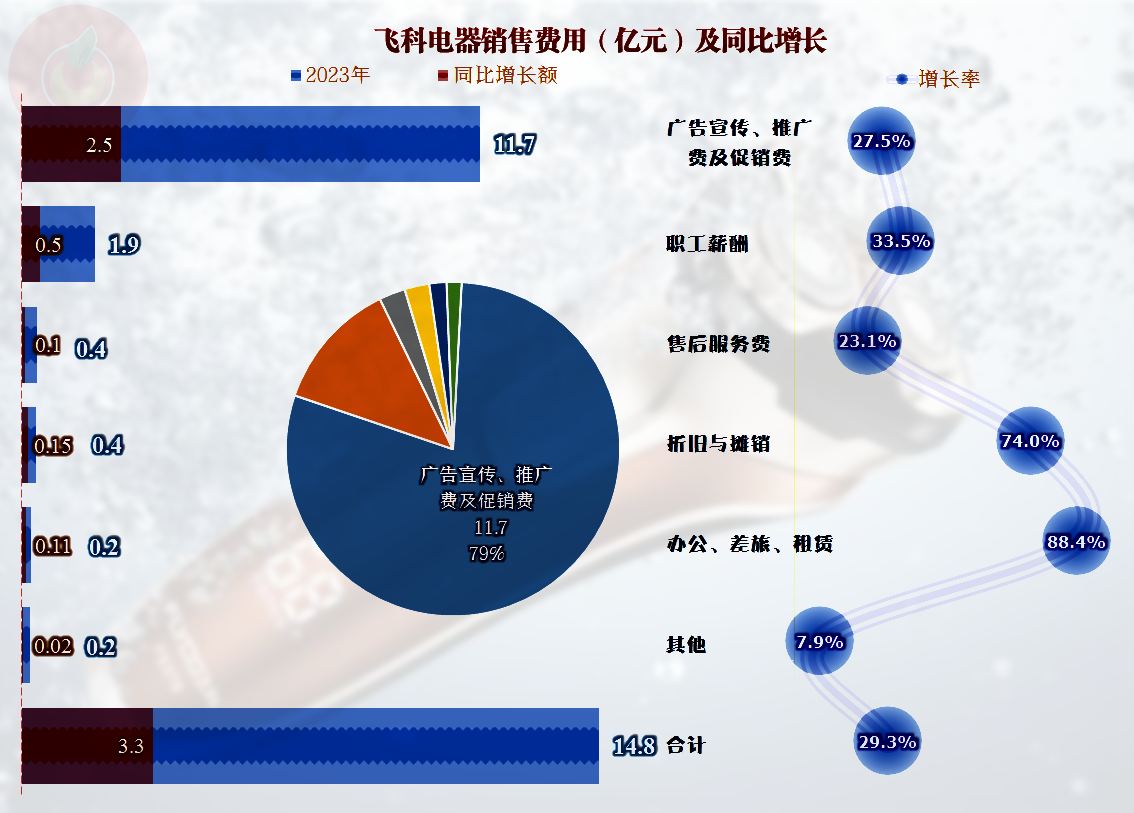

主要增长的是销售费用,2022年占营收比为11.8%,2023年已经近三成了。通过营销来推动营收增长,不是不可以,但飞科电器似乎用力过猛了。

我们还是更细地看一下三年来的营收和成本费用增长对比情况,营收增长四成多,成本几乎没变,这也太神奇了,应该与其自产比例提升带来的成本下降有关;管理费用和研发费用慢于营收的增长,这就是规模效应。比营收增长更快的是销售费用和“税金及附加”,多出来的15亿营收,10.6亿元都用于增加销售费用支出了。“税金及附加”的增长,我们在后面看分配关系的时候再说。

飞科电器的销售费用中,占比近八成的是“"广告宣传、推广费及促销费”,虽然其增长幅度不是最高的,但增长幅度仍然是远高于同期营收。其他还有“职工薪酬”类支出也相对较高,其他销售费用的金额和占比就不太重要了。

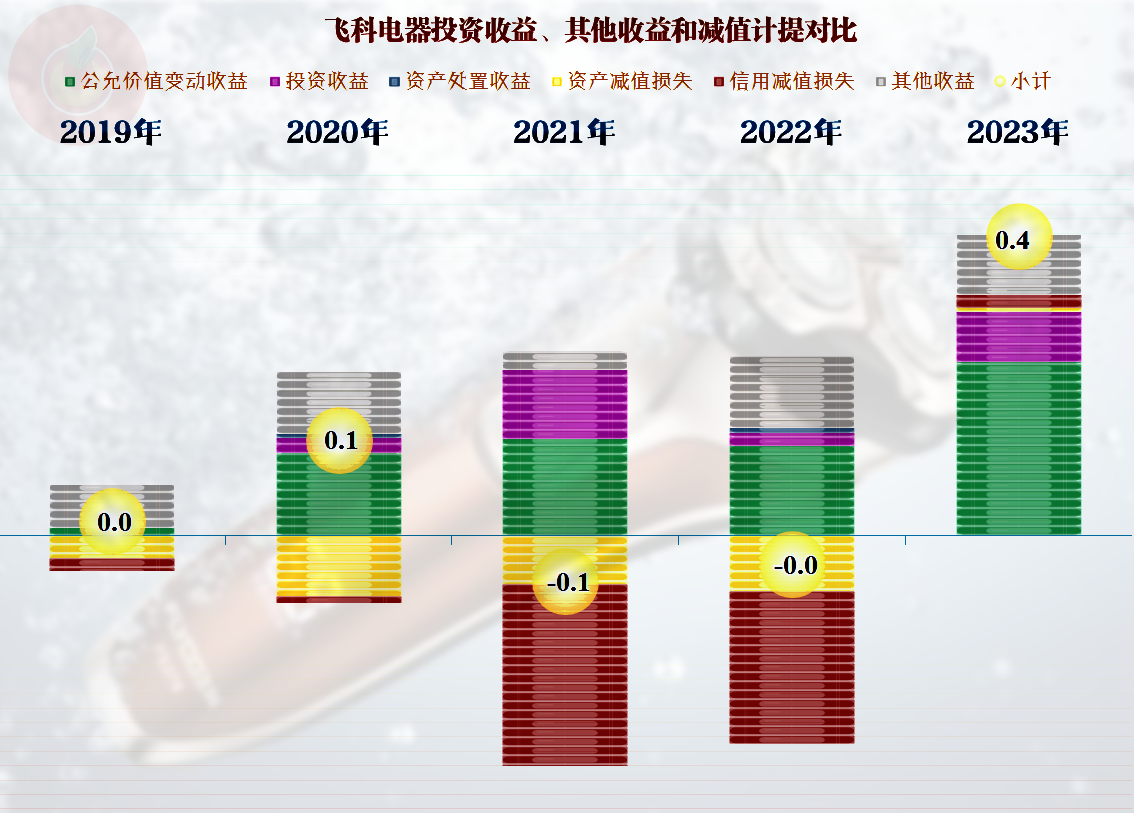

在其他收益方面,前四年都基本持平,公允价值变动收益、投资收益和补贴收入等,被差不多量的信用减值损失和资产减值损失给抵消掉了。2023年没有了这两类资产减值损失,这方面还是有一定净收益的,只是相对于其主营业务,这方面只能算是锦上添花。

分季度来看,最近两个季度的主营业务盈利空间都低于全年平均水平,四季度可以说是季节性因素,但三季度的情况就不好说了。我个人认为,强力靠营销推动的营收和业绩增长,似乎已经接近天花板了,这际效应已经显现出递减状态了。

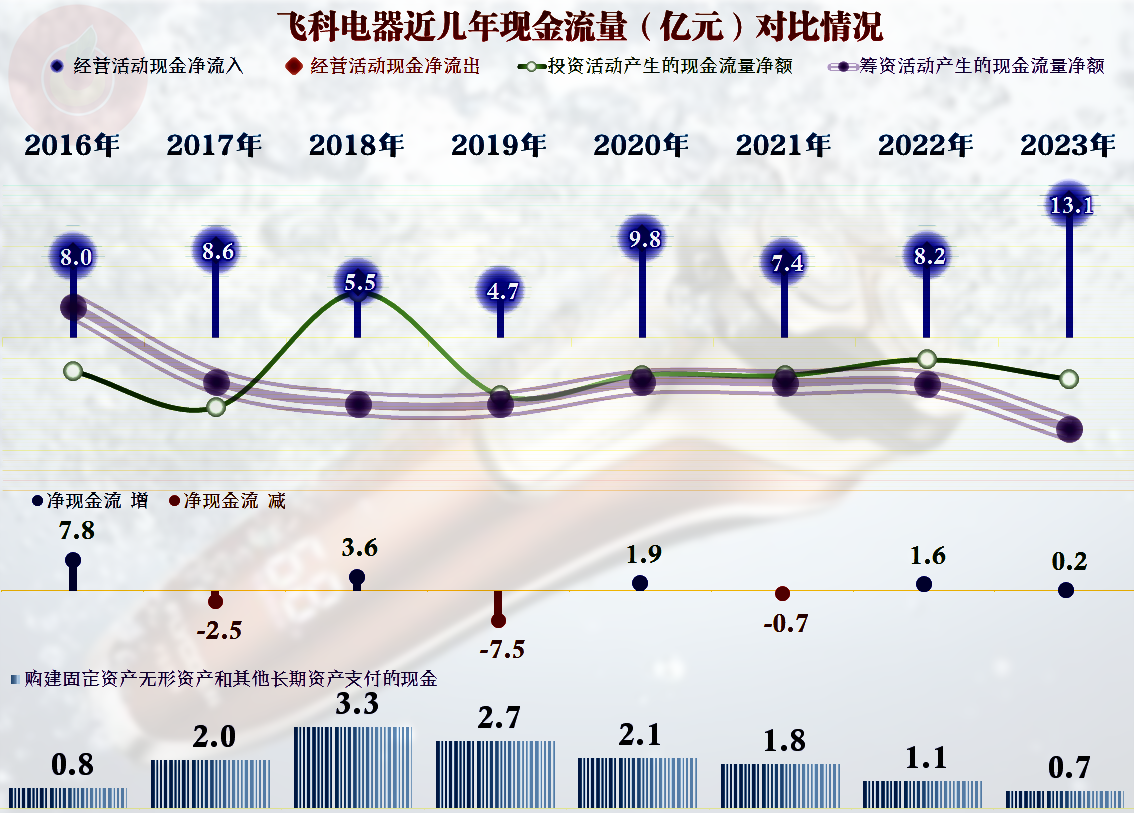

现金流量一直表现都不错,2023年经营活动的净现金流也和营收及净利润一起,创下了新纪录。毕竟,就算买电须刀要欠款,也是欠花呗的,飞科电器是不会让你欠的。固定资产类投资规模越来越小,毕竟搞这类小家电,也不可能需要长期大量的固定资产投入。

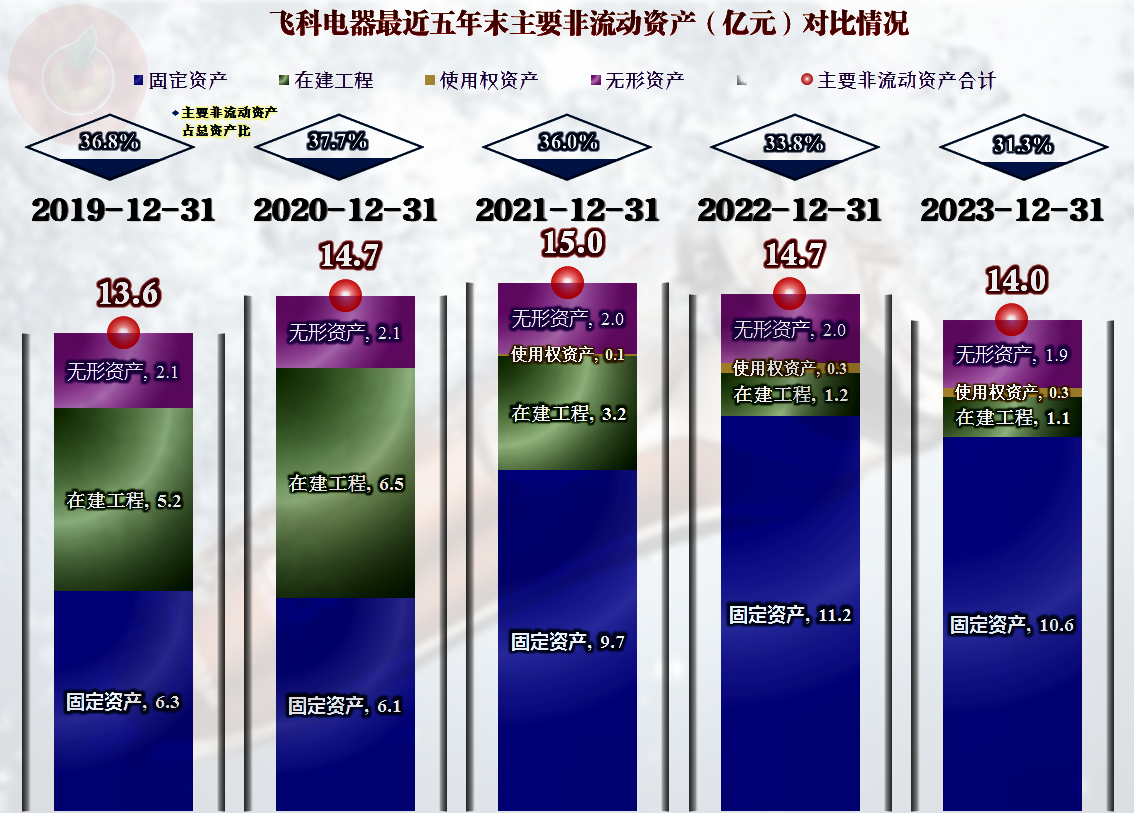

经营性长期资产的规模在2021年末达到15亿元的峰值后,连续两年下跌,在建工程的规模也是连续下降。2023年末,主要是“松江生产基地”一个生产项目处于在建状态,而2020年末时,有“丽景园产业基地”项目等五大新建或者改造的生产项目。

飞科电器的长短期偿债能力均极强,而且还在持续提升之中,现金类资产就是总负债的两倍多,除了有点浪费,似乎也找不出其他问题。

飞科电器近两年的投资规模不大,基本符合我们要找的那类企业,也就是不怎么进行固定资产类投资的生产企业,就来看一下他们的分配关系及变化趋势吧。

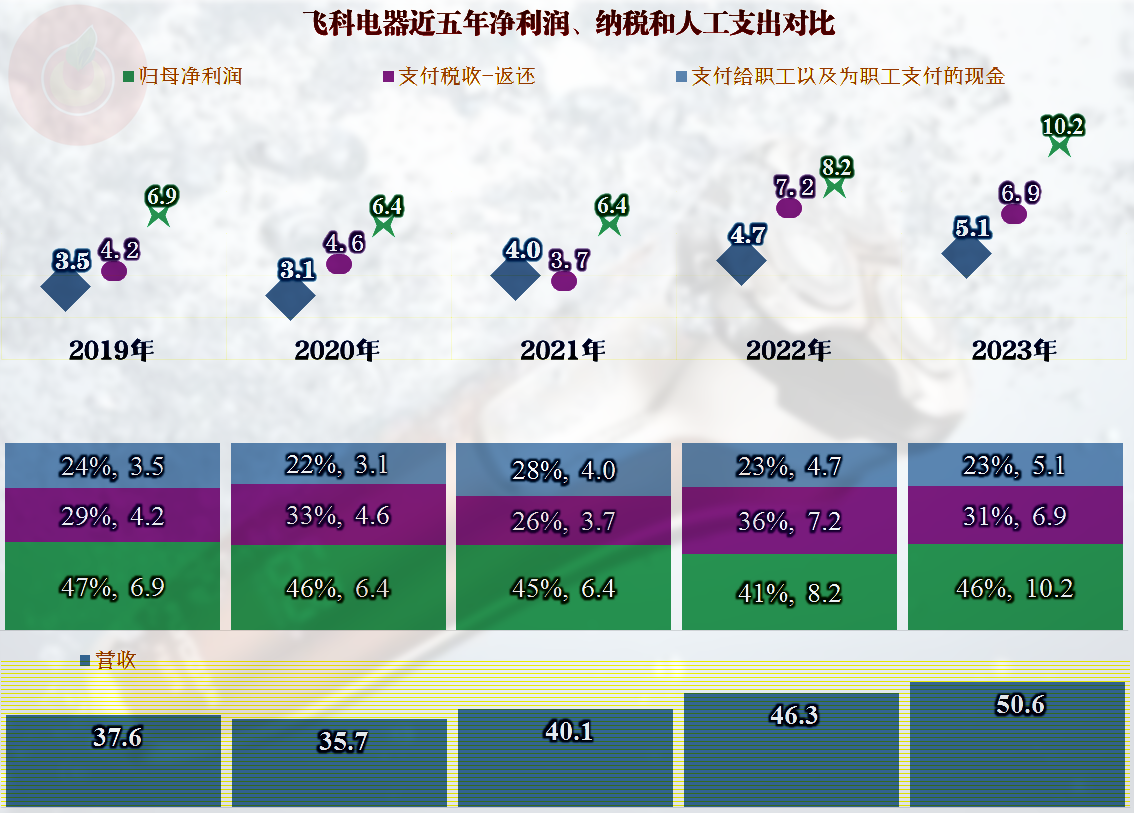

从飞科电器近五年的分配关系看,投资者得四成多,好的年份接近一半;税收大多数情况排在第二位,占比三成多;薪酬类支出从未超过三成,平均也不足25%。最近两年,飞科电器的固定资产类投资规模下降,其税收负担明显提升,如果投资规模进一步下降,税收支出还有继续增长的趋势。对于这种情况,我们不予评价,朋友们自己参考数据来判断吧,但我们可以说,飞科电器这类盈利的企业,对员工、对社会和对投资人,是三盈的状态。

声明:以上为个人分析,不构成对任何人的投资建议!