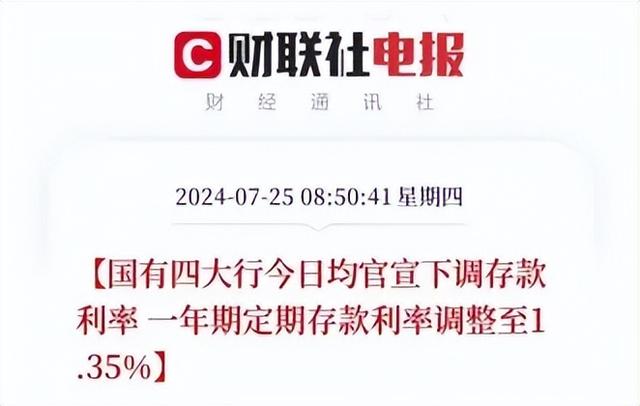

这两年,几乎可以说是迎来了史上最大规模的降息潮。

银行定期存款利率,降!

国债收益率,降!

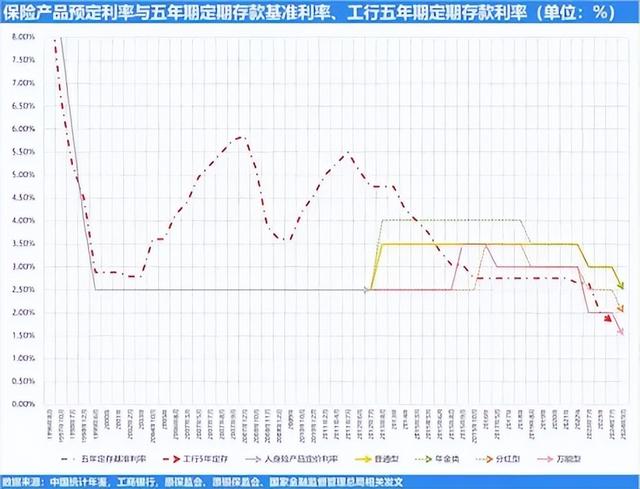

连保险产品的预定利率,也要降!

而且降一次不够,得连续降!

不仅仅是无风险的产品收益在降低。

事实上,这两年几乎所有的理财产品,收益都不好看。

像银行存款,

这两年降息非常频繁,从2022下半年到现在,已经调整了5轮。

3年期定存已经下调将近1%,每年得少拿30%的利息。

国债也一样,

票面利率不停下调,目前3年期最低仅仅只有2.04%。

其他理财也照降不误。

拿余额宝来举例,近两年余额宝七日年化率已经跌破1.5%,其它理财也好不到那里去。

保险更是逃不掉。

预定利率从3.5%下调到3.0%,再到下个月的2.5%,也就是一年时间。

一、低利率,甚至负利率时代注定会到来

前些年,前央行行长周小川说过一句话:

“中国可以尽量避免快速地进入到负利率时代”。

尽量避免“快速”地进入,潜台词就是,负利率时代一定到来。

太阳底下没有新鲜事,历史经验告诉我们:

经济越发展,基准利率就越低,最终会无限趋于0利率。

一方面,经济增速在不可逆的下降,利率下调也是大势所趋。

当一个国家GDP增速达到峰值以后,必然会面临三低:低增长、低通胀、低利率。

当然,不幸进入“中等收入陷阱”的国家除外。

每一个经济体,从欠发达状态变得越来越成熟、完善之后,经济增速都会出现不可逆的降低。

而一旦一个经济体的经济增速显著降低,市场中的增长机遇也会减少,那么企业的借贷需求也会持续下降。

那么随着经济发展水平的提高,增速一定是会放缓的,

像是日本、欧洲的一些发展好的国家,利率都会出现不可逆的降低,回升的概率几乎没有。

另一方面,如今我国随着人口老龄化,人口红利已经走到头了,

目前的人口结构决定了未来经济增速放缓的趋势不可避免。

更何况老年人还有两个特点:

第一是不喜欢花钱,消费欲望极低。

也不奇怪,老了赚不到什么钱,自然要省着点花钱。

对比年轻人借贷买房、买车的需求更旺盛,因此人口老龄化会导致借贷需求的持续下降。

第二是不喜欢投资,厌恶风险,力不从心。

与此同时,到了老年时期,由于人们的风险偏好大幅下降,也会将大量的钱存放在银行当中。

长此以往,存款越来越多,银行想要把钱贷出去,只能将利率维持在低位。

就像市场上等着租出去的房子过多,租金就会下降,一个道理。

虽然利率下调是一个缓慢的过程,短时间内我们可能感受不到,但随着时间的流逝会愈发明显。

所以大家最需要的,是钱能够穿越降息周期而不受影响。

相比于收益,能安全地把你的财富带到下一个经济周期,很重要。

如果有闲钱,还是趁现在尽快找到帮助自己完成安全积累的工具吧。

只是当下,长期锁定收益的产品实在太少了,一只手都能数得过来:

银行存款、国债、储蓄险。

银行存款收益太低,

国债收益还过得去,但是极其难抢。

唯一的选择似乎只剩下了储蓄险,

目前还能锁定较高利率,未来40年50年也能够享受当下带来的价值。

只可惜,目前储蓄险3.0%的高收益马上也要没了,月底就是期限。

不是说财子非得去给大家推荐储蓄险,而是临近下架的节点,

财子不希望大家因为各种信息差距而上不了车,白白错过这一波锁定高利率的机会。

所以有关储蓄险的内容,财子还是得给大家科普到位。

1、什么是储蓄险?

储蓄险就是带有储蓄功能的保险,风险极低,和银行定期存款类似。

本质上就是一个“存钱罐”,

能够保障未来养老、孩子教育、家庭经济这种没钱花的风险。

2、储蓄险都有什么类型?

比较常见的其实就是增额终身寿和养老年金。

再往下细分,还会有分红型和万能型这类包含浮动收益的产品。

为了方便大家理解区分,财子给大家做了张表格:

增额终身寿本质是寿险,但由于保额一直增长,也具有储蓄功能。

主要通过钱的增值累计现金价值,后面想用钱可以随时取用,取多少也自己掌控。

由于灵活性更强,

可以用作家庭资产储蓄、养老金储备,子女教育金、婚嫁金;

也能用来传承财富,或者用作大额资产隔离。

年金险,就是前期投一笔钱进去,按约定时间开始领。

未来领取多少,何时领取,事先都会在合同里写清楚,不会变。

因为领取比较固定,

更适合用在退休、教育这类比较明确的节点,

可以作为家庭专项资金,或者养老、子女教育资金来用。

另外单独跟大家讲下分红型产品。

它可以根据保险公司当期经营状况,享受分红。

本金不会亏损,一般是固定+分红的模式,国内一般是保底2%以上,加分红甚至可以冲击3.5%;

但分红部分不固定,适合风险偏好更高点的朋友。

3、利率都在降,凭什么储蓄险能锁定利率?

和保险公司有关,也和保险的产品形式有关。

先说保险公司,

因为监管比较严格,保险公司的投资方式和安全程度,都和其他金融公司有很大差别。

我们常说,保险公司赚钱有三驾马车:死差,费差,利差。

其中利差,是最核心的赚钱方式。

而利差主要来自投资收益。

保险公司会拿保民缴纳的保费去投资,可投资的资产类型非常多。

海外投资、股票、存款、基金等等,能让保险公司能够有效的防止鸡蛋在一个篮子里面,继而有效的去分担风险。

接着,投资得来的钱,去掉承诺的收益、成本等等,剩下来的就是利润。

200亿的可投资保费,哪怕只获利1%都有2个亿。

重点是这笔保费资金足够优质,能去投资一些很牛X、很稳定的项目,

比如南水北调、比如京沪高铁,都是一等一的现金奶牛,给大家3%的收益还是很轻松的。

再说保单。

一纸合同,把所有的收益都写的明明白白清清楚楚,该是多少就是多少。

像一般的增额终身寿和养老年金,的确是保本保息、收益确定,

合同里会把现金价值表写的清清楚楚,

哪一年,现金价值有多少,没有任何不确定的地方。

但这里要提醒大家的是,

一般的分红险、万能险,虽然保本,保底利率也写进合同,

但是保底收益以外的部分,是浮动不保证的。

4、为什么建议用储蓄险锁定利率,收益如何?

很简单,目前储蓄险的收益率,是秒杀其他无风险收益产品的。

比如国债,3年期收益率只有2.38%,5年期2.50%,甚至20年期都降到了2.49%。

短期打不过储蓄险,长期随着负利率的加重,更难匹敌。

比如银行存款,一直在下调利率,活期已经跌到0.15%,

定期也好不到哪去,六大行3年期的存款利率也就只有1.75%,5年期也只有1.8%。

但储蓄险呢?

不仅目前仍旧能做到3%的复利,而且还能持续锁定终身,持有时间越长,收益就越高。

这样的收益率,在经济放缓、未来的负利率时代,不管是国债,还是银行存款、货币经济都无法匹敌。

5、如果想锁定利率,增额寿和年金险要怎么选?

这点其实没什么好说的,

如果纯纯为了养老,想要一笔持续稳定的现金流,那就选养老年金;

如果想法比较多,不确定给谁用,也不确定给什么事情用,但想存一笔钱,那就考虑增额终身寿。

先说增额终身寿。

这类产品很简单,依靠现金价值的增值来实现收益增长,有需要时就可以考虑减保取现。

如果是未来有一个“大额支出需求”目标,或者想存一笔钱去增值,那选它没毛病。

可以给孩子存作教育金,也可以给自己存养老金或者医疗费,

甚至怕遇到渣男渣女,考虑婚前财产(现金部分)分割、或者给孩子定向财产继承,增额寿都是不二之选。

再说养老年金,这类产品就是定向用来养老的。

相当于买个“工作”,老了之后替我们打工,补充源源不断的“现金流”。

我们目前的状况大家也知道,

老龄化加剧,生育率骤降,未来能领多少退休金谁都说不准,

所以如果大家对于自己的晚年生活在“花钱自由”上没那么自信的话……

完全可以考虑入手一份养老年金,权当是亲手给未来的自己创造美好生活了。

6、那储蓄险,到底安全吗?

必须安全。

很多人买储蓄险都有一个顾虑:我的钱放到你这里,你不会跑路吧?

自然不会。

因为除了存款、国债,保险几乎就是最安全的产品了。

一方面,监管不是吃干饭的。

银保监会对保司在各项资金的运用和经营情况上做出要求,全方面保证保司不会突然倒闭破产,

另外,哪怕保司真的破产了,为了让大家的保单有托底,保单也会直接转让到指定的保司。

而且储蓄险一般都属于人寿保单,受“保险保障基金”保护,

即便保险公司破产,也会依法转移到其他的保险公司,效力依然有效。

另一方面,保险或多或少押上了GJ的一部分信用,

在GJ力量的支持下,保险能赚多少钱,什么时候赚钱,全部写入合同,说到做到。

完全不用担心,而且足够稳定。

7、这次储蓄险预定利率调整,影响有多大?

直白点讲,

下个月开始,无风险的高收益产品是真的完全没了。

新上的产品,收益可能比大家预想中还要低很多。

一方面是预定利率本身就在降低,3.0%和2.5%的产品收益差距已经非常大了。

第20年时,0.5%的复利下调幅度,就会产生大约10%的收益差距,大概会少拿10万多;

第30年时,2.5%的产品和3.0%的产品,收益差距拉大到几乎18%,会少拿20万左右;

到了80岁时(第50年),这种收益差距已经达到51万了,下降了差不多25%。

本金才50万,这直接就少拿了一倍本金!

往小点说,直接损失两辆小米SU7;

往大点说,这可是直接损失了小城市一套房的首付啊!

另一方面,报行合一还在继续落实,未来产品的收益可能要比现在更低一档。

表面上看是0.5%的利率下调,实际收益差距可能远不止0.5%。

用增额寿来举例,

目前3.0%的预定利率,一些产品的实际收益率还可以做到2.7%左右;

但如果未来严格执行报行合一,那20-30年这个阶段,2.5%的增额寿实际收益可能只有2.0%左右。

表面上0.5%的收益差距,实际上可能还得再拉大到0.7%甚至更高,

前面算下来50万的差距,到了下个月,差距可能会变成60万、甚至70万!

你以为可能会差两辆小米su7,实际上已经差3辆了。

8、如果现在这个节点想入手储蓄险产品,有什么推荐的吗?

(1)增额终身寿

先说增额寿吧,鑫玺越下架之后,目前好点的产品是星盈家(虎啸版)。

星盈家虎啸版允许0-70岁的人投保,年龄限制较为宽松,

缴费期限也可以灵活选择,支持趸交/3年/5年/10年交,

对高风险职业人群也很友好,1-7类职业都可以买。

这款产品严格来说收益会比鑫玺越低一丢丢,但减保要求没那么严格,

每年度累计减少金额不超过基本保额20%就行。

而且保单权益非常丰富,

还可以附加保底利率2%,目前结算利率3.5%的万能账户。

此外满足条件后,还有养老社区可以对接,优势很大。

至于收益,算是目前市场下固收类增额靠前的了,

以30岁女投保,年交10万为例:

整体来说星盈家虎啸版的封闭期不长,但5年/10年交的情况下,现价增长速度更加理想。

看到85岁的话,趸交收益表现相对更好一些,irr能达到2.94%,

其他三个缴费情况下的irr都在2.89%左右,现金价值表现很不错,

如果此时退保,可以得到一笔可观的资金,为后续的养老生活添砖加瓦。

(2)养老年金

再来看养老年金,目前还是比较推荐龙抬头3.0,几乎是年金天花板。

不仅领取牛X,保终身领取多,现价持续时间也很长,完全能做到收益最大化。

0-50岁人群可以投保,最低1万起投。

支持减保、保单贷款,长期领取的话在目前的产品里非常优秀。

这个产品分为AB款两个版本,主要就是投保年龄和领取时间上的差异,其他基本上都是一致的。

接下来看收益,

以30岁女性为例,每年交10万,连续交5年,60岁起领(A款):

每年能够到手71500元的养老金,合计每个月能拿近6000元。

80岁时,保费翻三倍,IRR接近3.5%,折算单利6%。

产品本身现金价值持续时间也长,

到了85岁后期,加上退保一共能拿到215万左右的收益,irr能达到3.62%。

如果想买一个保终身,而且年领取金额非常优秀的产品,那龙抬头3.0几乎就是目前这个节点下能够做到的最优选择了。

写在最后:

以现在的趋势,利率下行长期很难逆转。

那么锁定利率,就是当下理财的终极奥义,储蓄险是不二之选。

只要把时间拉长到10年以上,储蓄险的收益优势完全能够“吊打”银行存款和国债。

当然了,不是说非得让大家去买保险,

而是大家需要一个产品穿越降息周期而不受影响。

更何况这类产品本身就足够优秀。

首先安全性高,保司保单都有严格的监管机制;

其次收益稳定,怎么领,能领多少,都是白纸黑字写在合同里的,属于保证收益,不存在任何的不确定性。

只要是你该拿的钱,就一定能拿到,不会受利率下行的影响,一切都能靠保单合同实现。

进能锁定收益,退能减保取现。

横向去看,收益不拉跨,纵向去看,独领风骚。

这种产品,谁会不喜欢?

至于何时上车,看自己的情况,

只能说有需要的朋友,该买买,要趁早。

这个月不停地有产品“猝死”式下架,财子其实很难给大家一个准确的时间点。

但高收益产品一旦错过,几乎就没有机会再重来市场。

而这,就是本文想跟大家形成的最后一个共识。

有需要加我微信sidacaizi0303聊,就这样。