观点小结

核心观点:中性偏空 贸易商称,在春节长假后的第一周,中国进口商从乌克兰订购了大量饲料玉米。乌克兰农业部称,2月份迄今乌克兰出口526万吨谷物,高于去年同期的470万吨。其中包含277.7万吨玉米。上周巴西玉米主产区气温距平值偏高,降水略有改善。本周预计巴西玉米主产区降水偏少,气温偏高,不利于一茬玉米的生长发育和二茬玉米的播种。巴西23/24年度一茬玉米播种率99.5%,同比落后。出口方面,巴西23/24作物年度玉米出口窗口期结束,待6月份新季玉米上市后再行跟踪。

上周,玉米现货价格震荡运行。东北地区贸易商态度谨慎,仅维持小规模购销,建库意愿不高。深加工仍有收购需求,部分深加工企业提价收购。华北地区降雪影响减弱,市场供需维持动态平衡,价格维持震荡运行。销区玉米市场先涨后跌,产区价格涨幅较大,销区到货成本增加,贸易商报价涨幅明显,随后北港集港量有所增加,报价下沉,价格上涨趋势暂停,价格维持震荡调整。

上周生猪价格有所回落,猪价震荡下行。供应端,节后养殖户整体出栏量不大,整体调增体重空间有限,部分二次育肥户逢低补栏操作现象增多;需求端,上周屠宰企业开工小幅提升,近期学校开工,销区返城人员增多,市场消费有所提振,屠宰量逐步走高,但上涨节奏低于去年同期。现阶段需重点关注进入3月份后市场消费复苏情况和库存去化情况。深加工方面,玉米淀粉加工利润有所回落但依旧盈利,玉米淀粉企业开机率回升,玉米消耗量小幅回升,玉米淀粉及副产品价格小幅上升。后续重点关注节后深加工企业利润变化情况和副产品需求变化情况。

综合来看:上周玉米现货价格维持震荡走势,增储政策以及贸易商入市收购支撑价格继续保持稳定,但气温回升导致基层玉米上量,港口深加工到车较多抑制价格进一步上涨。本周需重点关注产区气温回升情况和全渠道库存的边际改善情况。供应端,随着气温回升至零度线以上,农户或加速售粮节奏,玉米阶段性上量将使得盘面承压。需求端,养殖需求方面利润有所回落,饲料端仍旧以维持必要需求为主,需求明确好转迹象尚未成型;深加工方面,加工利润有所回落但依旧盈利,开机率消耗量上升。部分贸易商开始积极建库。综上,预计本周玉米2405合约价格在2410元/吨-2490元/吨之间震荡运行。

产地情况:中性 贸易商称,在春节长假后的第一周,中国进口商从乌克兰订购了大量饲料玉米。乌克兰农业部称,2月份迄今乌克兰出口526万吨谷物,高于去年同期的470万吨。其中包含277.7万吨玉米。上周巴西玉米主产区气温距平值偏高,降水略有改善。本周预计巴西玉米主产区降水偏少,气温偏高,不利于一茬玉米的生长发育和二茬玉米的播种。巴西23/24年度一茬玉米播种率99.5%,同比落后。出口方面,巴西23/24作物年度玉米出口窗口期结束,待6月份新季玉米上市后再行跟踪。

国内供给:偏空 上周,玉米现货价格震荡运行。东北地区贸易商态度谨慎,仅维持小规模购销,建库意愿不高。深加工仍有收购需求,部分深加工企业提价收购。华北地区降雪影响减弱,市场供需维持动态平衡,价格维持震荡运行。销区玉米市场先涨后跌,产区价格涨幅较大,销区到货成本增加,贸易商报价涨幅明显,随后北港集港量有所增加,报价下沉,价格上涨趋势暂停,价格维持震荡调整。。

饲用需求:偏空 上周生猪价格有所回落,猪价震荡下行。供应端,节后养殖户整体出栏量不大,整体调增体重空间有限,部分二次育肥户逢低补栏操作现象增多;需求端,上周屠宰企业开工小幅提升,近期学校开工,销区返城人员增多,市场消费有所提振,屠宰量逐步走高,但上涨节奏低于去年同期。现阶段需重点关注进入3月份后市场消费复苏情况和库存去化情况。

深加工需求:偏多 深加工方面,玉米淀粉加工利润有所回落但依旧盈利,玉米淀粉企业开机率回升,玉米消耗量小幅回升,玉米淀粉及副产品价格小幅上升。后续重点关注深加工企业利润变化情况和副产品需求变化情况。

替代品情况:偏多 替代品方面,上周小麦价格震荡下行,玉麦价差有所缩小但仍旧大于400元/吨,对玉米价格仍有支撑。

天气情况:偏空 预计未来10天,我国大部分地区气温接近常年同期到偏高1-3℃,但西北地区、东北地区东部等地的大部地区平均气温较常年同期偏低1-2℃。预计本周的气温回升将会继续推动东北地区地趴粮上市,短期的供应压力将会使得现货价格承压。

国外产地情况

美国:美玉米出口情况

3月1日当周,美国2023/2024年度玉米出口净销售为108.23万吨,前一周为82万吨,环比上升31.98%;美玉米出口量总量2019.7万吨,未交割销售量1792.04万吨。总体销售进度为70.59%,高于去年同期21.45个百分点,总体销售进度较去年同期略快。

数据来源:紫金天风期货研究所

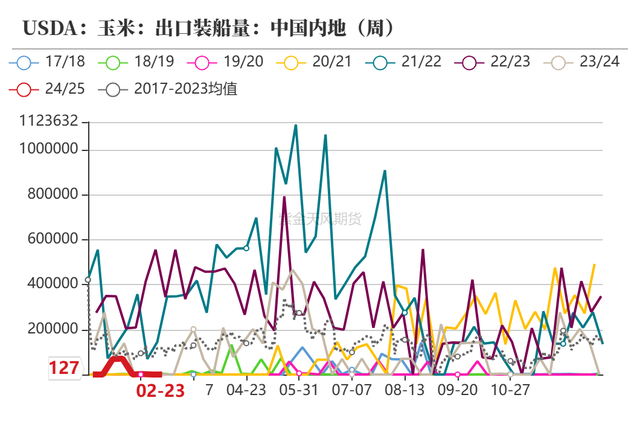

美国:美玉米出口我国情况

3月1日当周,美国2022/2023年度玉米出口装船121.6万吨,前一周为102.5万吨;美国对中国(大陆地区)装船玉米0.0127万吨,上一周对中国装船为0万吨;环比增加127吨,累计对中国销售量177.8万吨,总体处于历年出口低位。

数据来源:紫金天风期货研究所

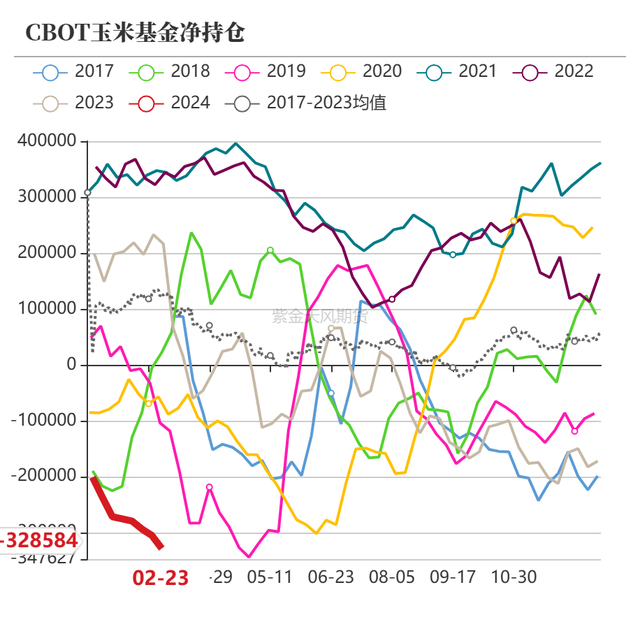

美国:美玉米基金净多持仓减少

截止3月1日当周,美玉米多头持仓16.43万手,环比上周减少1.05万手;空头持仓50.50万手,环比上周增加1.59万手。截止3月1日当周,净多持仓为-32.85万手,环比上周减少2.35万手,做空意愿增强。当周CBOT玉米主力合约价格最低价408.75美分/蒲式耳,最高价432.00美分/蒲式耳。

数据来源:紫金天风期货研究所

巴西:巴西玉米主产区预计本周干旱情况持续

3月1日当周,巴西玉米主产区气温距平值偏高,降水情况略有改善;NOAA预计,巴西玉米主产州未来6-10日降水偏少,气温依旧偏高,马托格罗索州、帕拉纳州干旱情况或将持续,不利于当地一茬玉米的生长发育和二茬玉米的播种。

数据来源:NOAA、紫金天风期货研究所

巴西:一茬玉米播种收尾二茬玉米播种推进

截至3月1日当周,2023-2024作物年度巴西一茬玉米播种率为99.5%,上周为98.3%,去年同期为100%,同比落后;平均收获进度为24.9%,同比略快;二茬玉米播种率为59.0%,上周为45.3%,去年同期为48.7%,同比略快。按GO、PI、TO、SP、MG、MA、MS、MT和PR等州播种总面积加权的全国平均水平来看,巴西一茬玉米营养发育阶段占到了18.8%,开花部分占到了9.4%,灌浆阶段占到了22.4%,成熟部分占到了23.8%,收获部分占到了24.9%。二茬玉米营养发育阶段占比75.2%,发芽阶段占比24.7%。

数据来源:CONAB、紫金天风期货研究所

巴西:玉米周度出口环比下降

据巴西Anec最新预估,2月25日-3月2日期间,巴西玉米出口量为0万吨,上周为0万吨,环比持平。巴西玉米出口窗口基本结束,待6月份新季玉米收获后再开启新的出口。截止3月1日,据巴西Anec最新预估,巴西玉米出口预计在2月份达到71.67万吨,去年同月为193.98万吨,同比减少122.30万吨。截止当周,巴西玉米2024年1月累计出口3439.84万吨,相比去年1月出口4864.26万吨,减少1424.42万吨,降幅29.28%。

数据来源:ANEC、Cargonave、路透、紫金天风期货研究所

进口成本:美湾玉米更有优势

截止3月1日当周,根据路透船运最新数据统计,巴西玉米3月预计累计到港我国0万吨。巴西玉米出口窗口基本结束,待6月份新季玉米收获后再开启新的出口。截至3月1日,下半年我国配额内进口巴西玉米6月船期到港成本在2054元/吨左右,美湾玉米3月船期到港成本1988元/吨左右,美西玉米2月船期到港成本2028元/吨左右,蛇口港散粮成交价为2510元/吨,美湾玉米当前略有优势。

数据来源:路透、我的钢铁、紫金天风期货研究所

国内供需情况

天气情况:本周天气情况预计好转

截止3月1日当周,全国大部地区气温较常年偏低1-4℃,内蒙古西部和中东部、东北地区西部和中部、等地偏低4-6℃;江淮东部、江南大部、华南西部和北部降水量有10-50毫米。全国其余地区降水不足10毫米或无降水。上周东北地区气温依旧偏低,地趴粮上量压力不大。预计未来10天,我国大部分地区气温接近常年同期到偏高1-3℃,但西北地区、东北地区东部等地的大部地区平均气温较常年同期偏低1-2℃。预计本周的气温回升将会继续推动东北地区地趴粮上市,短期的供应压力将会使得现货价格承压。后续重点关注东北地区气温回升情况和农户的售粮进度情况。

数据来源:中央气象台、紫金天风期货研究所

港口库存:北港库存依旧处于低位

截止3月1日当周,北方四港玉米库存共计146.9万吨,周环比增加14.1万吨,港口库存依旧处于低位。

数据来源:紫金天风期货研究所

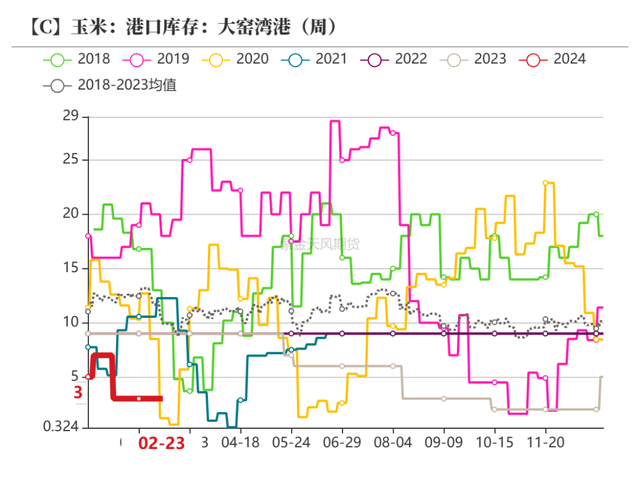

港口库存:广东港玉米库存环比减少

截至3月1日当周,广东港内外贸玉米库存共计84.7万吨,同比上周105万吨,减少20.3万吨。其中,广东港内贸玉米库存共计24.3万吨,较上周减少4.9万吨;外贸库存60.4万吨,较上周减少15.4万吨。

数据来源:我的农产品、紫金天风期货研究所

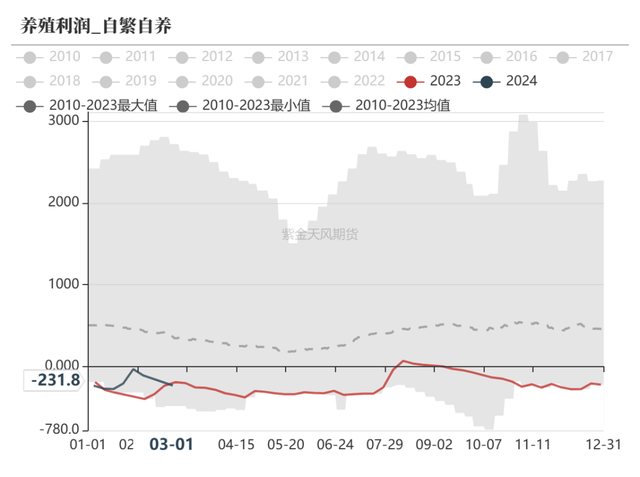

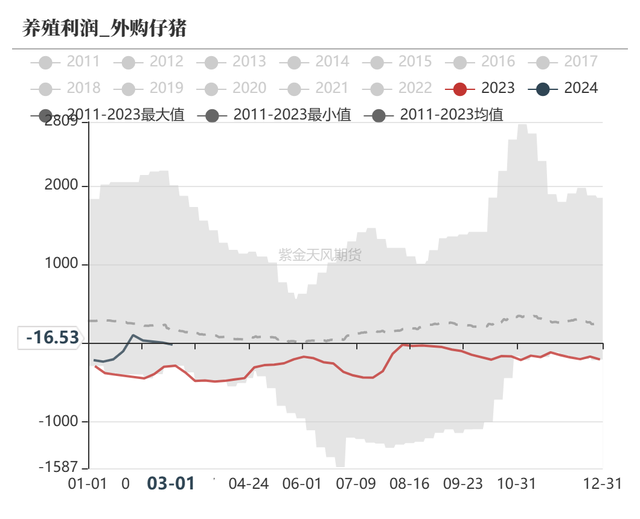

饲用需求:养殖利润延续回落

截止3月1日当周,全国生猪出栏均价在13.69元/公斤,较上周下跌0.40元/公斤,环比下跌2.84%,同比下跌13.46%。养殖利润方面,自繁自养养殖利润为-231.8元/头,外购仔猪利润-16.53元/头,养殖利润继续回落。本周猪价震荡回调,前期跌幅明显,近日涨幅不大,周度重心仍显弱势。供应端,节后养殖户整体出栏量不大,整体调增体重空间有限,部分二次育肥户逢低补栏操作现象增多;需求端,本周屠宰企业开工小幅提升,近期学校开工,销区返城人员增多,市场消费有所提振,屠宰量逐步走高,但上涨节奏低于去年同期。现阶段需重点关注进入3月份后市场消费复苏情况和库存去化情况。

数据来源:我的钢铁、紫金天风期货研究所

饲用需求:禽类养殖利润情况

截止3月1日当周,毛鸡周度养殖利润-1.49元/只,上周0.07元/只,较上周下降1.56元/只。父母代种鸡周度养殖利润0.89元/只,上周1.60元/只,较上周下降0.71元/只。蛋鸡周度养殖利润为-1.76元/只,较上周下降4.56元/只。上周肉鸡养殖利润环比下降。上周白羽鸡苗价格高报低走,整体价格下行。主要受毛鸡价格连续下行的影响,市场出苗量呈增加趋势,需求端的补栏情绪被毛鸡价格的下滑打压,鸡苗市场成交见慢,苗价走低。蛋鸡方面,本周蛋价震荡盘整,部分市场受开学季提振,学校食堂采购量阶段性增加,内销市场走货尚可。而终端需求仍显乏力,各环节仍以清理库存为主,周内价格震荡盘整。由于本周蛋均价环比下跌,故养殖盈利同步缩减。

数据来源:紫金天风期货研究所

饲料企业库存:库存天数环比增加

截止3月1日当周,样本饲料企业玉米平均库存29.41天,较2月22日增加0.81天,涨幅2.82%,较去年同期下降6.0%。

数据来源:我的农产品、紫金天风期货研究所

工业需求:玉米淀粉企业加工利润情况

截止3月1日当周,吉林玉米淀粉深加工利润为54元/吨,较上周下降22元/吨,山东玉米淀粉深加工利润为73元/吨,较上周下降13元/吨;黑龙江玉米淀粉深加工利润为52元/吨,较上周下降25元/吨。河北玉米淀粉深加工利润为186元/吨,较上周上涨18元/吨。整体来看,上周玉米淀粉加工利润除河北地区外均有所下滑,但依旧盈利。原因在于本周原料玉米价格上涨运行,玉米淀粉生产企业利润整体缩水。后续关注玉米淀粉原料端变化与副产品价格走势对于玉米淀粉的影响。

数据来源:紫金天风期货研究所

工业需求:深加工企业开机率环比上升

截止3月1日当周,66家企业淀粉开机率为63.48%,较上周升高6.68%。受到原料玉米供应充裕且生产利润尚可的支撑,节后玉米淀粉行业开机持续升高。

数据来源:紫金天风期货研究所

工业需求:深加工企业消费量环比增加

截止3月1日当周,全国主要126家玉米深加工企业共消费玉米123.32万吨,环比上周增加6.11万吨。其中,玉米淀粉加工企业消耗玉米62.49万吨,环比上周增加5.03万吨;氨基酸企业消耗20.18万吨,环比上周持平;酒精企业消耗40.65万吨,环比上周增加1.08万吨。

数据来源:紫金天风期货研究所

工业需求:深加工企业玉米库存环比上升

截止3月1日当周,96家深加工企业玉米库存量426.3万吨,较上周增加0.95%。假期之后,深加工快速调价刺激玉米到货,本周深加工厂门到货迅速攀升至高位,库存小幅上升。

数据来源:我的钢铁、紫金天风期货研究所

工业需求:下游深加工晨间到车量环比增加

截止3月1日当周,山东深加工到车量累计3947辆,环比上周868辆,增加3079辆,增幅354.7%。上周深加工门前到车数量环比巨增,上周天气条件较好,物流运输通畅;加之深加工有补库需求,提价促收导致晨间到车数量大幅增加。后续重点关注深加工企业利润变化情况和收购价格变动情况。

数据来源:紫金天风期货研究所

淀粉需求:玉米淀粉及副产品价格小幅上涨

截止3月1日当周,玉米淀粉及副产品价格较以稳为主,变动幅度较小。玉米淀粉价格3190元/吨,环比上涨7元/吨;玉米胚芽粕价格1380元/吨,环比上涨60元/吨;玉米蛋白粉价格4260元/吨,环比上涨180元/吨;玉米麸皮价格950元/吨,环比上涨60元/吨。上周副产品价格小幅上涨,原因在于周初原料玉米上涨叠加下游饲企滚动补库,深加工企业订单增多,报价稳中上调,胚芽粕下游也有所采买,涨价下买货积极性有所提升,带动市场交投氛围好转。总体来看,上周玉米蛋白粉及胚芽粕的涨价下游接受度尚可,订单上量使得副产品的价格短期坚挺运行为主。

数据来源:紫金天风期货研究所

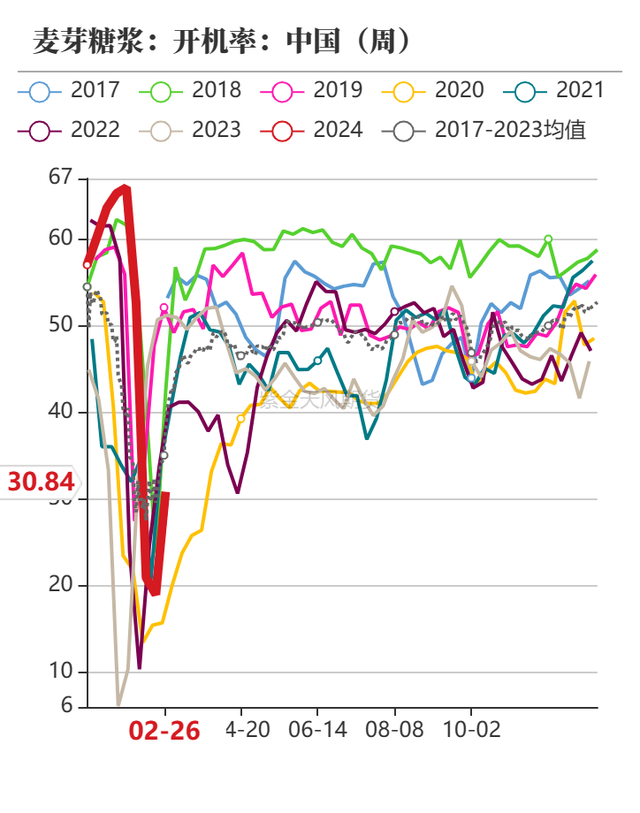

淀粉需求:玉米淀粉下游开机率情况

截止3月1日当周,F55果葡糖浆开机率在33.51%,开工较上周增加12.43个百分点,企业陆续恢复生产,开工缓慢恢复中;麦芽糖浆开工率为30.84%,环比上周增加11.86个百分点,春节期间停限产企业陆续恢复生产,整体开工增加;瓦楞纸开机率53.77%,环比上周升高19.54%;箱板纸开工34.23%,环比上周下降5.84%。

数据来源:紫金天风期货研究所

基差情况:玉米现货价格及基差走势

截至3月1日, 玉米现货平均价报2414元/吨,玉米现货均价和活跃合约期价基差报-32元/吨。基差方面,上周玉米基差震荡上行。玉米现货端价格上升;盘面端,玉米主力合约在周内震荡盘整,周度跌幅0.24%,故基差震荡上行。预计下周随着天气好转,现货上量增加,价格或趋稳偏弱运行,盘面或有回调预期,基差或震荡上行。

数据来源:紫金天风期货研究所

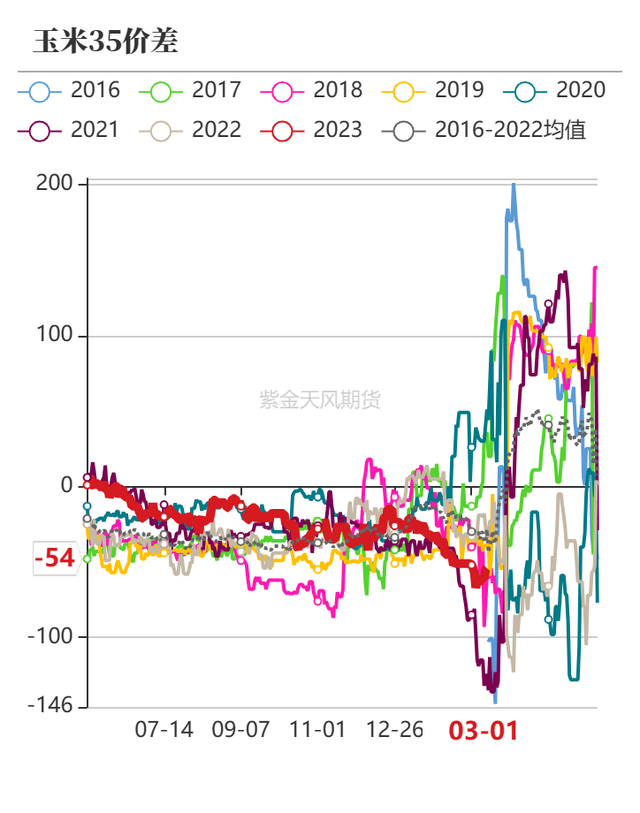

价差情况:玉米价差情况

截止3月1日当周,玉米期货价差结构为2403贴水2405,2405贴水2409。总体来看,相较于5月,3月新粮卖压较大,春节过后天气逐步转暖,新粮不易储存,故农户会把剩余的粮食集中出售,故03合约贴水05合约。9月为新旧玉米青黄不接时期,旧作消耗基本结束,新作尚无大规模收割上市,市场处于供应压力较小的时期,且需求也处于由清淡转向旺盛的转折时期,故9月合约价格较5月更为坚挺,05合约贴水09合约;不过随着近月现货端价格趋稳,政策增储以及贸易商入市收购,59价差有进一步走扩的可能。

数据来源:紫金天风期货研究所

替代品情况:玉麦价差小幅缩小

截至3月1日,小麦市场均价2816元/吨,玉米市场均价2414元/吨,小麦玉米价差元402元/吨,较上周下降35元/吨。上周,小麦价格偏弱调整。随着市场价格涨至1.43-1.45元/斤高位,市场粮源流通增多;粉企面粉、副产品走货清淡,小麦上量满足刚需后,试探性压低采购价格。预计下周小麦价格跌势逐步放缓,小幅震荡为主,关注政策拍卖及粮商售粮心态变化情况。截至12月末,我国当月进口小麦57.91万吨,环比下降9.53%,同比下降45.75%;1-12月,累计进口小麦1187.83万吨,同比增加20.31%。

数据来源:紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。