观点小结

核心观点:震荡 基本面方面或继续释放利空影响,表现为供应端、主要为新疆地区的产量继续增长,需求端各环节保持维稳生产,在下游新产能尚未加速投放的情况下,工业硅库存也难有显著去化,因此若基于供需情况,硅价或重回低位震荡。但由于两会释放超预期利好的可能性仍存,同时工业硅远月丰水期成本线将有下移也是呼之欲出的重要交易因素,硅价短期内或出现较强波动,关注后期价格波动风险。

月差:中性 无显著驱动。

产量:偏空 上周产量环比增加0.12万吨至7.97万吨,环比增1.54%

利润:中性 上周毛利润、毛利率环比分别减少75元/吨、0.50个百分点至2元/吨、0.01%。

社会库存:偏多 上周工厂库存环比减少0.27万吨至8.63万吨,市场库存环比持平于9.90万吨,社库合计18.53万吨。

注册仓单:偏空 截至3月1日,注册仓单共4.83万手、24.13万吨;较2月23日增加128手、0.06万吨。

多晶硅利润:偏多 上周毛利润及毛利率环比增加520元/吨、0.79个百分点至8116元/吨和13.36%。

多晶硅产量:偏多 上周产量环比增加0.02万吨至4.60万吨。

有机硅利润:偏多 上周毛利润和毛利润率环比分别增加725、4.66个百分点至153元/吨和0.94%。

有机硅库存:偏多 上周库存环比减少0.19万吨至3.60吨,环比降5.0%。

硅铝合金开工率:偏多 上周再生铝合金开工率环比增加8.8个百分点至51.3%、原生铝合金开工率环比持平于49%。

平衡&展望

上周总结:下游集中补库预期落空,叠加基本面边际利空因素对期现价格进一步施压,上周前四个交易日期货价格下跌,盘面一度将触及13000元/吨;周五受新能源利好信息影响,盘面减仓上行。现货方面,下游采购力度有限,现货价格连续下跌。供应端,新疆部分硅炉陆续复产,后续周度总产量边际增加的可能性较大。需求端,多晶硅周产量环比小幅增加,产业链各环节价格平稳波动,预计短期内硅料产量将继续位于高位。有机硅企业有序调整生产,库存稳定去化,叠加节后下游订单释放,带动有机硅产品价格全线上调,后期关注传统“金三银四”预期下的需求强度,但也需考虑到,在终端尚未见显著修复迹象前,DMC供应量或难有超预期增长。硅铝合金企业开工率回升,但其现货市场成交仍旧冷清,开工率进一步上行驱动有限。整体来看,基本面方面或继续释放利空影响,表现为供应端、主要为新疆地区的产量继续增长,需求端各环节保持维稳生产,在下游新产能尚未加速投放的情况下,工业硅库存也难有显著去化,因此若基于供需情况,硅价或重回低位震荡。但由于两会释放超预期利好的可能性仍存,同时工业硅远月丰水期成本线将有下移也是呼之欲出的重要交易因素,硅价短期内或出现较强波动,关注后期价格波动风险。

工业硅:节后首个交易日期价显著下滑

周五期价拉涨 仓单边际增量减少

上周2404合约开于13420元/吨,收于13300元/吨,周内高点13495元/吨,低点13070元/吨,周跌幅0.93%。截至3月1日,注册仓单共4.83万手、24.13万吨;较2月23日增加128手、0.06万吨。周五新华社报道“中共中央政治局2月29日下午就新能源技术与我国的能源安全进行第十二次集体学习”,新能源端释放利好信息拉涨盘面。

数据来源:同花顺;Wind;紫金天风期货研究所

现货报价环比走低

数据来源:SMM;紫金天风期货研究所

疆内产量或继续增加

上周新疆、云南、四川开炉数分别增加11、1、1个。上周产量环比增加0.12万吨至7.97万吨,环比增1.54%;分产区看,新疆周产量环比增加0.08万吨,四川周产量增加0.06万吨。西南地区产量进一步减少空间有限,而新疆地区硅炉仍在陆续复产,短期来看,产量后期边际走高的可能性更大,关注新疆地区复产情况。

数据来源:百川盈孚;紫金天风期货研究所

西南硅用电需求暂不紧张

四川、云南气温、降水尚不极端,同时两地减产基本到位,当前工业硅生产的用电需求并不紧张。新疆地区天气恶劣情况已有缓解,物流运输受阻预期基本解除。

数据来源:紫金天风风云;紫金天风期货研究所

方空气污染程度影响地区生产水平

天气污染方面,新疆阿勒泰地区空气质量恢复优良,而吐鲁番、伊犁州等地的AQI指数停止更新,关注后续对当地硅厂生产的松紧力度。参考往年AQI指数,内蒙、甘肃两地Q1污染较为严重,关注内蒙及甘肃Q1限产情况。

数据来源:生态环境部;紫金天风期货研究所

成本稳定 平均利润基本挤出至零

上周工业硅平均生产成本环比减少14元/吨至14945元/吨,毛利润、毛利率环比分别减少75元/吨、0.50个百分点至2元/吨、0.01%。

据来源:百川盈孚;紫金天风期货研究所

社库小幅减少

上周工厂库存环比减少0.27万吨至8.63万吨,市场库存环比持平于9.90万吨,社库合计18.53万吨。上周社会库存略有去化,但春节前后社会库存累积斜率陡峭,同时传统季节性去库趋势尚不明显,社库压力仍然凸显。

数据来源:百川盈孚;紫金天风期货研究所

多晶硅:产量稳定增长

产业链价格稳定

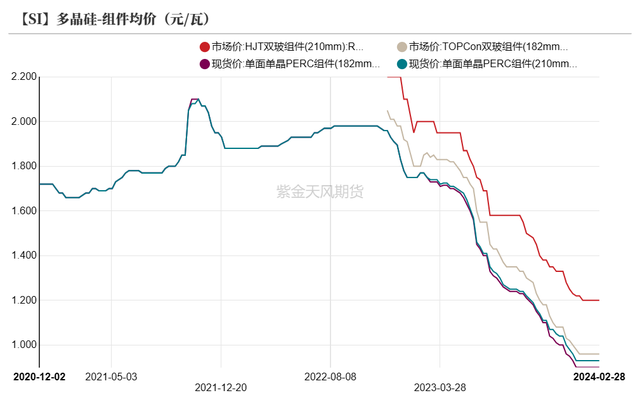

硅料生产、下游采购整体表现平稳,自身库存也相对可控,硅料价格继续持稳。菜花料、致密料、复投料、N型料价格环比分别持平于5.25、5.8、6.15、7.15万元/吨。硅片开工仍维持高位,库存逐渐累积,硅片价格或承压,关注硅片厂三月排产。上周P型-182硅片价格环比持平于2.05元/片、P型-210硅片价格环比持平于2.80元/片,N型-182硅片价格环比持平于2.00元/片,N型-210硅片价格环比持平于3.10元/片。此前电池片排产下调推动价格止跌企稳,同时节后组件采购相应增加,电池片供应趋紧;组件端排产上提,短期内需求预期向好,均价环比持平,但市场需求释放持续性有待观察。上周p型-182电池片均价环比涨0.01至0.39元/瓦,p型-210电池片环比持平于0.38元/瓦,TOPCon电池片(182mm)环比持平于0.47元/瓦;单面单晶PERC组件(182mm)环比持平于0.90元/瓦,单面单晶PERC组件(210mm)均价环比持平于0.93元/瓦,TOPCon双玻组件(182mm)均价环比持平于0.96元/瓦,HJT双玻组件(210mm)均价环比持平于1.20元/瓦。

数据来源:SMM;iFind;紫金天风期货研究所

硅料产量稳定增长 库存边际去化

上周多晶硅生产成本环比减少200至5.26万元/吨,毛利润及毛利率环比增加520元/吨、0.79个百分点至8116元/吨和13.36%。产量稳定增长,库存高位下降。上周产量环比增加0.02万吨至4.60万吨;库存减少0.5万吨至8.45万吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

有机硅:产业链价格全线上涨

产业链价格全线上涨

截至3月1日,DMC价格较2月23日环比增1300至16700元/吨、华东生胶环比增1800至18800元/吨,107胶环比增600至16600元/吨,硅油环比增150至18000元/吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

行业整体扭亏为盈

较上周五,成本项工业硅421#(有机硅用)环比降100至15350元/吨、甲醇价格环比涨93元/吨至2740元/吨;DMC生产成本环比增加225至16184元/吨;毛利润和毛利润率环比分别增加725、4.66个百分点至153元/吨和0.94%。

数据来源:百川盈孚;iFind;紫金天风期货研究所

库存压力暂不显著

上周DMC产量环比增加0.1万吨至4.05万吨;行业周度开工率77%,环比上升2个百分点;库存环比减少0.19万吨至3.60吨,环比降5.0%。下游订单增加,叠加DMC开工维稳、库存去化,一定程度上给予DMC及下游产品价格走高的支撑。后期来看,一方面传统“金三银四”需求得以顺利释放,DMC供需格局、亏损局面将有进一步改善,另一方面有机硅生产企业的原料库存补充尚不急切,对工业硅需求支撑力度或有限。此外,DMC库存、价格持续向好至扭转行业整体悲观现实,仍需依赖终端的逐步修复,在终端仍未有显著回暖迹象前,DMC产量及库存或将继续维稳于行业平均波动区间。

数据来源:百川盈孚;紫金天风期货研究所

硅铝合金:节后开工率部分修复

开工率部分修复

铝合金下游开工陆续恢复,但恢复力度不强,对铝合金整体采购有限,铝合金开工难有显著提升。上周再生铝合金开工率环比增加8.8个百分点至51.3%、原生铝合金开工率环比持平于49%。

数据来源:SMM;紫金天风期货研究所

免责声明

本报告的著作权属于天风期货股份有限公司。未经天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与天风期货股份有限公司及本报告作者无关。